Тема 8.

ОЦЕНКА ЭФФЕКТИВНОСТИ ИННОВАЦИЙ И ИННОВАЦИОННЫХ ПРОЕКТОВ.

Вопрос 1. Понятие эффективности инновационной деятельности.

Вопрос 2. Система показателей инновационного проекта.

Вопрос 3. Виды эффекта.

Вопрос 4. Статические методы оценки эффективности.

Вопрос 5. Динамические показатели оценки экономической эффективности инновационного проекта.

Вопрос 1. Понятие эффективности инновационной деятельности.

Понятие эффективности инноваций является одним из самых спорных и проблемных аспектов инновационного менеджмента. Необходимость оценки эффективности инновационных проектов возникает в следующих ситуациях:

Когда существует множество инновационных проектов в различных областях деятельности формы, различных хозяйственных подразделениях и встает вопрос о приоритетности их финансирования;

На начальной стадии разработки инновационного проекта, когда в проектно-целевой группе возникает несколько альтернативных проектов по воплощению инновационной идеи и встает вопрос о выборе наиболее эффективного варианта;

На заключительной стадии принятого к реализации инновационного проекта для анализа его результативности.

Последняя ситуация является наиболее простой и понятной, так к анализ эффективности реализованной инновации осуществляется путем сравнения плановых и фактических показателей. Проект считается эффективным, если полностью достигнуты поставленные цели и количественные экономические показатели соответствуют запланированным.

Намного более сложным представляется определение системы критериев отбора и ранжирования инновационных проектов на начальном этапе инновационной деятельности. В современной теории и практике инновационного менеджмента до сих пор не существует единой концепции оценки эффективности инноваций.

Причина - в принципиальном отличии инновационных проектов от инвестиционных, для которых разработана единая общепринятая система оценки на основе доходности.

Во-первых , доходность многих инноваций имеет отсроченный стратегический характер.

Например, управленческие инновации, такие как изменение оргструктуры компании, поглощения и слияния, внедрение новых методов управления персоналом, переход на новые системы управления качеством и т. д., дают свои плоды в большом временном разрыве по отношению к периоду вложения средств. Доходность маркетинговых инноваций - выход на новые рынки, репозиционирование товара, изменение стратегии продвижения и многие другие - является достаточно непредсказуемой и часто подлежит оценке лишь в контексте роста общей конкурентоспособности компании.

Во-вторых , инновационная деятельность осуществляется в условиях неопределенности и повышенного риска, так как процесс разработки и реализации проекта является достаточно длительным, а внешняя среда меняется очень быстро. Поэтому специалистам сложно предсказать и оценить на начальном этапе конечный результат нововведения.

Как отмечалось ранее, целью создания, например, нового товара может быть не получение прибыли в краткосрочной перспективе, а создание имиджа инновативной компании для стимулирования продаж основного ассортимента.

Таким образом, можно предположить, что было бы неправильно полностью проецировать методы оценки инвестиционных проектов на систему оценки эффективности инноваций.

Вопрос 2. Система показателей инновационного проекта.

Эффективность инновационного проекта характеризуется системой показателей, отражающих соотношение затрат и результатов.

К показателям эффективности инновационного проекта относятся:

1.Коммерческая эффективность – учитывает финансовые последствия для участников проекта.

2.Народнохозяйственная экономическая эффективность – отражает эффективность проекта с точки зрения всего народного хозяйства и для регионов, отраслей.

3.Бюджетная эффективность – учитывает влияние проекта на расходы (доходы) бюджета.

Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов. При этом в качестве эффекта на t-м шаге выступает поток реальных денег.

В рамках каждого вида деятельности происходит приток Пi(t) и отток Оi(t) денежных средств. Обозначим разность между ними через Фi(t):

Фi(t) = Пi(t) - Оi(t) ,

где i = 1, 2, 3...

Потоком реальных денег Ф(t) называется разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета):

Ф(t) = (П1(t) - О1(t)) + (П2(t) - О2(t) = Фi(t) + Ф’(t)

Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета.

Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной и региональной финансовой поддержки, является бюджетный эффект.

Бюджетный эффект (Bt) для t-го шага осуществления проекта определяется как превышение доходов соответствующего бюджета (Dt) над расходами (Рt) в связи с осуществлением данного проекта:

Показатели народнохозяйственной экономической эффективности отражают эффективность проекта с точки зрения интересов народного хозяйства в целом, а также для участвующих в осуществлении проекта регионов (субъектов федерации), отраслей, организаций. При расчетах показателей экономической эффективности на уровне народного хозяйства в состав результатов проекта включаются:

Конечные производственные результаты (выручка от реализации на внутреннем и внешнем рынках всей произведенной продукции, кроме продукции, потребляемой российскими организациями-участниками). Сюда же относится и выручка от продажи имущества и интеллектуальной собственности (лицензий на право использования изобретения, ноу-хау, программ для ЭВМ и т. п.), создаваемых участниками в ходе осуществления проекта;

Социальные и экологические результаты, рассчитанные исходя из совместного воздействия всех участников проекта на здоровье населения, социальную и экологическую обстановку в регионах;

Прямые финансовые результаты;

Кредиты и займы иностранных государств, банков и фирм и т.п.

Социальные, экологические, политические и иные результаты, не поддающиеся стоимостной оценке, рассматриваются как дополнительные показатели народнохозяйственной эффективности и учитываются при принятии решения о реализации и/или о государственной поддержке проектов.

Оценка предстоящих затрат и результатов при определении эффективности инновационного проекта осуществляется в пределах расчётного периода, продолжительность которого принимается с учётом продолжительности создания, эксплуатации и ликвидации проекта, среднего срока службы основного технологического оборудования, требований инвестора. Для стоимостной оценки результатов и затрат используются базовые, мировые и прогнозные цены. Измерение экономической эффективности в базисных ценах проводится обычно на стадии технико-экономических исследований инвестиционных возможностей.

Оценка инноваций предусматривает оценку их эффективности с детализацией конкретных инноваций (инновационных проектов) и инновационных программ применительно к организациям, которые осуществляют инновационную деятельность. Для этих целей успешно применяется управление проектами.

Ключевым положением концепции-управления проектами, используемым при управлении инновационной деятельностью на предприятии и оценке ее эффективности, является определение ожидаемого результата до начала осуществления инвестиций в реализацию конкретной новации, используя опробованные практикой методы и модели такой оценки в рамках, управления проектами.

Оценка, проводимая на уровне инновационной идеи, должна содержать выводы о принципиальной осуществимости идеи и предварительную оценку выгоды от ее реализации. При оценке использования инновации (предлагаемого проекта) оценивается осуществимость конкретных целей и жизнеспособность альтернатив проекта, реализующего этот замысел. Оценка эффективности инновации предусматривает оценку жизнеспособности и эффективности конкретного технически осуществимого проекта. Во всех случаях принятия решения об осуществлении инновации инвестором или другими организациями, участвующими в ее реализации, оценивается эффективность и устойчивость проекта в прогнозируемых условиях его осуществления.

В общем случае схема определения ожидаемого результата (ценности) проекта, реализуемая в рамках управления проектами, может быть выражена формулой:

Результат (ценность) = измеренные выгоды - измеренные затраты проекта

Оценка эффективности инновации предусматривает оценку жизнеспособности и эффективности конкретного технически осуществимого проекта, определяющего ее осуществление. Эффективность инновации при таком подходе определяется эффективностью проекта ее создания и внедрения, которая оценивается на основе затрат и выгод при осуществлении этого проекта.

Проектный анализ любого технически реализуемого инновационного проекта включает, по крайней мере, три элемента обоснования будущих инвестиций для его осуществления:

1) оценку финансово-экономической жизнеспособности;

2) оценку потенциала доходности и ликвидности инновационного проекта;

3) анализ риска реализации проекта и получения выгоды от его внедрения.

Проектный анализ базируется на оценке двух главных составляющих технически реализуемого проекта: затраты (инвестиции), связанные с проектом; доходы от осуществления проекта.

Затраты по проекту. При оценке затрат, связанных с проектом, учитываются две группы затрат: капитальные (инвестиционные) затраты и затраты на производство продукции. Инвестиционные затраты включают капитальные вложения в основные фонды и начальный (чистый) оборотный капитал. Эксплуатационные затраты включают себестоимость продукции, созданной в результате реализации проекта, и затраты на ее реализацию, включая маркетинговые расходы. Отдельно выделяется амортизация.

Доходы от проекта включают объем реализации продукции и услуг, связанных с проектом, а также иные поступления.

Для оценки эффективности инновационного проекта используются показатели: чистый дисконтированный доход (или чистая дисконтированная стоимость), индекс доходности или рентабельности, внутренняя норма доходности и срок (период) окупаемости проекта.

Чистый дисконтированный доход (ЧДД), как правило, рассчитывается при постоянной ставке дисконтирования на время реализации проекта. Другое встречающееся название ЧДД - интегральный эффект. В международной практике для ЧДД принято обозначение NPV.

ЧДД(NPV)= ∑ (Sn – Cn)× 1/ (1+i)

где S n ~ результаты (доходы) на п-ом шаге расчета;

С п - затраты на п-ом шаге расчета;

N - горизонт расчета (планирование реализации и эксплуатации

проекта);

Э = S n - С п - выгода, достигаемая на п~ом шаге;

i - ставка (норма) дисконта.

Модифицированный показатель ЧДД(NPV) выражает разницу между суммой приведенных эффектов (доходов) и приведенных к этому же моменту времени капитальных вложений.

ЧДД(NPV)=∑(Sn – Cn)×1/(1+i) - K

где К- сумма дисконтированных капиталовложений (инвестиций).

Рентабельность проекта (соотношение «затраты-выгоды) PI определяется как отношение всей суммы дисконтированных доходов по проекту А к сумме дисконтированных инвестиционных затрат К, выраженное в процентах.

P1=A/K×100%.

Данное соотношение определяет общую сумму поступлений, приходящуюся на одну денежную единицу инвестиций.

Для оценки эффективности инвестирования (инвестиционного проекта) в качестве показателя часто используется индекс доходности (ИД), который определяется аналогично PI.

ИД=1/K ∑ (Sn – Cn) × 1/(1+i)

Если ИД превышает единицу, то проект является эффективным, то есть он приносит доход. Если ИД меньше единицы - проект убыточен (неэффективен).

Внутренняя норма доходности проекта (ВНД) представляет собой ту норму дисконта i, при которой величина чистого дисконтированного дохода равна дисконтированным капитальным вложениям (стоимости проекта). В международной практике для этого показателя используется обозначение IRR.

ВНД=∑ (Sn – Cn)/(1+i) = ∑ kn/(1+i)

Внутренняя норма доходности проекта, определенная в процессе расчета, сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал с учетом платы за риск осуществления проекта и прогнозируемой инфляции. Если она выше или соответствует требованиям инвестора (кредитора или других участников проекта), то инвестиции в этот проект оправданы. Если сравнение оценок проекта по показателям NPV и IRR приводит к противоположным результатам, то предпочтение следует отдавать проекту с более высоким чистым дисконтированным доходом.

Срок окупаемости определяется из условия А=К.

Оценка показателей доходности, рентабельности и окупаемости осуществляется на основании потоков реальных денег , называемых также денежными потоками, которые определяются для каждого интервала времени (измеряемого как период или шаг оценки). Значение потока реальных денег обозначается через CF («кеш - флоу»). При этом различают CF(t), если оценка относится к моменту времени t, и CF(m), если значение относится к т-му шагу оценки. В общем случае может быть использована формула:

чистая капитальные (инвестиционные)

СF= прибыль + амортизация - затраты и изменения

по проекту в рабочем капитале

В период, когда CF> 0, проект дает доход и предприятие платежеспособно, когда CF < 0, требуются дополнительные инвестиции для продолжения работ по осуществлению проекта. Приведенная формула дает общее представление о потоке реальных денег в каждый расчетный момент времени. При этом на каждом шаге расчета значение потока реальных денег характеризуется притоком, оттоком и сальдо, равным разности между притоком и оттоком. Потоки реальных денег включают денежные поступления от инвестиционной, операционной (производственной) и финансовой деятельности предприятия, реализующего проект.

Инновационный менеджмент Маховикова Галина Афанасьевна

11.1. Система показателей оценки эффективности инновационного проекта

Реализации любого инновационного проекта должно предшествовать решение двух взаимосвязанных задач:

1) оценка выгодности каждого из возможных вариантов осуществления проекта;

2) сравнение вариантов и выбор наилучшего из них.

На предынвестиционной стадии разработки инновационного проекта практически завершенными являются НИР и ОКР нововведений, полностью снимается неопределенность относительно технических параметров проекта. В этих условиях наиболее значимыми для оценки эффективности проекта при решении вопроса о его дальнейшей реализации являются экономические (коммерческие) показатели. На этом этапе разработки инновационного проекта его характеристики практически не отличаются от любого инвестиционного проекта, а потому инновационные проекты могут оцениваться с помощью показателей, характеризующих эффективность инвестиций.

Для принятия решений о целесообразности дальнейшей реализации инновационного проекта используется целая система показателей, отражающих соотношение затрат и результатов и позволяющих судить об экономической привлекательности проекта для его участников, об экономических преимуществах одних проектов над другими.

Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов. При этом в качестве эффекта на t-м шаге выступает поток реальных денег.

В рамках каждого вида деятельности происходит приток П i (t ) и отток O i (t ) денежных средств. Обозначим разность между ними через Ф i (t );

Ф i (t ) = П i (t ) – O i (t ),

где i = 1,2,3…

Потоком реальных денег Ф(t ) называется разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета):

Ф(t ) = [П 1 (t ) – O 1 (t )] + [П 2 (t ) – O 2 (t )]

Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета. Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной и региональной финансовой поддержки, является бюджетный эффект, определяемый как превышение доходов соответствующего бюджета Dt над расходами Pt.

Bt = Dt – Pt.

Показатели народнохозяйственной экономической эффективности отражают эффективность проекта с точки зрения интересов народного хозяйства в целом, а также для участвующих в осуществлении проекта регионов (субъектов Федерации), отраслей, организаций. При расчетах показателей экономической эффективности на уровне народного хозяйства в состав результатов проекта включаются (в стоимостном выражении):

Конечные производственные результаты (выручка от реализации на внутреннем и внешнем рынках всей произведенной продукции, кроме продукции, потребляемой российскими организациями-участниками). Сюда же относится и выручка от продажи имущества и интеллектуальной собственности (лицензий на право использования изобретения, ноу-хау, программ для ЭВМ и т. п.), создаваемых участниками в ходе осуществления проекта;

Социальные и экологические результаты, рассчитанные исходя из совместного воздействия всех участников проекта на здоровье населения, социальную и экологическую обстановку в регионах;

Прямые финансовые результаты;

Кредиты и займы иностранных государств, банков и фирм, поступления от импортных пошлин и т. п.

Необходимо учитывать также косвенные финансовые результаты, обусловленные осуществлением проекта изменения доходов сторонних организаций и граждан, рыночной стоимости земельных участков, зданий и иного имущества, а также затраты на консервацию или ликвидацию производственных мощностей, потери природных ресурсов и имущества от возможных аварий и других чрезвычайных ситуаций.

Социальные, экологические, политические и иные результаты, не поддающиеся стоимостной оценке, рассматриваются как дополнительные показатели народнохозяйственной эффективности и учитываются при принятии решения о реализации и/или о государственной поддержке проектов.

Показатели эффективности инновационных проектов могут классифицироваться по следующим признакам:

По виду экономических субъектов;

По виду обобщающего показателя, выступающего в качестве критерия экономической эффективности проекта:

– абсолютные (разность между стоимостными оценками результатов и затрат);

– относительные (отношение стоимостных оценок результатов проекта к совокупным затратам на их получение);

– временные (оценивается период окупаемости инвестиционных затрат);

По методу сопоставления разновременных денежных затрат и результатов:

– статические (в них денежные потоки, возникающие в разные моменты времени, оцениваются как равноценные);

– динамические (в них денежные потоки, вызванные реализацией проекта, приводятся к эквивалентной основе посредством их дисконтирования, обеспечивая сопоставимость разновременных денежных потоков).

Данный текст является ознакомительным фрагментом. Из книги Инвестиции автора Мальцева Юлия Николаевна23. Этапы оценки экономической эффективности инвестиционного проекта Перед осуществлением оценки эффективности экспертно находится общественная значимость проекта.На начальном этапе рассчитываются показатели эффективности проекта в целом.Целью этапа является

Из книги Инвестиционные проекты: от моделирования до реализации автора Волков Алексей Сергеевич8.1. Пример инновационного проекта Струнный транспорт академика Юницкого (СТЮ) представляет собой специальный автомобиль на стальных колесах (рельсовый автомобиль), размещенный на двух рельсах-струнах, установленных на опорах. СТЮ предназначен как для пассажирских, так и

автора10.1. Понятие и сущность инновационного проекта Инновационный проект – это система взаимоувязанных целей и средств их достижения. Он представляет собой комплекс научно-исследовательских, опытно-конструкторских, производственных, организационных, финансовых,

Из книги Инновационный менеджмент автора Маховикова Галина Афанасьевна10.2. Разработка инновационного проекта Инновационный проект, рассматриваемый как процесс, совершающийся во времени, включает следующие этапы.1. Формирование инновационной идеи (замысла). С одной стороны, инновационная идея составляет основу инновационного проекта,

Из книги Комплексный экономический анализ предприятия. Краткий курс автора Коллектив авторов3.1. Классификация показателей эффективности Эффективность характеризуется соотношением между достигнутым результатом (или эффектом) и затратами (или ресурсами). Чем больше результаты, достигнутые за счет одинаковых затрат, или чем меньше затраты, произведенные для

автора Литвинюк Анна Сергеевна28. Система показателей оценки эффективности использования собственного и заемного капитала Основным методом анализа эффективности использования собственного и заемного капитала является коэффициентный анализ, который объединяет систему показателей:1. Коэффициенты

Из книги Экономический анализ автора Литвинюк Анна Сергеевна32. Система показателей и методика оценки ликвидности активов, платежеспособности и финансовой устойчивости Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В краткосрочном периоде критерии оценки финансового

Из книги Экономический анализ автора Литвинюк Анна Сергеевна57. Система показателей эффективности использования материальных ресурсов Необходимым условием организации производства продукции является обеспечение его материальными ресурсами: сырьем, материалами, топливом, энергией, полуфабрикатами и т. д. В процессе

автора6.1. Система показателей для оценки деловой активности Деловая активность предприятия измеряется с помощью системы количественных и качественных критериев.Качественные критерии – широта рынков сбыта (внутренних и внешних), деловая репутация предприятия, его

Из книги Финансовый анализ автора Бочаров Владимир Владимирович6.3. Cистема показателей для оценки рыночной активности Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант – вложение денежных средств в ценные бумаги известных промышленных акционерных компаний (корпораций).Таблица

Из книги Сбалансированная система показателей: на маршруте внедрения автора Браун Марк ГрэмЧасть I. Анализ и оценка вашей системы показателей

автора Смирнов Павел Юрьевич71. Этапы оценки экономической эффективности инвестиционного проекта Перед проведением оценки экономической эффективности экспертно определяют общественную значимость проекта и рассчитывают показатели эффективности проекта в целом. Цель этого процесса – создание

Из книги Инвестиции. Шпаргалки автора Смирнов Павел Юрьевич73. Принципы расчета показателей коммерческой эффективности инвестиций (окончание) Эффективность инвестиционного проекта оценивается в течение расчетного периода – временного интервала от начала проекта до его завершения.Начало расчетного периода определяют обычно

Из книги Товароведение: Шпаргалка автора Автор неизвестен Из книги Практика управления человеческими ресурсами автора Армстронг МайклКРИТЕРИИ ОЦЕНКИ ПОКАЗАТЕЛЕЙ ТРУДА Критерии оценки показателей труда должны учитывать: достижение поставленных целей; уровень существующих и применяемых знаний и навыков (компетентность); поведение на рабочем месте, влияющее на показатели труда; то, насколько

Из книги Бизнес-план на 100%. Стратегия и тактика эффективного бизнеса автора Абрамс Ронда5.2. Расчет исходных финансовых показателей проекта Предпосылки финансового моделирования (допущения для финансово-экономических расчетов):НА ПЕРИОД 2010 г. НА ПЕРИОД 2011–2012 гг. СУММА И ГРАФИК ВЫПЛАТ ПОСТОЯННЫХ

В основе проектного подхода к инновационной и инвестиционной деятельности предприятия лежит принцип денежных потоков (cash flow). Особенностью является его прогнозный и долгосрочный характер, поэтому в применяемом подходе к анализу учитываются фактор времени и фактор риска. При этом эффективность определяется на основании Методических рекомендаций по оценке эффективности инновационных проектов и их отбору для финансирования.Каковы основные показатели эффективности инновационного проекта ?

В качестве основных показателей эффективности инновационного проекта Методические рекомендации устанавливают:

- финансовую (коммерческую) эффективность, учитывающую финансовые последствия для участников проекта;

- бюджетную эффективность, учитывающую финансовые последствия для бюджетов всех уровней;

- народнохозяйственную экономическую эффективность, учитывающую затраты и результаты, выходящие за пределы прямых финансовых интересов участников проекта и допускающие стоимостное выражение.

Какие методы оценки эффективности проекта существуют?

Методические рекомендации по оценке проектов и их отбору для финансирования, методика ЮНИДО и прочие отечественные и зарубежные работы по оценке эффективности проектов предлагают множество применяемых для этой цели методов. Все методы оценки эффективности проекта подразделяются на две группы, основанные на дисконтированных и учетных оценках.

Выбор метода определяется сроками осуществления проекта, размером инвестиций, наличием альтернативных проектов и другими факторами.

В мировой практике наиболее часто для оценки эффективности проектов применяют методы оценки эффективности проекта, основанные на дисконтированных оценках, поскольку они значительно более точны, так как учитывают различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. К этим показателям относят метод индекса рентабельности, метод чистой текущей стоимости, метод внутренней нормы доходности и метод текущей окупаемости.

Что представляет собой «Метод чистой текущей стоимости» (NPV)?

Чистая текущая стоимость (NPV) представляет собой величину равную разности результатов и затрат за расчетный период, приведенных к одному, обычно начальному, году, т.е. с учетом дисконтирования результатов и затрат. Напомним, что с течением времени под влиянием инфляции и конкуренции изменяется реальная покупательная способность денег: как для инвестора, так и для инноватора «сегодняшние» и «завтрашние» деньги не эквивалентны. Мерой соответствия при этом выступает дисконтный коэффициент, приводящий финансовые показатели, рассчитываемые для разных периодов времени, к сопоставимым значениям.

Дисконтированный доход:

Дисконтированные капитальные затраты:

Чистая приведенная стоимость: ,

где - денежные потоки по каждому расчетному году, t -порядковый номер расчетного года. Причем дисконтированный доход и дисконтированные капитальные затраты складываются из всех доходов и расходов соответственно, связанных с реализацией проекта.

Как мы уже говорили, коэффициент дисконтирования (учитывает различные виды инфляции, изменения процентной ставки, нормы доходности и т.д. Он определяется на каждый расчетный год как , где Е - норма дисконта равная сумме банковской ставки (в расчет предпочтительнее брать наиболее надежные банки, например Сбербанк), уровня инфляции и риска проекта.

Проект эффективен при любом положительном значении NPV. Чем это значение больше, тем эффективнее проект.

Чистую текущую стоимость называют также: интегральный эффект, чистый дисконтированный доход, чистый приведенный эффект.

Что представляет собой «Метод индекса рентабельности» (PI)?

Данный метод позволяет проводить ранжирование различных проектов в порядке убывающей рентабельности.

Индекс рентабельности (PI) представляет собой отношение дисконтированного дохода (PV R) к приведенным инновационным расходам (PV K) - те же величины, что мы использовали для получения чистой текущей стоимости (NPV).

Другими словами, здесь сравниваются две части потока платежей: доходная и инвестиционная. По сути, индекс рентабельности показывает величину получаемого дохода на каждый рубль инвестиций. Отсюда видим, что проект будет эффективным при значении индекса рентабельности, превышающем 1.

Очевидно, что индекс рентабельности тесно связан с интегральным эффектом. Если интегральный эффект положителен, то индекс рентабельности > 1, следовательно, инновационный проект считается экономически целесообразным. И наоборот.

Предпочтение должно отдаваться тем инновационным решениям, для которых наиболее высок индекс рентабельности.

Индекс рентабельности имеет и другие названия: индекс доходности, индекс прибыльности.

Что представляет собой «Метод внутренней нормы доходности» (IRR)?

Внутренняя норма доходности (IRR) представляет собой ту норму дисконта (Е), при которой суммарное значение дисконтированных доходов (PVR) равно суммарному значению дисконтированных капитальных вложений (PV K).

За рубежом расчет нормы рентабельности часто применяют в качестве первого шага количественного анализа инвестиций и для дальнейшего анализа отбирают те инновационные проекты, внутренняя норма доходности которых оценивается величиной не ниже 15-20%.

Другими словами, норма рентабельности определяется как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта (NPV), рассчитанного за экономический срок жизни инноваций.

Значение внутренней нормы доходности (IRR) лучше всего определять по графику зависимости чистой текущей стоимости (NPV) от величины нормы дисконта (Е). Для этого Вам достаточно рассчитать два значения NPV при двух любых значениях Е и построить такой график:

Искомое значение IRR получаем в точке пересечения графика с осью абсцисс, т.е. IRR = E при NPV = 0.

Данный показатель преимущественно используется при необходимости выбора между несколькими альтернативными проектами. Чем выше значение IRR, тем более выгодным считается проект. В любом случае величина IRR должна быть выше банковской ставки, иначе риск инвестирования денег в инновацию не будет оправдан, поскольку проще и без риска деньги можно будет вложить в банк.

Отсюда становится понятным, что если инновационный проект полностью финансируется за счет ссуды банка, то значение нормы рентабельности указывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает данный проект экономически неэффективным.

Показатель внутренней нормы доходности имеет другие названия: норма рентабельности, внутренняя норма прибыли, норма возврата инвестиций.

Что представляет собой «Период окупаемости» (PP)?

Период окупаемости (РР) является одним из наиболее распространенных показателей оценки эффективности инвестиций. Он представляет собой временной интервал, за пределами которого чистая текущая стоимость (NPV) становится положительной величиной, т.е. окупаемость достигается в периоде, когда накопленная положительная текущая стоимость становится равной отрицательной текущей стоимости всех вложений.

Другими словами, период окупаемости - это число лет, необходимых для возмещения вложенных инвестиций.

Инвестирование в условиях рынка сопряжено со значительным риском, и этот риск тем больше, чем более длителен срок окупаемости вложений. Слишком существенно за это время могут измениться и конъюнктура рынка и цены. Этот подход неизменно актуален и для отраслей, в которых наиболее высоки темпы научно-технического прогресса и где появление новых технологий или изделий может быстро обесценить прежние инвестиции.

Ни один из перечисленных методов сам по себе не является достаточным для принятия проекта. Каждый из методов анализа инновационных проектов дает возможность рассмотреть лишь какие-то из характеристик расчетного периода, выяснить важные моменты и подробности. Поэтому для комплексной оценки рассматриваемого Вами проекта Вы должны использовать все эти методы в совокупности.

Выбор из альтернативных вариантов инновационного проекта наиболее жизнеспособного представляет собой одну из наиболее ответственных процедур разработки проекта. Основными задачами этого этапа являются следующие:

1) установление основных критериев (показателей) эффективности инновационного проекта;

2) расчет показателей эффективности альтернативных вариантов проекта с учетом вероятности их реализации;

3) сравнение и выбор варианта инновационного проекта для реализации .

Использование комплексного и системного анализа позволяет выделить два взаимодополняющих подхода к оценке эффективности инновационных проектов: качественный и количественный.

Качественный подход ориентирован на оценку эффективности проекта с точки зрения его максимального соответствия поставленным целям.

В силу ограниченности внутрифирменных ресурсов и необходимости изыскания финансовых средств. Для реализации инновационных проектов представляется целесообразным использование количественных методов оценки .

Для оценки общей экономической эффективности инноваций используют систему показателей:

* интегральный эффект;

* индекс рентабельности инноваций;

* норма рентабельности;

* период окупаемости.

Интегральный эффект (Эин) -- это разность результатов и инновационных затрат за расчетный период, приведенных к одному году (как правило, начальному), т. е. с учетом дисконтирования результатов и затрат:

где Зр-- затраты расчетного года;

Pt-- результат деятельности за t-й год;

Зt-- инновационные затраты за t-й год;

бt-- коэффициент дисконтирования (дисконтный множитель).

При оценке эффективности инновационного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта, равная приемлемой для инвестора норме дохода на капитал. Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования определяемый для постоянной нормы дисконта как

где t -- номер шага расчета (t = О, 1, 2,..., Т); Т -- горизонт расчета, равный времени реализации проекта.

Стоит отметить, что в зависимости от условий терминология может изменяться. Так, интегральным эффектом может считаться чистый дисконтированный доход, чистая приведенная или чистая современная стоимость, чистый приведенный эффект .

Чистый дисконтированный доход (NPV) вычисляется как сумма дисконтированных потоков чистых платежей на всем расчетном промежутке:

где -- норма дисконта; Ct -- поток чистых платежей.

Неопределенность будущих денежных потоков -- одна из основных проблем при выборе дисконта. Если будущие денежные потоки точно известны, их следует дисконтировать просто по безрисковой норме отдачи о. Если NPV > 0, рентабельность инвестиций превышает минимальный коэффициент дисконтирования; если NPV < 0, рентабельность проекта ниже минимальной нормы и от проекта следует отказаться. Если имеются альтернативные варианты, то желательно уточнить величину инвестиций, необходимую для получения положительного значения NPV.

Таким образом, положительное значение NPV свидетельствует о целесообразности принятия решения о финансировании и реализации проекта, а при сравнении альтернативных вариантов вложений экономически выгодным считается вариант с наибольшей величиной чистого дисконтированного потока.

Метод текущей стоимости также может использоваться для оценки стоимости некоторых видов лицензий и ценных бумаг, для которых характерны аннуитетные платежи, т. е. постоянные по величине и регулярно совершаемые денежные платежи .

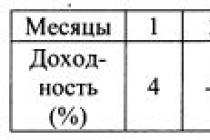

Индекс рентабельности (IR) -- это отношение приведенных доходов к приведенным на эту же дату инновационным расходам:

где Дj-- доход за j-й период; Kt-- размер инвестиций в инновации за t-й месяц.

В числителе формулы (4) показан размер доходов, приведенных к моменту начала реализации инноваций, а в знаменателе -- величина инвестиций в инновации, дисконтированных к моменту начала процесса инвестирования. Другими словами, сравниваются две части потока платежей -- доходная и инвестиционная.

Индекс рентабельности тесно связан с интегральным эффектом. Если интегральный эффект Эин> 0, то индекс рентабельности IR > 1, и наоборот, при IR > 1 инновационный проект считается экономически эффективным, при IR < 1 -- неэффективным. В условиях дефицита средств предпочтение должно отдаваться тем инновационным решениям, для которых значение IR наибольшее.

Индекс рентабельности имеет другое название - индекс доходности (PI).

Норма рентабельности (ЕR) представляет собой ту норму дисконта, при которой дисконтированные доходы за определенный промежуток времени становятся равными инновационным вложениям. В этом случае доходы и затраты инновационного проекта определяются путем приведения к расчетному моменту, т. е.

Где Дt-- доход за t-й период; Kt-- размер инвестиций в инновации за t-й месяц.

Другими словами, норма рентабельности (ER) характеризует уровень доходности конкретного инновационного решения через дисконтную ставку, по которой будущая стоимость денежного потока от инноваций приводится к настоящей стоимости инвестиционных средств. То есть, это ставка, при которой NPV = 0. Показатель ERможет иметь и другие названия: внутренняя норма доходности, внутренняя норма прибыли, норма возврата инвестиций. Данные показатели могут вычисляться также по формуле:

IRR - внутренняя норма доходности;

ra- учетная ставка, которая дает последнюю положительную NPV;

rb- учетная ставка, которая дает первое отрицательное значение NPV;

NPVa- величина последней положительной NPV;

NPVb - величина первого отрицательного значения NPV;

Период окупаемости (То) -- один из наиболее распространенных показателей оценки эффективности инвестиций. В отличие от используемых в отечественной практике показателей показатель “срок окупаемости капитальных вложений” базируется не на прибыли, а на денежном потоке с приведением инвестируемых средств в инновации и суммы денежного потока к настоящей стоимости. Инвестирование в рыночной экономике сопряжено со значительным риском, и этот риск тем больше, чем длительнее срок окупаемости вложений. Слишком существенно за это время могут измениться и конъюнктура рынка, и цены. Это актуально и для отраслей, где высоки темпы НТП и появление новых технологий или изделий быстро обесценивает прежние инвестиции.

ПоказательТо используют тогда, когда нет уверенности в том, что инновационное мероприятие будет реализовано, и поэтому владелец средств не рискует доверить инвестиции на длительный срок. Период окупаемости рассчитывается по формуле:

гдеК-- первоначальные инвестиции в инновации; Д -- ежегодные денежные доходы .

Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инновационного проекта. Оценка финансовой состоятельности проекта предусматривает разработку оптимальной схемы финансирования проекта исходя из потребности в денежных ресурсах и возможных источников ее покрытия (собственных или заемных средств). Для этого оценивается эффективность привлечения средств учредителей, эмиссии ценных бумаг, составляется оптимальный график погашения кредита, рассчитывается максимально возможная ставка кредита, который может быть погашен на протяжении заданного периода эксплуатации проекта, проводится анализ показателей ликвидности, рентабельности и оборачиваемости активов, разрабатываются необходимые формы финансовой отчетности (отчет о движении денежных средств, отчет о прибыли, баланс проекта). В расчетах отражаются обязательства индивидуального предпринимателя перед кредиторами, акционерами и государством, учитываются условия налогообложения и макроэкономическое окружение.

При принятии решения об инвестировании средств в проект необходимо проанализировать риски, связанные с ним. Такой анализ позволяет оценить чувствительность экономических показателей проекта к изменениям внешней среды под воздействием факторов инфляции, неопределенности, риска, характерных для российской экономики, приводятся практические рекомендации по ослаблению их влияния.