Субординированные облигации Промсвязьбанка и МКБ находятся под определенным давлением уже второй месяц. Распродажи ускорились в конце августа, когда Центробанк объявил о санации «ФК Открытие» и возможном списании его субординированных обязательств.

Поведение ценных бумаг четырех банков: ФК Открытие, Бинбанка, Промсвязьбанка и МКБ, начало показывать устойчивую корреляцию после публикации СМИ со ссылкой на аналитиков сообщений о возможных проблемах в этих организациях. Санация двух из них только укрепила опасения инвесторов.

Новый виток распродаж стартовал в конце сентября после ряда заявлений представителей ЦБ РФ о списании субординированных облигаций банков после наступления триггера, которым является снижение уровня базового капитала ниже пороговых значений: 5,125% для классических и 2% для вечных субординированных бондов.

Среди рублевых «субордов» большие потери понесли облигации МКБ-12 с погашением в августе 2018 года и Промсвязьбанк-13, погашение которых должно состояться уже в феврале будущего года.

После санации Открытия и Бинбанка регулятор обнаружил серьезную потребность кредитных организаций в докапитализации. Центробанк 26-го сентября сообщил о снижении базового капитала Открытия ниже порогового значения, что означает активацию процедуры списания «субордов». По сообщению издания Reuters, списание субординированных еврооблигаций Открытия может состояться 8-го ноября, банк разместил соответствующее уведомление на Ирландской фондовой бирже.

Бинбанк субординированных облигаций не имеет, однако 4-го октября издание Интерфакс сообщило о списании $227 млн субординированных обязательств перед акционерами. Причиной стало снижение уровня достаточности базового капитала ниже порогового значения, о чем регулятор сообщил на своем портале в тот же день.

Жесткая позиция ЦБ по вопросу субординированных обязательств, независимо от правил, по которым они были выпущены, привела к тому, что многие инвесторы решили воздержаться от инвестирования в «суборды» частных банков.

На текущий момент в обращении находятся следующие облигационные выпуски Промсвязьбанка и МКБ:

Субординированные облигации ПСБ

Субординированные облигации МКБ

У обоих банков есть по шесть субординированных выпусков. Формально у Промсвязьбанка находятся в обращении еще несколько «субордов», однако непогашенный номинал по каждому из них не превышает $200 тыс., что делает их возможный выкуп незначительным событием.

На текущий момент в обращении остается меньше 20% от изначально размещенного объема облигаций CBOM-18. У Промсвязьбанка в свою очередь уже погашена значительная часть бумаг в выпусках PSB-21 и в бессрочном выпуске, эмиссия которого прошла в 2014 году. Около трети от объема эмиссии осталось в выпуске PSB Fin-7. Остальные выпуски торгуются в практически изначальном объеме и значительно снижаются.

Последняя волна распродаж побудила владельцев МКБ и Промсвязьбанка к активным действиям.

Развитие событий

29-сентября у ряда российских изданий появилась информация, что Промсвязьбанк скупает еврооблигации PSB Fin-7 с погашением в 2019 году. В том числе издание Ведомости сообщило , что пресс-служба банка подтвердила данную информацию.

По данным портала Cbonds , на текущий момент торгуется чуть более $15 млн бессрочных облигаций, выпущенных в 2014 году, от изначального объема $100 млн. Можно предположить, что этот выпуск также будет выкуплен владельцами банка.

Тремя днями ранее основной акционер МКБ концерн «Россиум» уведомил о возможном приобретении облигаций банка с погашением в 2018 году, 2027 году и бессрочных «субордов».

По данным Cbonds, на 4-ое октября в обращении находится около $106 млн облигаций CBOM-18, остальные два выпуска торгуются в изначальном объеме. Три дня назад МКБ объявил оферту на выкуп евробондов с погашением в 2018 году, без ограничения количества выкупаемых бумаг.

Мотивы выкупа

Выгодная покупка

Представитель Промсвязьбанка заявил изданию Ведомости , что цель выкупа — снизить процентные расходы от обслуживания дорогих субординированных займов, добавив, что ликвидности на это у банка достаточно.

Уверенный профицит ликвидности ПСБ отмечает и агентство Moody’s в своем обзоре 4-го октября . «Уровень ликвидности банка остается стабильным, несмотря на негативный новостной фон последних месяцев… Подушка ликвидности превышает 20% от совокупного объема активов».

Действительно, процентная ставка по облигациям PSB Fin-7 составляет 10,2% годовых, а по бессрочным бондам, выпущенным в 2014 году — 12,5%. В то же время обслуживание привлеченного летом нового бессрочного займа на $500 млн обходится всего в 8,75% годовых.

Основное достоинство субординированных бондов — возможность увеличивать капитал. Однако выпуск PSB Fin-7 был размещен по старым правилам и к настоящему моменту полностью амортизировался и не учитывается в капитале. При уверенном профиците ликвидности выкуп — хорошая идея, тем более по цене ниже номинала, что позволяет генерировать банку прибыль.

Полный выкуп обозначенных выше выпусков обойдется ПСБ почти в $300 млн, что составляет около 12% от совокупной оценки долговых бумаг на балансе банка, согласно отчету за 2-ой квартал, или 17% от капитала. Аналогичную сумму банк получил от своей операционной деятельности в первом полугодии.

Акционеры МКБ также заявляют о неоправданном снижении рыночной стоимости субординированных выпусков, однако все три перечисленные для выкупа бумаги имеют достаточно комфортную процентную ставку. Единственный евробонд, размещённый в рублях под 16,5% годовых, в сообщении о выкупе не упоминался.

Поддержка котировок

Информация об обратном выкупе субординированных облигаций поддержала котировки в момент пикового падения. Доходность бессрочных евробондов МКБ отошла от максимальных значений 25-го сентября в 16% и к текущему моменту составляет около 12% годовых. Доходность по выпуску CBOM-18, по которому объявлена оферта, показала аналогичную динамику.

Доходность PSB Fin-7 после кратковременного снижения вновь начала расти и на текущий момент составляет порядка 12% годовых. Торгующийся на Мосбирже рублевый субординированный выпуск Промсвязьбанк-13 также отреагировал на словесные интервенции, его рыночная цена поднялась до 96% от номинала после провала к отметке 90%.

Подобные действия владельцев бизнеса поддерживают котировки за счет увеличения ликвидности торгов. Эмоциональные продажи на тонком рынке вызывали неоправданно резкие просадки. Регулярный выкуп бумаг при просадках к привлекательным уровням позволил избавиться от таких моментов.

Однако вселить инвесторам уверенность после санации двух крупных банков достаточно сложно. Выкупить все размещенные суборды — неподъемная задача. Совокупная величина субордов Промсвязьбанка составляет около 6% от величины активов и в семь раз превосходит приток денежных средств от операционной деятельности в первом полугодии. Да и на пользу банку это не пойдет, так как погашение субордов уменьшит капитал.

Поддержка ключевых инвесторов

Субординированные облигации часто раскупаются при размещении дружественными собственникам структурами, которые прекрасно понимают взятый на себя риск. В свою очередь собственники могут иметь с такими инвесторами неформальные договоренности, об обратном выкупе бумаг, в случае необходимости.

Такая версия вполне укладывается в текущее развитие событий. Точечный выкуп может помочь избавиться определенным инвесторам от бумаг, но и не требует затрат слишком больших средств, которые могли бы сказаться на ликвидности.

Можно гипотетически предположить, что собственники узнали о желании крупного инвестора выйти из бумаг банка и предложили выкупить его пакет. Это могло предотвратить навес предложения в случае продажи такого пакета в рынок, грозящий обрушением котировок.

Резюме

Резкое падение доходности субординированных выпусков вызвано нагнетанием слухов вокруг ситуации с частными банками. С реальным финансовым положением вещей ничего общего оно не имеет, безотносительно того, хорошее это положение, или нет. Тем не менее, даже хороший банк может столкнуться с проблемами в случае оттока вкладчиков из-за разного рода слухов.

Вот и агентство Moody"s совершило довольно интересное рейтинговое действие, 27-го сентября подняв рейтинги МКБ и его «старших» облигационных выпусков до уровня Ba3 — это выше, чем в среднем по сектору и всего на одну ступень ниже, чем у таких игроков как: Альфа-банк, ГПБ или ВТБ. Moody"s одновременно опустило рейтинг бесконечного «суборда» МКБ до уровня Caa2. Согласно официальной расшифровке агентства, рейтинг Caa2 означает, что «эмитент находится в тяжелом положении, выпуск несет существенный риск».

Аналогичное действие рейтинговое агентство совершило 4-го октября в отношении Промсвязьбанка. Долгосрочные рейтинги кредитной организации и ее старших долговых обязательств были подтверждены на уровне Ba3 с негативным прогнозом (солидное значение для нашего рынка). В то же время рейтинг «субордов» ПСБ был понижен до B3/Caa1, что отражает негативный взгляд Moody’s на перспективы данных бумаг.

В пояснительном письме агентство дало практически идентичные разъяснения своим действиям в отношении ПСБ и МКБ. Комфортное значение банковских рейтингов, рейтингов их обязательств перед клиентами и держателями старших облигаций объясняется высокой вероятностью государственной поддержки в случае необходимости. На субординированные обязательства, по мнению агентства, такая поддержка не распространяется.

Обыкновенные биржевые облигации Промсвязьбанка и МКБ предлагают доходность от 10%-14%. Это достаточно привлекательные уровни, учитывая кредитные рейтинги и системную значимость, которая открывает дорогу к ликвидности ЦБ. В это же время привлечь новых инвесторов в субординированный долг банков в текущей ситуации достаточно сложно.

Гайворонский Сергей

БКС Экспресс

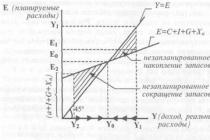

Добрый день, уважаемые читатели. На рынках по-прежнему очень много позитива, многие акции находятся в среднесрочном растущем тренде, что добавляет уверенности всем сторонникам buy&hold. Наконец-то рынок на их стороне. Действительно, индекс ММВБ косо посматривает на отметку 2000, но невозможно заранее знать, находимся ли мы в начале большого тренда или это временная эйфория, пытающаяся сбить с толку холодного расчетливого трейдера.

Разумеется, мы не поддаемся эйфории. Рост рынка не следует называть собственной гениальностью. Когда рынок пытается расти, сложно себя удерживать от полного выхода из позиции, нужно пробовать забирать больше, фиксируясь не полностью, а частями. Балансируя между очевидным рыночным позитивом и мыслью "так будет не всегда", между эйфорией и паранойей, мы определяем разумный баланс в портфеле.

Разумный баланс предполагает диверсификацию с разными характеристиками: по секторам, по инструментам, некоторые предпочитают и по валютам. Сейчас мы не будем разбирать работу с валютными рисками, уделим внимание диверсификации по инструментам.

На мой взгляд даже при удержании в портфеле очень перспективных акций целесообразно иметь консервативную часть портфеля. Определив несколько привлекательных эмитентов для работы разумно понимать, что далеко не всегда вы войдете идеально. Цена бумаги может измениться против вас на фоне волатильности, отраслевых факторов, рыночных эмоций или банально вашей спешки. В неидаельном входе нет ничего страшного, если вы не завели в бумагу все возможные деньги, а оставили резерв. Благодаря подобному резерву вы подкупаете акции в случае их снижения до более привлекательных уровней, что решает сразу множество задач:

Лишает необходимости гнаться за идеальной ценой входа (гораздо больше важна цена выхода)

Позволяет не торопиться и выстроить грамотную и последовательную тактику работы с эмитентом

Позволяет отрабатывать каждый вход отдельно, не используя понятие "средняя цена" (зачастую я вообще предпочитаю отказаться от ее расчета)

Резерв может быть выражен просто кэшем, однако при желании часть кэша можно монетизировать. Важно помнить, что при попытках монетизировать резервный кэш, не следует гнаться за доходностью. Гораздо более важное свойство резерва - ликвидность, т.е. в нашем случае возможность быстро сконвертировать ту форму кэша, которой он сейчас представлен, в нужные нам акции.

Идеальным образом в этом случае подходят ОФЗ с низкой дюрацией, поскольку они обладают необходимыми нам качествами: низкая волатильность, низкий риск, высокая ликвидность. Похожие характеристики, но несколько более высокий риск предлагает ETF FXMM. Ориентировочная доходность такого резерва составит 8-9% с возможностью моментальной конвертации в нужный инструмент.

В случае необходимости чуть более высокой доходности резерва можно рассмотреть корпоративные облигации. Отмечу, что подобрать корпоративную облигацию, отвечающую всем требованиям крайне сложно по следующим причинам:

Традиционно ликвидность корпоративных облигаций ниже, чем ОФЗ

Облигации с необходимой доходностью или уже торгуются значительно выше номинала или вас огорчит качество компании (она стабильно убыточная или находится по уши в долгах)

С купонов корпоративных облигаций удерживается НДФЛ.

Однако предполагается, что последний пункт может измениться со следующего года. Поэтому подбирая адекватные корпоративные облигации со сроком погашения после окончания 2017 г. есть шанс не только получить доход от купонных выплат, но и заработать на курсовой стоимости облигаций. Относительная привлекательность облигаций будет возрастать при падении ключевой ставки ЦБ и в случае отмены НДФЛ по корпоративным облигациям. Разумеется, мы не можем знать будущее, однако если данные факторы не вступят в силу, мы ничего не теряем, а если вступят - с большой вероятностью получаем дополнительную прибыль.

Так или иначе с целью разумной диверсификации, я не добавляю корпоративные облигации одного эмитента на сумму более 2% от портфеля. Рано или поздно появляются новые варианты, плюс в случае дефолта по данным облигациям, риск менее существенный.

Дабы не быть голословным, мы разберем хорошего претендента на добавление в портфель - облигации Московского Кредитного Банка МКБ-12. Предоставляя свои денежные средства банку в форме вклада, мы нередко не можем оценить портфель банка. Загадкой остается финансовое положение банка, достаточность его собственных средств, качество его кредитного портфеля. Однако для публичных компаний подобной проблемы нет, все данные мы можем найти в отчетности. Конечно, покупая облигации, мы не попадаем под процедуру страхования вкладов, поэтому наша задача самостоятельно защитить себя, выбрав разумное вложение. Наиболее популярная формулировка для причины отзыва лицензии множества банков - нехватка собственных средств. Поэтому в первую очередь мы проверяем динамику капитала банка, а также смотрим на наличие чистой прибыли, поскольку хроническое отсутствие чистой прибыли едва ли будет хорошим подспорьем для погашения долгов.

Динамика чистой прибыли МКБ

Динамика капитала МКБ

Как мы видим у банка были определенные проблемы в конце 2014 и 2015 годов, однако каждый раз год был закрыт с прибылью. Примечательно, что за первый квартал 2016 года (отчетность за 2 квартал по МСФО пока не опубликована) заработано больше, чем за весь 2015 год. Что касается капитала, то его динамика впечатляет и не нуждается в комментариях.

Найдя облигации МКБ по скринеру облигаций (можно использовать независимый Rusbonds или сайты брокеров), мы выбираем варианты с наименьшей (но достаточной) дюрацией, поскольку ликвидность там, как правило, гораздо больше.

Сравнив ликвидность и купоны разных вариантов, я остановился на МКБ-12.

Здесь меня устраивает все: адекватная процентная доходность, наличие ликвидности, план купонных выплат составлен заранее (это очень важно, чтобы не было сюрпризов с изменением ставки выплат), плюс купонный период скоро закончится, а значит уже через неделю облигацию можно будет купить без НКД. Примечательно, что при всех перечисленных плюсах сейчас бумага торгуется ниже номинала, т.е. реальная доходность к погашению будет несколько выше. Насколько выше, я планирую оценить 24 августа, когда буду добавлять эту бумагу к портфелю на 2% от депозита.

Желаю всем успешной торговли! До новых встреч!

Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Размер выкупа не определен и будет зависеть от стоимости бумаг, заявил «Ведомостям» представитель «Россиума». Покупка будет происходить как на собственные, так и на заемные средства, а срок удержания бумаг будет зависеть от конъюнктуры рынка, сказал он: «Для концерна «Россиум» это доходная инвестиция в инструмент с нулевым кредитным риском».

Вечером в понедельник вечные бонды МКБ стоили 74% от номинала, что соответствует доходности 16% годовых, – только за день их цена упала на 7 п. п., а за неделю – почти на 20 п. п. (данные Bloomberg). Со 100 до 90% от номинала за это же время подешевели еврооблигации с погашением в 2018 г., с 95 до 77% – с погашением в 2027 г. Однако после заявления «Россиума» все три выпуска подорожали. Вчера к 18.00 мск вечные облигации стоили 82%, с погашением в 2027 г. – 84,6%, в 2018 г. – 94,2%. Их доходности опустились до 11, 10 и 15,4% соответственно.

Соблюдай дистанцию

В начале августа директор по работе с состоятельными клиентами УК «Альфа-капитал» Сергей Гаврилов направил клиентам письмо о том, что четыре крупных частных банка – «ФК Открытие», Бинбанк, МКБ и Промсвязьбанк – могут испытывать финансовые проблемы, и посоветовал «дистанцироваться от риска», под которым понимал в первую очередь выпуски субординированных облигаций, «которые в случае санации [банка-эмитента] скорее всего будут списаны полностью».

Успокаивал инвесторов и предправления МКБ Владимир Чубарь. Он заявил, что у банка достаточно запаса ликвидности и переговоров с ЦБ о поддержке МКБ не ведет. «Мы с гигантской подушкой [ликвидности], мы все время в ней жили. Меня все время ругали за нее постоянно, меня акционеры ругали, меня инвесторы все время спрашивали, зачем вам столько ликвидности», – заявил Чубарь (цитаты по «Интерфаксу»). По его словам, у банка нет нужды использовать механизм экстренной поддержки ликвидности.

«По perpetual [бессрочным бондам], по Н1.2 [норматив достаточности основного капитала] у нас уже буфер такой, что на горизонте года-двух нам вряд ли понадобится бесконечный капитал. Пока ключевой вопрос – капитал базового уровня», – сказал Чубарь. Он напомнил, что у МКБ есть зарегистрированная допэмиссия акций, для размещения которой банк ждет подходящих условий. В октябре прошлого года наблюдательный совет утвердил размещение 3,2 млрд акций – исходя из нынешних котировок около 4,5 руб. это примерно 14,5 млрд руб.

Показатели ликвидности, которые можно оценить исходя из публичной отчетности МКБ, действительно не вызывают серьезных опасений, говорит аналитик «Эксперт РА» Станислав Волков. Правда, доля высоколиквидных активов ниже максимальных оценок, принятых в методологии агентства, но это отчасти компенсируется значительным запасом ликвидных активов, замечает он. И по МСФО, и по российским стандартам у МКБ комфортные показатели ликвидности, солидарен аналитик Moody’s Петр Паклин: «Если очистить баланс от сделок обратного репо (около 37% активов банка), то ликвидная подушка, по нашим оценкам, составляет около 20% скорректированных активов банка».

Однако повышение кредитных рисков и большая кредитная нагрузка «Россиума» могут негативно отразиться на ликвидности МКБ, писали в июне аналитики Fitch, снижая рейтинг банка с ВВ до ВВ-. На конец I квартала у «Россиума» было около 40 млрд руб. долга, причем в его обслуживании компания в значительной степени полагалась на увеличение ликвидности МКБ и его дивиденды, что может стать значительным бременем для банка, полагают аналитики Fitch.

Но сейчас нормативы достаточности капитала выполняются с запасом, замечает Паклин: «Субординированные облигации учитываются в капитале по номиналу, их котировки не влияют на регуляторные значения капитала».

«Если компания выкупает свои же облигации, то для нее никакого дополнительного кредитного риска нет – это все равно что переложить деньги из одного кармана в другой», – говорит руководитель крупной управляющей компании. Кроме того, сейчас у этих облигаций есть хороший дисконт, что также делает покупку выгодной, считает он: «Если бы эти облигации покупал не «Россиум», то такому инвестору, очевидно, пришлось бы брать на себя кредитный риск на банк».

Для акционера такое вложение действительно не несет в себе кредитного риска, потому что он, как правило, осведомлен о том, что происходит в его бизнесе, согласен аналитик Райффайзенбанка Денис Порывай. Кроме того, здесь будет возможность заработать на разнице между ценой размещения и теми уровнями, на которых сейчас торгуются бумаги, добавляет он. Стороннему инвестору следует относиться к таким вложениям более осторожно: вечный субординированный долг более рисковый, потому что в случае санации или банкротства его списывают в первую очередь.

Во втором абзаце изменен источник цитаты

Вечные евробонды Московского кредитного банка (МКБ) в понедельник усилили падение, начавшееся неделю назад. Вчера в 18.00 мск они стоили 74% от номинала, что соответствует доходности 16% годовых – за день их цена упала на 7 п.п. Неделей ранее цена была около 95%, доходность – 10,5%, следует из данных Bloomberg. Reuters дает другие цифры (см. график), однако падение цены сопоставимо.

На котировки влияет «общий негативный информационный фон о российских частных банках», заявил представитель МКБ.

В начале августа директор по работе с состоятельными клиентами УК «Альфа-капитал» Сергей Гаврилов направил своим клиентам письмо о том, что четыре крупных частных банка – «ФК Открытие», Бинбанк, МКБ и Промсвязьбанк – могут испытывать финансовые проблемы, и посоветовал «дистанцироваться от риска, переведя активы к более надежным участникам банковской системы России». Под риском в первую очередь выпуски субординированных облигаций, «которые в случае санации [банка-эмитента] скорее всего будут списаны полностью», писал Гаврилов.

«ФК Открытие» и Бинбанк с тех пор перешли под контроль Фонда консолидации банковского сектора ЦБ и находятся на санации. У Бинбанка субординированных облигаций не было, судьба бондов «Открытия» не определена. Еще до письма Гаврилова инвесторы начали продавать облигации всех четырех банков, что отражалось на их доходностях. За лето доходность вечных еврооблигаций МКБ выросла на 0,3 п. п. (примерно до 9,5%).

Эти бумаги были чувствительны к новостям остальных участников «списка Гаврилова»: например, 29 августа, в день объявления о санации «ФК Открытие», евробонды Промсвязьбанка с погашением в ноябре 2019 г. просели на 7% (до 95% от номинала, доходность – около 9% годовых), но на следующий день вернулись на прежние уровни. В сентябре они тоже дешевели: со 102,5 до 98% на 18.00 мск в понедельник, за последнюю неделю цена опускалась и ниже 96%.

Куда более стабильны два выпуска вечных облигаций банка (см. график), однако за 20 сентября один из них, с купоном 8,75%, потерял сразу 2 п. п., а доходность выросла на 0,5 пункта до 9,7%. МКБ разместил бессрочные евробонды на $700 млн с купоном 8,875% годовых в апреле этого года для пополнения капитала первого уровня.

Продажи этих бумаг могут быть связаны с тем, что некоторые инвесторы ожидают проблем МКБ, говорит аналитик Райффайзенбанка Денис Порывай, не исключая, что держатели еврооблигаций МКБ избавляются от них не только из-за «информационного фона», но и в рамках личных стратегий: «Возможно, речь идет о нескольких крупных сделках, а не о массовых продажах».

Из бумаг МКБ выходят в том числе иностранные инвесторы, знает трейдер западного инвестбанка, об этом говорит и сотрудник рейтингового агентства большой тройки. «Наши клиенты с опасением относятся к последним событиям в банковском секторе России и стараются не рисковать», – констатирует трейдер.

«Риск-менеджмент везде настроен одинаково: если есть информация о возможных проблемах в одних и тех же банках, лимиты постепенно закрывают на всех и бумаги продают. Причем сначала продают, а потом выясняют, есть ли действительно в банках проблемы, – говорит гендиректор УК «Спутник – управление капиталом» Александр Лосев. – Возможно, МКБ падает сильнее, потому что эти бумаги держало больше рыночных инвесторов, чем вечные облигации Промсвязьбанка».

Облигации Промсвязьбанка, по словам портфельного управляющего УК, страдают меньше из-за того, что ими владеет меньше «рыночных участников». Банк поддерживает котировки своих бумаг, знает крупный игрок долгового рынка.

«Выкуп вечных бондов себе на баланс не имеет экономической целесообразности, так как сразу вычитается из капитала», – заявил представитель Промсвязьбанка, добавив, что родственные банку структуры также не скупают его бумаги.