Особенности налогообложения агентского договора: как правильно отразить в учете доходы по агентскому договору при применении упрощенной системы налогообложения - читайте в статье.

Вопрос: ООО работает в туристической сфере на УСН 6%. По агентским договорам продаёт авиабилеты физическим лицам и организациям. Например, авиабилет стоит 5000, данная сумма поступает на счёт ООО, а ООО в свою очередь перечисляет 4000 авиаперевозчику. База для исчисления налога 5000, или наличие агентского договора имеет какие-либо особенности для исчисления УСН от доходов. Может предприятию с Нового года стоит перейти на УСН доходы минус расходы?

Ответ: Доходы по агентскому договору в целях расчета единого налога признаются в размере агентского вознаграждения.

Отвечает Александр Сорокин,

рекомендации ».

Если агент платит единый налог с доходов, в налоговую базу включают только сумму посреднического вознаграждения (дополнительной выгоды).

В том случае, если размер вознаграждения агента на дату получения оплаты от покупателей не определен, то всю поступившую сумму нужно включить в состав налогооблагаемых доходов. После того как агент выполнит свои обязательства перед принципалом, например, на дату утверждения отчета, налоговую базу по единому налогу нужно скорректировать.

При этом принципиальной разницы в учете доходов и расходов по агентскому договору на УСН, в зависимости от выбранного объекта налогообложения, нет. Так, агент, который рассчитывает единый налог с разницы между доходами и расходами, также в рамках налогового учета принимает только сумму вознаграждения, а расходы в виде стоимости проданных билетов он учитывать не имеет права.

Обоснование

Как посреднику учесть доходы и расходы по посредническим операциям при продаже (покупке) товаров при упрощенке

Доходы и расходы

При выполнении поручения заказчика (комитента, принципала, доверителя) посредник (комиссионер, агент, поверенный):

- получает доходы - выручку от оказания посреднической услуги (вознаграждение) (п. 1 ст. 346.15 , п. 1 ст. 249 НК РФ);

- несет расходы (включая входной НДС), связанные с исполнением посреднического договора, которые по условию договора ему не возмещаются (письмо Минфина России от 17 мая 2006 г. № 03-03-04/1/463).

В состав доходов, учитываемых при расчете единого налога, не включайте средства, поступившие посреднику:

- от покупателя в пользу заказчика (при продаже товаров);

- от заказчика в пользу поставщика (при покупке товаров);

- от заказчика в счет возмещения затрат посредника по условиям посреднического договора.

Расходы для целей налогообложения не принимайте (п. 1 ст. 346.14 НК РФ). Скидки, предоставленные покупателям (заказчикам) за счет посреднического вознаграждения, его сумму не уменьшают (письмо Минфина России от 25 мая 2010 г. № 03-11-06/2/80).

Если организация платит единый налог при упрощенке с разницы между доходами и расходами, ведите учет и доходов, и расходов (п. 2 ст. 346.18 , НК РФ). Расходы, связанные с исполнением посреднического договора, которые по условиям договора не компенсируются заказчиком, уменьшают налоговую базу. В зависимости от вида расходов учтите их по соответствующей статье затрат, предусмотренной для упрощенки. Например, затраты на оплату услуг субкомиссии можно отнести к материальным расходам (письмо УМНС России по г. Москве от 29 июня 2004 г. № 21-09/42913).

В состав расходов, учитываемых при расчете единого налога при упрощенке, не включайте:

- стоимость имущества (включая деньги), переданного посредником заказчику в связи с исполнением обязательств по договору;

- затраты, которые заказчик должен возместить посреднику по условиям договора.

Пример отражения доходов посредника в . Организация применяет упрощенку и платит единый налог с доходов

ЗАО «Альфа» применяет упрощенку. Единый налог платит с доходов.

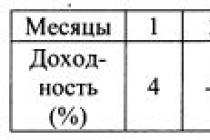

В январе «Альфа» в качестве комиссионера заключила договор комиссии на реализацию партии товаров. «Альфа» не участвует в расчетах (покупатель перечисляет деньги непосредственно продавцу). Цена товаров по договору - 590 000 руб. (включая НДС - 90 000 руб.). Сумма комиссионного вознаграждения - 10 процентов стоимости реализованных товаров, что составляет 59 000 руб.

В январе комитент передал продукцию «Альфе». В феврале «Альфа» отгрузила продукцию в адрес покупателя, покупатель перечислил оплату на счет заказчика. Вознаграждение от заказчика «Альфа» получила 3 марта.

Датой признания дохода является день поступления оплаты за оказанные услуги. В марте доход в сумме 59 000 руб. бухгалтер «Альфы» отразил в книге учета доходов и расходов .

Расходы признайте в том отчетном периоде, в котором они понесены и оплачены (п. 2 ст. 346.17 НК РФ). Поэтому затраты, которые не компенсирует заказчик, в случае их экономической обоснованности учтите при расчете единого налога упрощенке по мере оплаты. Входной НДС по этим расходам признайте в налоговой базе, после принятия на учет самих расходов и перечисления налога (подп. 8 п. 1 ст. 346.16 , подп. 3 п. 2 ст. 346.17 НК РФ).

Ситуация: когда посреднику на упрощенке признать в доходах посредническое вознаграждение. Посредник участвует в расчетах и удерживает вознаграждение из поступившей в пользу заказчика выручки

Доход признавайте в момент поступления денежных средств от покупателя.

Посредник и принципал могут договориться о различных вариантах выплаты посреднического вознаграждения. При этом по умолчанию комиссионер или агент, действующий от своего имени, могут удерживать суммы своего вознаграждения из любых средств, поступивших к ним в пользу комитента (принципала) (ст. , ГК РФ). Как другой вариант расчета, посредник может удерживать свое вознаграждение в момент перечисления денег (выручки) заказчику (). В любом случае такая операция представляет собой односторонний зачет взаимных требований. Чтобы произвести его, посредник должен составить и передать заказчику документ, содержащий уведомление о зачете ().

Несмотря на возможность согласования разных условий расчетов с заказчиком, для посредника, применяющего упрощенку, дата признания дохода не зависит ни от момента подписания отчета об оказании посреднических услуг, ни от совершения иных согласованных сторонами действий по исполнению обязательств. Посредник, применяющий упрощенку, должен признавать доходы кассовым методом, то есть на дату фактического поступления денежных средств от покупателя, если в состав этих средств включено его вознаграждение (). Аналогичные разъяснения содержатся в письме Минфина России от 21 ноября 2012 г. № 03-11-06/2/140 .

Ситуация: как посреднику на упрощенке учесть вознаграждение, размер которого заранее неизвестен. Вознаграждение включено в аванс, выдаваемый посреднику для исполнения договора

Включите в состав доходов всю сумму средств, полученных от заказчика.

Доходом (выручкой) посредника от оказания посреднической услуги является его вознаграждение (п. 1 ст. 346.15 , п. 1 ст. 249 НК РФ).

Доходы при упрощенке признаются кассовым методом, то есть в момент получения оплаты от заказчика (п. 1 ст. 346.16 НК РФ). Поэтому авансы, полученные в счет предстоящего оказания посреднической услуги, также включаются в состав выручки (п. 1 ст. 346.15 , подп. 1 п. 1 ст. 251 НК РФ, письма Минфина России от 21 июля 2008 г. № 03-11-04/2/108 , статьи 346.15 и пункта 1 статьи 251 Налогового кодекса РФ. Согласно этим нормам в состав доходов, учитываемых при расчете единого налога при упрощенке, у посредника не включаются средства, поступившие от заказчика в счет возмещения затрат, связанных с исполнением договора.

В момент исполнения договора сумма ранее полученного аванса (включавшая в себя посредническое вознаграждение) перестает быть доходом посредника в полном объеме. Ведь часть поступивших средств была израсходована им для выполнения обязательств по договору. Например, перечислена поставщику товаров, которые посредник приобретает для заказчика. Этот факт позволяет уменьшить доход, ранее отраженный в книге учета доходов и расходов , на сумму документально подтвержденных затрат, которые должны оплачиваться за счет средств заказчика. После корректировки в составе доходов останется только сумма посреднического вознаграждения.

Аналогичные разъяснения содержатся в письме Минфина России от 30 сентября 2013 г. № 03-11-06/2/40279 .

Пример отражения в книге учета доходов и расходов корректировки налоговой базы при исполнении посреднического договора

ЗАО «Альфа» (агент) заключило посреднический договор с ООО «Торговая фирма "Гермес"» (принципал). По условиям договора «Альфа» должна приобрести для «Гермеса» складское оборудование и обеспечить его доставку на территорию принципала. Общая стоимость договора (с учетом посреднического вознаграждения «Альфы») согласована в размере 800 000 руб. При этом размер агентского вознаграждения определен как разница между согласованной стоимостью договора и фактическими расходами «Альфы» на приобретение и доставку оборудования. Срок исполнения договора - два месяца.

Всю сумму, предусмотренную договором, «Гермес» перечислил «Альфе» 1 марта. Договор был исполнен 25 апреля. Сумма документально подтвержденных расходов, связанных с исполнением договора и отраженных в отчете «Альфы», равна 731 600 руб. Таким образом, сумма агентского вознаграждения составила 68 400 руб.

При расчете авансового платежа по единому налогу за I квартал «Альфа» включила в состав доходов всю сумму средств, поступивших от «Гермеса», - 800 000 руб.

При расчете авансового платежа по единому налогу за I полугодие «Альфа» уменьшила налоговую базу с учетом фактически понесенных расходов, связанных с исполнением посреднического договора.

Поступление аванса и последующую корректировку налоговой базы бухгалтер «Альфы» отразил в книге учета доходов и расходов .

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг. Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг. Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в

Посредническими услугами принято считать выполнение компанией-посредником определенных действий для фирмы, заказывающей эти услуги. При этом обязательно заключается договор, именуемый агентским (поручения/комиссии). В нем заказчик (Принципал) поручает исполнителю (Агенту) выполнение определенных услуг за вознаграждение. В дальнейшем агент, реализуя взятые на себя обязательства, вправе действовать от имени заказчика или собственного, но всегда за счет принципала (ст.1005 ГК РФ).

Подобным договором оговариваются (но необязательно) сроки выполнения условий соглашения и передачи отчета о произведенных расходах с прилагающимися документами. При отсутствии таких требований в договоре отчеты представляются агентом по факту исполнения обязательств (ст. 1008 ГК РФ). Кроме того, в соглашении прописывается размер вознаграждения агенту, который может быть фиксированной суммой или процентом от продаж.

Услуги посредника облагаются НДС по ставке 18%, если он является плательщиком налога. Это правило действует и при продаже необлагаемых НДС товаров (ст. 149 НК РФ), за исключением медицинских товаров, ритуальных услуг и сдачи в аренду помещений зарубежным фирмам (ст. 156 НК РФ).

Механизм применения посреднического договора несложен, но, учитывая, различие в системах налогообложения контрагентов, разберемся в особенностях, сопровождающих взаимоотношения агентов и принципалов в области признания доходов и расходов и налогообложения.

Принципал на УСН – агент на УСН

Все виды агентских договоров имеют одинаковый принцип учета для целей расчета налога на УСН : вознаграждение, полученное агентом, увеличивает налоговую базу фирмы-посредника.

Датой признания дохода станет день зачисления средств на счет. Зависит он от условий соглашения. Если агент, участвуя в расчетах, удерживает вознаграждение из суммы, перечисленной заказчиком в ходе осуществления сделки, то датой дохода признается день поступления средств. Агент должен выделить сумму вознаграждения и отразить ее в КУДиР . Если она перечисляется отдельно, то в доходах агент зафиксирует на момент получения вознаграждения, а не суммы, поступившей для исполнения договора. Не учитываются в доходах агента суммы, направленные для исполнения договора, а в расходах – понесенные траты по их осуществлению.

Доход от продаж через агента признается доходом принципала в зависимости от особенностей договора:

- если агент участвует в расчетах от имени заказчика - день поступления денег от реализации соглашения на счет принципала (п. 1 ст. 346. 17 НК РФ);

- при ведении агентом продаж от своего имени - день поступления денег на счет посредника.

Суммой признаваемого дохода при этом считается продажная стоимость товаров, указанная в отчете агента.

Поскольку компаниями на УСН (доходы минус расходы) затраты могут быть учтены лишь по факту произведенной оплаты, то перечисленные принципалом-заказчиком суммы будут признаны у него расходами после выполнения агентом обязательств (п. 2 ст. 346.17 НК РФ). Т.е. тогда, когда агентом будут представлены подтверждающие расход документы.

На практике взаимоотношения агента и принципала складываются так:

- при участии агента в сделках, полученные от заказчика суммы на осуществление предусмотренных операций поступают на счет агента, затем перечисляются контрагентам при исполнении условий агентского договора. Приобретение имущества для принципала агент отражает на забалансовом счете 002, поскольку собственником товара не является. При передаче принципалу товаров, суммы приобретений списываются со сч. 002. Так как упрощенцы не являются плательщиками НДС, то они не выделяют налог в сумме вознаграждения, соответственно и не составляют счета-фактуры ;

- без участия агента в расчетах: в этом случае на счет посредника суммы от заказчика не поступают, он лишь по завершении сделки представляет отчет и получает оговоренную сумму вознаграждения.

Пример бухгалтерского сопровождения операций посредника на УСН:

|

Операция |

||

|

Поступление средств от принципала |

||

|

Перечисление поставщику |

||

|

Поступление товаров от поставщика |

||

|

Отражение ТМЦ за балансом |

||

|

Списание комиссионных ТМЦ |

||

|

Отражено полученное вознаграждение |

Агент на УСН – принципал на ОСНО

Если фирма-принципал применяет ОСНО , то ее агент (даже упрощенец), независимо от чьего имени он действует, обязан выставлять счета-фактуры с выделением в них НДС.

В соответствии с ГК РФ, принципал, передавая товар на реализацию агенту, остается его владельцем до момента продажи. Продажа осуществляется принципалом с привлечением посредника, поэтому выручка учитывается им при исчислении налога на прибыль и НДС. Агент на УСН вознаграждается из доходов принципала, и, его вознаграждение будет расходом без НДС, т. е. счет-фактуру на вознаграждение агент в этом случае не выставляет.

Счета-фактуры, выставленные агентом приобретателям, фиксируются в журнале учета счетов-фактур, и не регистрируются им в своей книге продаж, а впоследствии передаются принципалу в качестве приложений к отчету. Агент, применяющий ОСНО, на сумму своего вознаграждения заполняет счет-фактуру.

Учет операций по схеме «Агент на УСН – принципал на ОСНО» в бухучете будет отражен так:

|

Операция |

||

|

У агента |

||

|

Реализации услуг по агентскому договору |

76/расчеты с принципалом (РП) |

|

|

Поступление средств от приобретателей |

||

|

Перечисление средств принципалу за вычетом вознаграждения |

||

|

Выручка по агентскому вознаграждению |

||

|

Зачтено агентское вознаграждение |

||

|

У принципала |

||

|

На основании отчета агента отражена реализация услуг |

||

|

Начислено агентское вознаграждение |

||

|

Списаны затраты на посреднические услуги |

||

|

Приобретателям услуг предъявлен НДС |

||

|

Учтена выручка за минусом вознаграждения посредника |

||

|

Учтено вознаграждение агенту |

||

Разновидностью соглашения о посредничестве является договор комиссии. Особенностью в статусе этого договора в сравнении с агентским аналогом, является то, что комиссионер (посредник) может выступать в нем, выполняя поручения комитента (заказчика услуг), только от своего имени, но за счет комитента. Бухучет по схеме «комиссионер на УСН – комитент на ОСНО» будет идентичным представленному выше.

Агент на ОСНО – принципал на УСН

Ст. 346.11 НК РФ освобождает упрощенцев от обязанности уплачивать НДС, поэтому агент принципала на УСН не исчисляет налог по операциям, касающимся принципала. Но на сумму вознаграждения агент по окончании сделки выставляет счет-фактуру, не регистрируя при этом его в журнале учета (п. 3.1 ст. 169 НК). НДС, предъявленный агентом, принципал-упрощенец в дальнейшем учитывает в расходах на УСН в привычном порядке.

Особенностью признания доходов принципалом на УСНО является то, что по налоговому законодательству выручкой упрощенца является вся сумма поступлений на счет. Поэтому, при удержании агентом вознаграждения из поступающих по сделкам средств суммой дохода будет считаться вся выручка от продаж, поступившая на счет агента.

Образец договора на оказание услуг стороной, применяющей упрощенную систему налогообложения

Договор № _____

на оказание услуг

Открытое акционерное общество Организация №1, именуемое в дальнейшем Заказчик, в лице директора Иванова Ивана Ивановича, действующего на основании Устава, с одной стороны, и Общество с ограниченной ответственностью Организация №2, именуемое в дальнейшем Исполнитель, в лице директора Петрова Петра Петровича, действующего на основании Устава, с другой стороны, заключили настоящий договор о нижеследующем:

1. Предмет договора

1.1. Исполнитель оказывает Заказчику услуги по ремонту оборудования, а Заказчик обязуется оплатить эти услуги на условиях, установленных настоящим договором.

2. Стоимость и порядок расчетов

2.1. Стоимость оказываемых услуг составляет 1 500,00 (Одна тысяча пятьсот) рублей 00 копеек, за весь период оказания услуг.

НДС не облагается в связи с тем, что Исполнитель применяет упрощенную систему налогообложения, на основании п. 2 ст. 346.11 глава 26.2 НК РФ и не является плательщиком НДС, согласно письму МНС РФ от 15.09.03 №22-1-14/2021-АЖ397 счета-фактуры не выставляются.

2.2 Услуги считаются оказанными после подписания сторонами акта сдачи/приемки оказанных услуг.

2.3. Оплата услуг по настоящему договору производится в течение 5 (пяти) банковских дней, с момента выставления счета и/или подписания Договора об оказании услуг, безналичным перечислением денежных средств на расчетный счет Исполнителя, либо иным способом.

3. Права и обязанности сторон

3.1. Заказчик обязуется:

3.1.1. Обеспечить беспрепятственный доступ к оборудованию, подлежащему ремонту.

3.1.2. Принять оказанные услуги.

3.1.2. Произвести полную оплату оказанных услуг в размере и порядке, предусмотренном настоящим Договором.

3.2. Исполнитель обязуется:

3.2.1. Оказать услуги ремонта оборудования.

3.2.2. Исполнитель вправе привлечь к оказанию услуг, не являющихся работниками Исполнителя.

4. Ответственность сторон и разрешение споров

4.1. За неисполнение или ненадлежащее исполнение обязательств, возникших из настоящего договора, Стороны несут ответственность, основание и размер которой установлены действующим законодательством Российской Федерации.

4.2. Споры и разногласия, возникающие между Сторонами в связи с исполнением обязательств по настоящему договору, разрешаются путем переговоров, в том числе в претензионном порядке.

4.3. При неурегулировании Сторонами спора в досудебном порядке он передается заинтересованной стороной на разрешение в Арбитражный суд.

5. Срок действия и порядок расторжения договора

5.1. Договор вступает в силу с момента подписания и действует до полного исполнения сторонами обязательств по настоящему договору.

6. Заключительные положения

6.1. Настоящий договор составлен в 2 (двух) подлинных экземплярах, один из которых находится у Исполнителя, другой - у Заказчика, каждый из которых имеет одинаковую юридическую силу.

7. Юридические адреса и банковские реквизиты сторон

Заказчик:

ОАО Организация

Юридический адрес:

___________________________

01.10.08 Договор без НДС

Налоговый кодекс дает довольно четкие правила, как рассчитать сумму НДС для большинства случаев. Правда некоторые ситуации, с которыми сталкиваются компании, все же остались, что называется, «за кадром». Так, ни один нормативный акт не содержит прямого указания на то, что в договоре, например, на поставку товара в обязательном порядке должна быть выделена сумма налога. А это, в свою очередь, создает благодатную почву для возможных конфликтов с инспекторами.

В большинстве бланков первичных документов, а также, что вполне понятно, в счетах-фактурах предусмотрены специальные строки для выделения суммы НДС. Впрочем некоторые документы, фиксирующие те или иные операции, осуществляемые организацией, строго установленной формы не предусматривают. И даже требования, которые предъявлены к их оформлению, зачастую носят весьма условный характер.

К примеру, любой договор, заключаемый фирмой, должен содержать условие о цене. Требования о том, что в нем необходимо было бы указывать еще и сумму НДС, гражданское законодательство не содержит. Налоговый кодекс при этом предполагает документальное оформление любой операции, участвующей в формировании налоговой базы фирмы. Вот и получается, что устанавливая цену за товар в договоре поставки, фирме вовсе не помешает прописать, как именно - сверх или в составе указанной цены она собирается высчитывать НДС. В противном случае может оказаться, что конечная стоимость реализации, которая, по мнению поставщика, включает НДС, в видении налоговиков должна быть увеличена на 18 процентов.

Похожая ситуация может сложиться и у организации, которая в начале налогового периода была освобождена от обязанностей плательщика НДС (ст. 145 НК), но затем данное право утратила. В этом случае она обязана исчислять и уплачивать налог с начала того же квартала. Однако если у нее на момент «утраты» имеются действующие договоры с контрагентами, она сталкивается с той же самой описанной выше проблемой: как надо начислять налог - сверх установленной цены, или выделять сумму бюджетного платежа в ее составе?

Стоит ли говорить, что представители налоговых структур в подобных ситуациях склонны «работать на повышение», а точнее говоря - требовать увеличения заявленной стоимости на ставку налога. Ведь в этом случае в бюджет попадет больший платеж. Но насколько обоснованна такая позиция? Ответ на данный вопрос, в частности, дан в постановлении ФАС Центрального округа от 26 августа 2008 года № А48-5068/07-18.

Арбитражная арифметика

Организация, ставшая участником данного судебного разбирательства, была привлечена к ответственности за неуплату сразу нескольких налогов. В числе прочих - НДС. Естественно, помимо суммы штрафа налоговики «присудили» доплатить налог, исчислив его сверх суммы выручки, полученной от реализации. Организация попыталась оспорить решение налоговиков, однако удалось ей это лишь частично. Хотя судьи и согласились с самим фактом нарушения, они указали налоговикам, что сумма доплаты рассчитана неправильно.

Они напомнили, что в силу пункта 6 статьи 168 Налогового кодекса при реализации товаров, работ, услуг населению в розницу соответствующая сумма НДС включается в цены на них. В соответствии со статьей 146 Налогового кодекса объектом налогообложения по НДС признаются операции по реализации товаров, работ и услуг на территории Российской Федерации. В то же время Кодексом предусмотрено использование расчетного метода выделения НДС в некоторых ситуациях, например, при удержании налога налоговыми агентами или при реализации сельскохозяйственной продукции. В таких случаях сумма налога определяется исходя из процентного отношения налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки, проще говоря, как 18/118. Рассматриваемая ситуация, по мнению судей, вполне подпадает под действие этого правила. Соответственно сумма налога на добавленную стоимость входит в договорную цену товара и должна исчисляться по выше оговоренному методу.

Интересно, что судьи отнюдь не в первый раз высказывают подобную точку зрения. В постановлении ФАС Уральского округа от 4 июня 2008 года № Ф09-3975/08-С2 по делу № А76-24488/07 аналогичный вывод сделан на том простом основании, что НДС относится к категории косвенных налогов и не может определяться сверх оговоренной цены, которую покупатель заплатил продавцу-плательщику этого налога в составе стоимости товара. Справедливости ради стоит отметить, что наличие в арбитражной практике подобных судебных решений вовсе не означает, будто налоговые инспекторы, проверяя деятельность конкретных фирм, будут неукоснительно следовать позиции, высказанной судами. Вполне возможно, что лучшим решением этой потенциальной проблемы станет отнюдь не лишняя в данной ситуации предусмотрительность, проявляемая при заключении договора с контрагентом.

М. Ярина. эксперт «Федерального агентства финансовой информации»

НДС в договорах

Обязательным пунктом любого договора является его цена. При этом нужно учитывать, по какой именно системе налогообложения работает юридическое лицо или предприниматель. В связи с этим, формулировка цены может быть следующей:

Первую формулировку используют те, чья деятельность или налоговый режим не предусматривает НДС - это могут быть лица, использующие упрощенную систему налогообложения или применяющие ЕНВД, либо те, кто освобожден от уплаты НДС. Перечень организаций и индивидуальных предпринимателей, чья деятельность освобождает их от обязанности уплачивать НДС, предусмотрен статьей 145 Налогового кодекса Российской Федерации.

Те налогоплательщики, которые обязаны платить НДС, должны использовать вторую формулировку и указывать сумму НДС в цене договора. Иначе может сложиться ситуация, когда клиент будет вынужден оплачивать сумму большую, чем указана в договоре. Увы, недобросовестные предприниматели и юридические лица могут сознательно не указывать в договоре сумму НДС, вводя людей в заблуждение. И это заблуждение заключается в том, что покупатель будет вынужден оплатить полную стоимость договора и добавочно ту сумму НДС, которая установлена для приобретаемого товара или услуги.

Логично предположить, что если в договоре указана только цена договора, то в случае спора по уплате НДС издержки должен нести продавец, а не покупатель, который добросовестно заплатил указанную в договоре сумму. Но мнение судов на этот счет несколько иное. И продавец вправе взыскивать сумму НДС именно с покупателя.

Связано это с применением судами пункта 1 статьи 168 Налогового кодекса РФ. который гласит: При реализации товаров (работ, услуг), передаче имущественных прав налогоплательщик (налоговый агент, указанный в пунктах 4 и 5 статьи 161 настоящего Кодекса) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав соответствующую сумму налога.

В Информационном письме Высшего Арбитражного Суда Российской Федерации от 10.12.1996 года № 9 Обзор судебной практики применения законодательства о налоге на добавленную стоимость суд указывает на императивность нормы Налогового кодекса. Следовательно, если в договоре прямо не указан налог на добавленную стоимость, то цена договора должна быть увеличена на сумму НДС. Поэтому издержки из-за неточного заполнения договора ложатся именно на покупателя.

Что касается реальных случаев неожиданного увеличения цены договора, то тут можно привести пример с тарифами операторов сотовой связи. На рекламе обычно красуются очень привлекательные цифры. Но возле них всегда есть практически невидимая звездочка, указывающая на ссылку внизу. И в этой ссылке почти нечитаемым шрифтом написано, что цены указаны без учета НДС. Что получает в итоге абонент? А то, что он не может предъявить требование о снятии лишних денег со счета, ведь к указанному тарифу необходимо добавлять еще и сумму налога.

Из всего вышесказанного можно сделать вывод, что прежде чем заключить договор, необходимо выяснить его конечную стоимость. Дополнительные несколько минут избавят от неприятных ситуаций, которые могут возникнуть в дальнейшем.

Ссылки по теме

Скачать договор поставки (образец)

Договор поставки - один из основных договоров, который используется практически любым предпринимателем. При составлении и заключении договора поставки нужно предусмотреть все обязательные (существенные) условия, без которых договор не будет считаться заключенным, а также учесть возможные правовые риски, связанные с неисполнением обязательств по такому договору, возникновением форс-мажорных обстоятельств. Вы можете скачать договор поставки, образец которого приведен ниже. Он содержит все необходимые условия для того чтобы приобрести качественный товар, своевременно получить за него оплату, а в случае нарушения контрагентом обязательств отстоять свои интересы в арбитражном суде.

Договор поставки

скачать договор поставки

ДОГОВОР ПОСТАВКИ № ___________

г. Москва « » _____________ 2013 г.

_______________________ » , именуемое в дальнейшем " Поставщик" . в лице ______________________________-, действующего на основании Устава, с одной стороны, и ООО «_______________», именуемое в дальнейшем " Покупатель" . в лице Генерального директора ____________________________, действующего на основании Устава, с другой стороны, совместно именуемые в дальнейшем "Стороны" или каждая по отдельности "Сторона", заключили настоящий Договор, далее именуемый "Договор", о нижеследующем:

1. Предмет Договора

1.1. В соответствии с настоящим Договором, Поставщик обязуется поставить, а Покупатель обязуется принять и оплатить Товар, на условиях, в объёмах и в количествах, указанных в спецификациях, согласованных и надлежащим образом подписанных Сторонами, являющихся неотъемлемой частью Договора.

1.2. В спецификациях указываются следующие данные:

Наименование и количество Товара

Цена Товара с выделением суммы НДС

Срок поставки Товара

Условия расчётов по Договору

Реквизиты грузополучателя и адрес места назначения

Дополнительные (особые) условия поставки.

1.3. Покупатель вправе по согласованию с Поставщиком изменить спецификацию.

1.4. Поставка (отгрузка) Товара осуществляется в адрес указанного Покупателем Грузополучателя, если другие условия поставки не будут письменно согласованы Сторонами.

2. Цена и условия оплаты Товара

2.1. Цена, стоимость Товара, сроки и порядок оплаты определяются в соответствии с согласованной Сторонами спецификацией.

2.2. Расчеты производятся в безналичной форме путем перечисления денежных средств на расчетный счет Поставщика в соответствии с условиями, согласованными Сторонами в спецификации.

2.3. Оплата товара производится в рублях по курсу ЦБ РФ, установленному на день выставления счета на основании счета Поставщика и на условиях, оговоренных в Приложениях к данному договору. Все виды банковских сборов и расходов по настоящему Договору, взимаемых банком Покупателя, оплачивает Покупатель, взимаемых банком Поставщика, оплачивает Поставщик.

2.4. Цена включает НДС, стоимость товара, его транспортировку, доставку, упаковку, а также оформление соответствующей товаросопроводительной документации.

3. Сроки и порядок поставки Товара

3.1. Поставка товара Поставщиком осуществляется на склад грузополучателя с обязанностью доставки товара Грузополучателю в сроки и на условиях, согласованных в спецификации.

3.2. Расходы при поставке Товара, оплачиваются Поставщиком.

3.3. Поставщику предоставляется право досрочной поставки Товара с предварительного письменного согласия Покупателя.

3.4. Датой поставки Продукции считается дата подписания Покупателем товарно-транспортной накладной на складе Покупателя (грузополучателя) по количеству и качеству.

3.5. Право собственности, переходит от Поставщика к Покупателю на складе Покупателя (грузополучателя) с момента подписания товарно-транспортной накладной о приёмке товара по количеству и качеству. При этом ответственность за сохранность Товара Покупатель несет с момента передачи и подписания соответствующих накладных.

3.6. Не позднее, чем за одну неделю до начала поставки, Поставщик уведомляет Покупателя по факсу или электронной почте ожидаемую дату поставки.

3.7. Поставщик обязуется предоставлять Покупателю счет – фактуру и товарную накладную на отгруженный товар в течение 5-и дней с момента поступления товара на склад Покупателя.

- 3. Упаковка и маркировка Товара

4.1. Упаковка должна обеспечивать полную сохранность Товара от всякого рода повреждений и коррозии при перевозке его морем, железнодорожным, авиа и автотранспортом с учетом нескольких перегрузок в пути, а также длительного хранения, принимая во внимание сроки гарантии.

4.2. Товар должен быть упакован таким образом, чтобы он не мог перемещаться внутри тары при изменении её положения.

4.3. Упаковка должна быть приспособлена к перегрузкам на тележках и автокарах, если это допускается весом и объёмом отдельных мест.

4.4. Поставщик несёт ответственность перед Покупателем за порчу или повреждение Товара вследствие ненадлежащей упаковки и компенсирует Покупателю реальный ущерб, связанный с некачественной упаковкой Продукции.

4.5. Тара и ящики, в которые будет упакована Продукция, маркируются с трёх сторон: на противоположных боковых сторонах и сверху ящика.

4.6. Погрузка и размещение Товара в транспортном средстве должны производиться с соблюдением правил, действующих на транспорте.

4.7. Если при приемке Товара будет обнаружено повреждение (недостача) Товара вследствие нарушения целостности его тары (упаковки), то Поставщик будет нести самостоятельную ответственность за недопоставку (повреждение) Товара.

5. Приемка Товара

5.1. Приемка Товара Покупателем по количеству мест и внешнему осмотру целостности упаковки, должна быть осуществлена незамедлительно после приёма товара на складе и все дефекты и замечания, обнаруженные при осмотре, должны быть отражены в товарно-транспортной накладной. Претензии по количеству мест и внешнему осмотру целостности упаковки, не указанные в товарно-транспортной накладной, приниматься не будут.

6. КАЧЕСТВО, КОМПЛЕКТНОСТЬ И ГАРАНТИИ

6.1. Поставщик гарантирует, что качество и комплектность поставляемого Товара соответствует условиям настоящего Договора и подтверждается Сертификатом качества, выданным заводом изготовителем и актом приемки-передачи оборудования. В случае необходимости по требованию Покупателя произвести инженерную проверку Товара и монтаж оборудования представителем Поставщика, данные действия будут согласованы дополнительно и указаны в спецификациях, согласованных и надлежащим образом подписанных Сторонами, являющихся неотъемлемой частью Договора.

6.2. В случае несоответствия количества и/или качества Товара условиям настоящего договора, Покупатель уведомляет об этом Поставщика, в течение 2 суток после обнаружения несоответствий при приеме Товара на складе Покупателя согласно п. 5.1.

6.3. При несоответствии полученного Товара по качеству товаросопроводительным документам вызов представителя Поставщика для участия в приемке обязателен. При неявке представителя в течение 5 дней со дня получения Поставщиком вызова, приемка производится без участия представителя Поставщика с участием представителя сторонней организации.

6.4. При не достижении сторонами согласия по качеству продукции, стороны могут привлечь для проведения анализа экспертную организацию, оплата услуг которой осуществляется за счет Покупателя. В случае, если экспертиза подтверждает ненадлежащее качество продукции, переданной Продавцом, то расходы по оплате услуг экспертной организации возмещаются Поставщиком в течение 10-ти рабочих дней с момента получения соответствующего заключения и документов, подтверждающих факт оплаты Покупателем услуг экспертной организации.

7. Права и обязанности сторон

7.1. Поставщик обязуется:

7.1.1. Своевременно поставить товар в сроки, указанные в спецификации к настоящему Договору. Качество Товара должно соответствовать предъявляемым Покупателем требованиям.

7.1.2. Поставить Товар в количестве и ассортименте, указанном в спецификации, являющейся неотъемлемой частью настоящего Договора.

7.1.3. Поставщик обязан передать Грузополучателю Товар в таре и упаковке, предусмотренной для товаров данного вида и обеспечивающих его сохранность при обычных условиях хранения и транспортировки.

7.2. Покупатель обязуется:

7.2.1. Оплатить Товар в сумме и сроки, согласно спецификации.

7.2.2. Обеспечить приемку Товара Грузополучателем.

8. Ответственность сторон

8.1. За нарушение условий Договора Стороны несут ответственность в соответствии с настоящим Договором и действующим законодательством Российской Федерации.

8.2. В случае нарушения срока поставки, предусмотренного в п. 3.1. настоящего Договора, Покупатель вправе взыскать с Поставщика неустойку в размере 0,1 % от стоимости своевременно непоставленной продукции, за каждый день просрочки до фактического исполнения Поставщиком обязательств по поставке Товара, но не более 5 % от всей партии Товара.

8.3. В случае нарушения срока оплаты, предусмотренного в Приложении №1 настоящего Договора, Покупатель уплачивает Продавцу штраф в размере 0,1 % стоимости от неоплаченной в срок суммы за каждый рабочий день просрочки до фактического исполнения Покупателем обязательств по оплате Товара, но не более 5 % от всей партии Товара.

8.4. Уплата штрафных санкций и возмещение убытков не освобождает Поставщика от исполнения обязательств по Договору и устранения нарушений.

8.5. При необходимости Покупатель предъявляет Поставщику претензии и иски, связанные с несохранной, некачественной (некомплектной) поставкой, или взыскании неустойки за нарушение сроков поставки не позднее 15 дней с момента получения груза Покупателем (Грузополучателем). Срок ответа на претензию составляет 10 (десять) рабочих дней с момента ее получения.

8.6. Сторона не несет ответственности по Договору, если докажет, что выполнение его условий невозможно в силу непредсказуемых, непредотвратимых и непреодолимых обстоятельств (непреодолимая сила), находящихся вне контроля Стороны: стихийные бедствия, пожары, эпидемии, военные действия, чрезвычайные положения, забастовки. Эти обстоятельства должны быть подтверждены справками Торгово-промышленных палат или компетентных государственных органов Российской Федерации. Срок исполнения обязательств по настоящему договору отодвигается соразмерно времени, в течение которого действовали обстоятельства непреодолимой силы, а также последствия, вызванные этим обстоятельствами.

8.7. Все споры и разногласия, которые могут возникнуть в связи с исполнением Договора, Стороны намерены решать путем переговоров. В случае невозможности решения спора путем переговоров он подлежит рассмотрению в соответствии с законодательством РФ в Арбитражном суде г. Москвы.

9. Конфиденциальность

9.1. Условия Договора носят конфиденциальный характер. С любой относящейся к Договору документацией и информацией могут быть ознакомлены только лица, состоящие в трудовых отношениях со Сторонами и непосредственно выполняющие служебные обязанности, связанные с договорной работой.

9.2. В случае нарушения условий конфиденциальности виновная Сторона возмещает другой Стороне причиненные ей этим убытки.

10. Срок действия Договора и порядок его изменения и расторжения

10.1. Договор вступает в силу в день подписания его обеими Сторонами и скрепления печатями и действует в течение года с момента подписания. Если Сторона письменно не заявит другой Стороне не менее чем за 30 (тридцать) календарных дней до его окончания о намерении прекратить действие Договора, он будет считаться продленным на следующий календарный год.

10.2. Договор может быть досрочно расторгнут по письменному соглашению Сторон.

10.3. И зменения и дополнения, а также все согласования условий поставки, в том числе заявки, коммерческие предложения и спецификации к настоящему Договору имеют силу и являются неотъемлемой частью Договора, только в том случае, если они оформлены в письменном виде, подписаны уполномоченными лицами и скреплены печатями Сторон. В случае противоречий между измененными Сторонами условиями поставки и прежними ее условиями, измененные условия поставки будут иметь для Сторон преобладающую силу.

11. Заключительные положения

11.1. Стороны признают в рамках Договора юридическую силу и дату получения ими факсимильных документов.

11.2. Во всем, что не оговорено в настоящем Договоре, Стороны руководствуются действующим законодательством Российской Федерации.

11.3. Все юридические, фактические, почтовые, иные адреса и банковские реквизиты Сторон, приведенные в тексте настоящего договора, подлинные и признаны Сторонами. При изменении наименования, адреса, банковских реквизитов или реорганизации Стороны обязаны уведомить друг друга в тот же день.

11.4. Настоящий Договор и Приложения к нему составлены в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой стороны.

(сокращенно – УСН) представляет собой такой договор между принципалом и агентом, при котором разница между доходами и расходами позволяет перекладывать на агента часть функциональных обязанностей, связанных с покупкой и продажей различных товаров.

Несмотря на простоту процедуры (которая возможна только при упрощенной системе) посреднические операции возможны при наличии специальных знаний. Рассмотрим подробнее договора такого типа.

Агентский договор при УСН 6% Доходы

Агентские договора являются не только удобной документацией, позволяющей закрепить договор между принципалом и агентом. В большинстве случаев, особенно в последнее время, агентские договора являются убедительным документом при различных разбирательствах (в том числе, судебных). Именно поэтому следует помнить о важности понимания правил и нормативов составления таковых договоренностей. Одними из самых частых, в разбирательствах, участвуют договора при .

Предметом таких агентских договоров (как и договоренностей другого типа) являются отношения между агентом и третьими лицами, причем интересы, которые представляет агент полностью совпадают с интересами принципала. Именно поэтому, в книгах учета дохода и расхода, при подписании агентского договора при УСН 6%, следует отражать исключительно сумму вознаграждения (). Эта сумма должна представлять собой разницу между суммой, которая выплачивается покупателем и той суммой, которая должна перечисляться принципалу.

Требования касательно этих процедур подробно указаны в письме Министерства финансов России (от 18 апреля 2013 года) № 03-1111. Согласно пункту 1 статьи 346 Налогового Кодекса России доход, который возникает вследствие операции должен быть отражен в налоговом учете на следующую дату:

- фактического получения средств (отображенного на банковском счете);

- перехода имущества в собственность (помимо имущества может быть работа, услуга, имущественные права и т.д.).

- погашения долга перед плательщиком налогов любым другим способом.

Такой порядок вещей имеет место быть, если агент получает оплату заранее, до того, как отчет утверждается принципалом.

- Если в договоре указано, что средства нужно перечислить после того как договор заключен, при этом определится с размером суммы вознаграждения фактически не представляется возможным, то согласно письму Министерства Финансов России, все денежные средства должны быть включены в доходы, которые будут учитываться при определениях налоговой базы по упрощенному налогу 6%.

- Если заказы на оказание посреднических услуг будут продолжаться, то агент, как и агентство целиком, может внести правки в сумму дохода, которая будет перечислена принципалу (за исключением вычтенной суммы вознаграждений). Подобное право регламентируется письмом Министерства Финансов от 30 сентября (письмо № 03-1106).

Подобные правила позволяют не допускать таких ситуаций, в которых заказчик оплачивает агенту посреднические услуги до того, как сумма его гонорара может быть определена точно.

Агентский договор при УСН 15% Доходы минус расходы

Чтобы принципал, который оплачивает налоги по упрощенной схеме, мог осуществлять продажу и покупку товаров через агента (при помощи договора « »), он должен учитывать два типа требований:

- требования касательно оформления агентского договора УСН;

- должен признать доходы и расходы, которые непосредственно вытекают из агентского договора.

Чтобы выполнять требования связанные с оформлением договора «доходы минус расходы», принципал должен исследовать содержание предмета агентского договора, права агента и обязанности, свои собственные права и обязанности и т.д. Для этого нужно принять нормы Гражданского Кодекса России.

Например, оформляя агентский договор, следует обратить особое внимание на:

- условия агентского договора;

- форму отношений «принципал – агент»;

- конкретизацию степени полномочий агента;

- детали ограничений.

Рассмотрим несколько подробнее. Изучая условия договора, следует понимать, что условия есть основные (их суть раскрыта в предмете договора) и косвенные, дополняющие. В косвенные входит и стоимость услуг агента согласно положениям агентского договора и скорость (сроки) исполнения. Важным условием, на которое принципал должен обращать внимание, является цена и условия, на которых выплачивается гонорар агента.

Уточняя форму отношений «принципал-агент» важно понимать какие именно поручения, агент будет выполнять от своего собственного имени, а какие от имени заказчика. Конкретизация уровня полномочий нужна для того чтобы понимать и предусматривать ту часть сделок, которую агент будет выполнять от своего имени.

Детализация ограничений – важный этап, поскольку именно здесь принципал имеет возможность очертить полномочия агента и оговорить тонкости с возможностями или запретами касательно заключения субагентских договоров (перепоручение агентом части задания другому агенту).

Также, в агентском договоре не будет лишним прописать детали сотрудничества и пункты, которые должны иметь мест в отчете агента (документе, составляемом после выполнения всех поручений).

Если выплата средств и доставка товара покупателям происходит благодаря работе агента (через него, например, через его банковский счет или ), то в агентском договоре должен быть детально прописан период, в течение которого агент должен уведомить принципала о поступлении средств на его счет (или в кассу). От таких, казалось бы, мелочей, может в итоге зависеть срок, в течение которого прибыль будет включена в доходы. Как следствие – своевременность налоговых отчислений.

Также, как мы уже отметили, принципал должен признать доходы и расходы, непосредственно вытекающие из агентского договора. Эти требования предусматриваются главой 26.2 Налогового Кодекса Российской Федерации.

Налогообложение

Как известно, работать через агента иногда не просто удобно, но и очень выгодно. Одним из непосредственных достоинство агентских договоров при упрощенной системе является явное снижение налоговой нагрузки на упрощенную систему.

Как известно, работать через агента иногда не просто удобно, но и очень выгодно. Одним из непосредственных достоинство агентских договоров при упрощенной системе является явное снижение налоговой нагрузки на упрощенную систему.

Согласно агентским договорам, доходом является только вознаграждение, а не вся оборотная сумма, которая проходит через . Приведем пример: налогоплательщик (например, ) в рамках своего бизнеса размещает рекламный материал. Клиент, в следствие успешности материала, платит предпринимателю деньги за товар или услугу. Часть из этих средств бизнесмен отправляет в сервис (например, Яндекс). Оплачивать налоги с полной суммы – не выгодно, да и не особо целесообразно. Выход прост: заключаем агентский договор и учитываем в налоговом отчислении только процент чистой прибыли.

В доходах рассчитывая налоги упрощенной системы, нужно учитывать только агентскую прибыль. Если бизнесмен продает, например, технику, получая 5% с продаж, то не нужно платить налог с 500 тысяч рублей, полученных от покупателей за продажу 10 единиц за 50 тысяч. Платить нужно лишь за свои 25 тысяч прибыли. Именно это и есть преимуществом агентских договоров УСН в малом и среднем бизнесе. Аналогичные размышления касаются и , и т.д.

Документооборот у сторон

Главным документом, имеющим место в отношениях «агент-принципал» является (помимо, конечно, самого агентского договора) . Такой документ обязаны предоставлять все агенты, независимо от рода деятельности и специфики отношений. Более того, статья 1008 Гражданского Кодекса России требует, чтобы агенты предоставляли отчеты о проведенных поручениях даже тогда, когда принципал разрешает их не предоставлять,

Данный документ должен содержать не только формальные пояснения, но и все доказательства расходов, которые пришлось производить агенту во время выполнения агентского договора. Более полный пакет документов (квитанции о уплате пошлин, составлены субагентские договора и договора с партнерами или арендодателями) оговаривается в самом агентском договоре. Таким образом помимо документов предусмотренных Гражданском Кодексом, остальной документооборот регулируется исключительно принципалом и агентом в порядке составления агентского договора.

Скачать бланк отчета агента по АД при УСН можно .

Вознаграждение по АД при УСН

Согласно агентским договорам, агент обязан выполнять поручения принципалов исключительно за вознаграждение (гонорар). Согласно статье 1005 Гражданского Кодекса Российской Федерации, даже, если принципал, после выполнения агентского договора, вступил с третьим лицом (субъектом, с которым агент должен работать, представляя интересы принципала) в личное сотрудничество и утверждает, что он самостоятельно выполнил свое собственное поручение, агент должен получать вознаграждение.

Более того, если агент выполняет поручения бесплатно (по оговоренному заранее агентскому договору с нулевой оплатой), то Гражданский Кодекс требует оплатить услуги согласно внутренним государственным тарифам.

Также, следует помнить, что согласно статье 974 Гражданского Кодекса, все, что получает агент в процессе выполнения поручения по агентскому договору является собственностью принципала. Удерживать вознаграждения из общей суммы поступивших по договору средств – полное право принципала. Кроме этого, Гражданский Кодекс разрешает агентам удерживать свои гонорары из сумм, поступающих от третьих лиц согласно договору. Данное право прописано в пункте 2, статьи 1 и пункте 4, статьи 421 Гражданского Кодекса.

Бухгалтерский учет и проводки

Бухгалтерский учеты агентских договоров принято вести на счете 76 «Расчеты с разными дебиторами и кредиторами». К данному счету можно выделять различные субсчета, в том числе – агенты.

- Поскольку товары, которые приобретает агент согласно агентскому договору не являются его собственностью, то их отражают в балансе счета 002 « ».

- Если принципалом были переданы товары для агента с целью их дальнейшей продажи, то такие товары проходят по балансам счета 004 «Товары, принятые на комиссию».

- Гонорары агентов и их вознаграждения отображаются в счетах 62 «Расчеты с покупателями и заказчиками». Именно этот счет является базовым для

Здравствуйте Александр!

Согласно ст.346.11и ст.346.15 НК РФ

упрощенная система

налогообложения организациями и индивидуальными предпринимателями применяется

наряду с иными режимами налогообложения, предусмотренными законодательством

Российской Федерации о налогах и сборах.

Применение упрощенной системы налогообложения

организациями предусматривает их освобождение от обязанности по уплате налога

на прибыль организаций (за исключением налога, уплачиваемого с доходов,

облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4

статьи 284 настоящего Кодекса), налога на имущество организаций.

Организации, применяющие упрощенную систему налогообложения, не признаются

налогоплательщиками налога на добавленную стоимость, за исключением налога на

добавленную стоимость, подлежащего уплате в соответствии с

настоящим Кодексом при ввозе товаров на территорию Российской

Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на

добавленную стоимость, уплачиваемого в соответствии со статьей

174.1 настоящего Кодекса.

признаются налогоплательщиками налога на добавленную стоимость,

То есть, если Вы явл. ИП, применяющим специальный режим налогообложения УСН, то Вы не являютеья плательщиками НДС и счета-фактуры не выставляют.

ОДнако контрагенты довольно часто просят спецрежимников выставить счет-фактуру - по незнанию или в силу сложившихся бизнес-процессов. Выставление счета-фактуры с выделенной в нем суммой НДС сразу влечет за собой необходимость, уплатить указанный в счете-фактуре НДС в бюджет и сдать декларацию. Это касается даже тех, кто плательщиками НДС не является (УСН и ЕНВД).

Счет-фактура выставляется от имени продавца.Законодательно срок составления счета-фактуры для налоговых агентов не предусмотрен, контролирующие органы считают, что счет-фактуру нужно выставить в течение 5 календарных дней, считая со дня оплаты (Письмо ФНС России от 12.08.2009 №ШС-22-3/634@).Счет-фактуру должен подписать налоговый агент - индивидуальный предприниматель или руководитель и главный бухгалтер организации.Счет-фактура составляется в двух экземплярах: для продавца и покупателя.

Поскольку ИП, применяющие УСН не являются плательщиками НДС, за исключением операций, указанных в п. 1.4 ст. 146, ст. 174.1 НК РФ (Приобретение товаров за рубежом, при совершении операций в соответствии с договором простого товарищества и т.д.) то ООО также не следует выставлять Вам счета с НДС.

Следовательно, оплачивать поставщику счет с учетом НДС нужно только при условии, что счет выставлен с НДС.

Если покупатель находится на УСН «доходы - расходы» и приобретает товар (работы, услуги) с НДС, то каким образом ему списывать в расходы сумму входящего НДС есть 2 позиции:

- либо в стоимости приобретенных товаров, работ, услуг (п. 2.3 ст. 170 НК РФ);

- либо по отдельной статье затрат при покупке товаров, работ, услуг и других материальных ценностей (п. 1.8 ст. 346.16 НК РФ).

Минфин России и налоговая служба предложили такой вариант:

- при приобретении основных средств и нематериальных активов «входящий» НДС следует включать в их стоимость;

- при покупке других активов, в том числе товаров для перепродажи, - списывать НДС по отдельной статье затрат (письма Минфина России от 4 ноября 2004 г. № 03-03-02-04/1/44 и ФНС России от 19 октября 2005 г. № ММ-6-03/886).

- при покупке товаров для последующей перепродажи, следует списывать «входящий» НДС в расходы, по мере реализации товаров, отдельной позицией в книге доходов и расходов (п.2.2 ст. 346.17 НК РФ). Так считает Минфин (письмо N 03-11-06/2/256 от 2 декабря 2009 г).

Для избежания возможных претензий со стороны контролирующих органов по поводу обоснованности списания в расходы «входящего» НДС, Минфин настаивает на том, что для подтверждения расхода в виде входящего НДС предприятие на УСН должно хранить у себя счет-фактуру, выставленный поставщиком (письмо N 03-11-04/2/147 от 24.09.2008).http://www.b-kontur.ru/enquiry/6

Таким образом, Вам не следует выставлять счета с НДС, а при получении счетов с НДС- просите выставить без НДС.

Смогу

оказать услугу по составлению договора, а также

проконсультировать по успешному решению вопроса в чате.

C уважением Ф. Тамара