Для начала дадим определение, что такое деньги: сущность их заключается в том, что это универсальный эквивалент стоимости других услуг и товаров.

В те времена, когда появились излишки товара, потребовалось универсальное средство платежа. Вначале люди производили необходимое для своих потребностей, некоторые меняли еду на одежду и наоборот. Со временем обменный процесс стал пользоваться популярностью, тогда и возникла потребность в создании такого товара, который мог бы служить средством оплаты для любого другого Так появились деньги.

Остановимся подробней на каждом из пунктов.

Мера стоимости

Появляется в момент возникновения цены, определяя стоимость услуги или товара. Денежная стоимость меняется (цена), зависит это от следующих показателей:

Обменные условия;

Производственные условия.

Средство обращения - деньги

Сущность платёжного средства заключается в том, чтобы выгодно для двух сторон (продавец-покупатель) произвести обмен. А деньги - это посредник в сделке. Кроме того что это средство обращения, это ещё и функциональное средство расчётов (кредиты, ипотеки, займы). Последнее послужило началом появления пластиковых карт.

Средство платежа

Если для оплаты товара или услуги, то есть возможность взять необходимое в кредит или с или товар-кредит-деньги.

Мировые деньги

Сущность денег в том, что они используются для международных расчётов. Сегодня основной международной единицей оплаты является доллар.

Виды денег

Делятся на две группы: наличные и безналичные. Далее разделяются на шесть подгрупп.

Наличные:

Разменная монета;

Бумажные деньги;

Кредитные (карты) деньги.

Безналичные:

Кредитные карты (пластиковые);

Платёжные карты (пластиковые);

Электронные финансы.

Рассмотрим некоторые из подгрупп подробно

К бумажным деньгам относят казначейские билеты, которые выпускаются государством, не имеют стоимости как вещественные. Но применяются во всех расчётах и оплатах. Также к бумажным деньгам относят ассигнации.

Кредитные деньги - это чеки, векселя, банкноты.

Электронные финансовые средства - это деньги, сущность которых в том, что ими можно оплачивать покупки/счета в Интернете, то есть они находятся в электронной платёжной системе ("Вэбмани", "Яндекс-деньги" и прочее) и на банковских счетах в электронном виде.

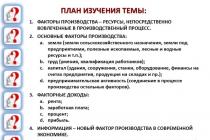

Функции денег

1. Деньги - универсальная возможность оценить стоимость товара (мера стоимости).

2. Деньги - универсальное средство покупок (средство обращения).

3. Распределительная функция. Подразумевает собой переход от владельца к получателю.

4. Сберегательно-накопительная.

5. Валютно-обменная.

Заключение

В этой статье раскрыто, что такое сущность, функции. Платёжные средства необходимы для обслуживания национальной экономики. Основная их функция - оплата товаров и услуг. Вид денег зависит от материала изготовления.

Деньги представляют собой развивающуюся категорию и со времени своего возникновения претерпели значительные изменения, проявившиеся в переходе от применения одних видов денег к другим, а также в изменении условий их функционирования и в повышении их роли.

В отдельных сферах денежного оборота и в различные периоды при определенных условиях применяются различные виды денег.

Виды денег:

- Полноценные:

- Товарные деньги;

- Металлические деньги;

- Неполноценные:

- Бумажные деньги;

- Кредитные деньги.

Полноценные деньги - деньги, у которых номинальная стоимость (стоимость обозначенная на них) равна реальной стоимости этих денег, то есть стоимости затрат на их производство.

Неполноценные - деньги, номинальная стоимость которых больше реальной. Их покупательная способность превышает затраты на их производство. Итак, первый вид денег - товарные деньги.

В древности единственным способом получить желаемое, не прибегая к силе или воровству, был бартер, то есть обмен товарами без посредников (в наше время при обмене товарами посредником считаются деньги). Допустим, у какого-то поселения в один год выдался большой урожай зерна, и они обменивали это зерно на металл, полученный людьми из соседнего поселения. И все вроде бы хорошо. Но может случиться такое, что соседям не понадобиться столько зерна, и тогда зерно будет не востребовано и пропадет. А если сторон обмена будет не две, а больше, и каждая сторона со своим товаром. Произвести обмен будет почти нереально.

Неудобства бартерного обмена привели к появлению посредников, способных удовлетворить широкий спектр запросов. Этими посредниками стали зерно и домашний скот. Так появились товарные деньги.

Металлические деньги

Металлические деньги или монеты (медные, серебряные, золотые) делали разной формы: сначала были штучные, затем весовые. Позднее монета стала иметь установленные государством отличительные признаки: внешний вид монеты, ее вес. Наиболее удобной в обращении оказалась круглая форма монеты, ее лицевая сторона называлась - аверс, оборотная - реверс, обрез - гурт.

Первые круглые монеты появились в Лидии, еще в 7 веке до нашей эры, на территории нынешней Турции, Они были изготовлены из электрума (разновидность золота с большим содержанием серебра). Из Лидии чеканка монет быстро распространилась в Грецию. На каждой монете было изображение бога-покровителя города. Где-то в середине 5 века до нашей эры, монеты привели к единому стандарту и чеканили уже только из серебра и золота. Это было сделано для облегчения торговли и для того, чтобы более точно определять ценность монеты. На каждой монете существовали символы, указывающие на место производства.

Греческая монетная культура оказала огромное влияние на современные деньги. Именно греки первыми стали выбивать на монетах изображения живых людей. После завоеваний Александра Македонского, технология чеканки с использованием двух пресс-форм для аверса и реверса распространилась на все подвластные ему территории. На основе этой технологии стали чеканить монеты Рим и позднее Западная Европа. В Киевской Руси первые чеканные монеты появились в 9-10 веках. В обращении одновременно находились златники - монеты из золота, и сребреники - монеты из серебра.

Огромную популярность получили монеты из золота. Полностью, к золотому обращению страны перешли в середине 19 века. Лидером среди этих стран была Великобритания. Как известно, у нее было огромное количество колоний и доминионов, поэтому Великобритания занимала первое место по добыче золота. Причинами перехода к золотому обращению послужили свойства благородного металла:

- Однородность по качеству;

- Делимость и соединяемость без потери своих свойств;

- Большая концентрация стоимости;

- Сохраняемость;

- Сложность добычи и переработки.

Свойства золота делали этот металл наиболее пригодным для выполнения назначения денег. Но золотое обращение просуществовало в мире недолго. После первой мировой войны, началась демонетизация золота - процесс постепенной утраты золотом функций денег. Золото было конкурентом доллару, поэтому США пыталось отменить золото, как основу мировой валютной системы. После второй мировой войны США установило разменный курс для иностранных центральных банков, по которому доллар менялся на золото. Это укрепило мировые позиции доллара. В 70-х годах на Ямайской конференции было принято решение о исключении золота из оборота.

Бумажные деньги

Бумажные деньги - важнейшее открытие человечества. Способ производства бумажных денег соединил в себе оба эти открытия. Первые бумажные деньги появились в Китае еще в 800-е годы нашей эры. Металлические монеты было очень тяжело возить на дальние расстояния, поэтому правительство задумалось о создании бумажных денег. Оно стало платить купцам не монетами, а специальными сертификатами, которые легко разменивались на «твердые» деньги. На этих сертификатах изображали людей, деревья, чиновники ставили свои подписи и печати. На запад бумажные деньги, скорее всего, завезли путешественники, которые возвращались из Китая. В России они появились в 1769г.

Бумажные деньги очень удобны в обращении. По сравнению с монетами, их легче хранить, и они удобны при расчетах. Выпуском этих денег занимается государство. Бумажные деньги защищаются специальными знаками, такими как водяные знаки, различные цветосхемы и т.д. Это делается для защиты государственных денег. Подделать такие деньги очень сложно.

Бумажные деньги выполняют две функции: средство обращения и средство платежа. Они не могут быть обменены на золото, поэтому не уходят из обращения. Иногда, государство, испытывая недостаток денежных средств, выпускает все больше и больше бумажных денег. Но это может быть опасно, если не учитывать товарный оборот в стране. В результате этого, бумажные деньги «застревают» в обращении, и происходит их обесценение.

Итак, Сущность бумажных денег заключается в том, что они выпускаются государством, не размениваются на золото, и наделены определенным курсом.

Кредитные деньги

Кредитные деньги возникают, когда купля-продажа производится в кредит. Их появление связано с функцией денег как средства платежа, где Деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. В самом начале развития кредитных денег их целью было: экономить бумажные и металлические деньги; способствовать развитию кредитных отношений.

Вексель - письменное безусловное обязательство должника выплатить некоторую сумму через определенный срок в установленном месте. Существует простой вексель, выданный должником, и переводный, выписанный кредитором и посланный должнику для подписи с возвратом кредитору.

На сегодняшний момент существуют и казначейские векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Дружеские векселя, выписанные одним человеком на другого с целью учета их в банке.

Вексель характеризуется следующими особенностями:

- обращаемостью, т.е. передачей векселя как платежного средства другим кредиторам, что создает возможность взаимного зачета вексельных обязательств;

- на документе отсутствует какая-либо информация о сделке;

- оплата векселя обязательна.

У векселя существуют определенные границы обращения:

- используются людьми, которые отлично знают о финансовом положении друг друга;

- обслуживает преимущественно оптовую торговлю;

- погашается между участниками вексельного обращения наличными деньгами.

Коммерческий вексель выдается под залог товара. Банковский вексель выдается банком-эмитентом при наличии определенной суммы клиента на депозите. В отличие от коммерческого банковский вексель в своем российском варианте имеет депозитную форму. Это по существу простой вексель, так как выписывается клиентом банка своему поставщику в оплату за товары, но может быть индоссирован третьему лицу. Банковский вексель дает предприятию новое платежное средство, гарантированное банком.

Банкнота - деньги, выпускаемые центральным банком. Они начали выпускаться в 17 веке. В отличие от векселя банкнота означает бессрочное долговое обязательство, обеспечивается гарантией центрального банка, который во многих странах является государственным. Центральные банки стран выпускают банкноты определенного вида и размера. Банкноты являются национальными деньгами на территории, данной страны. Для изготовления банкнот используется специальная бумага, также принимаются меры по защите банкнот от подделок.

Банкнота поступает в обращение в тот момент, когда банки предоставляют кредиты государству и при обмене иностранной валюты на банкноты, данной страны. Банкноты нельзя обменивать на золото.

Чек - документ определенной формы, который содержит приказ, исходящий от законного владельца счета, о выплате предъявителю этого чека, указанной в нем суммы. Обращение таких чеков называется чековым. В чековом обращении принимают участие следующие лица: владелец счета, лицо, берущее у владельца счета кредит, то есть его кредитор, и плательщик по этому чеку, чаще всего банк, либо другое кредитное учреждение.

Чеки появились впервые в Англии, примерно в 16 веке. Со временем стала развиваться кредитная система, следовательно, и чеки получили широкое распространение.

- Именной - на отдельное лицо, не имеющее право передавать чек кому-либо;

- Предъявительский - чек, в котором не указывается имя получателя;

- Ордерный - выдается на определенное лицо, имеющее право передачи другому лицу.

В основном, чеки используются для получения наличных бумажных денег, в банке, либо в другом кредитном учреждении. Самой не сложной операцией является расчет между клиентами одного банка, при расчетах между клиентами разных банков чеки учитываются расчетной палатой. Также используются банковские чеки, преимущественно в международных расчетах. Они осуществляют коммерческие платежи.

В 1992 году в России принято Положение о чеках. Оно определило правила чекового обращения. Был создан специальный Чековый синдикат, объединяющий самые крупные коммерческие банки. Порядок получения чека состоит в следующем: клиент заключает договор с определенным банком, входящим в синдикат, выплачивает банку сумму, на которую открывается счет, и получает чековую книжку.

Электронные деньги

В связи с расширением чекового обращения во второй половине 20 века, стали требоваться новые формы платежей. Благодаря научно-техническому прогрессу и развитию вычислительной техники, стало возможным создание автоматизированных электронных установок для обработки чеков. Эти электронные устройства и возможность передачи сигналов на расстоянии без участия бумажных бланков способствовали появлению электронных денег.

Для чего нужны электронные деньги? Такие деньги, как и любые другие, нужны для выполнения ими функции денег, как средства платежа. То есть можно расплачиваться бумажными деньгами, а можно и электронными.

Электронные деньги очень удобны в обращении. В настоящее время большая часть межбанковских операций проводится с их помощью. И все это на всемирном уровне. Уже более чем в двухстах странах проводятся электронные платежи, и электронные деньги находятся в обращении. Это говорит о том, что электронные деньги завоевали доверие к себе.

Электронные платежи

Существует множество электронных систем оплаты, которые проводят электронные платежи. Эти платежи очень удобны.

Большинство людей в России уже пользуются этими электронными кошельками. С помощью электронных платежей человек может оплатить мобильную связь для себя и для моей семьи, спутниковое телевидение, доступ в Интернет, коммунальные платежи и многое другое. Конечно, такие электронные деньги отличаются от обычных, но на них можно купить все тоже, что и на обычные. Безусловно, все эти платежи (ну или почти все) производятся через Интернет.

Но вся сила электронных денег не только в этом. Они позволяют совершать мгновенные переводы между частными лицами в любое время и в любом месте, с минимальной комиссией.

Источники информации:

- bibliotekar.ru - Виды денег;

- fingramm.ru - Какие есть виды денег;

- money.banks-credits.ru - Ссылка на статью «Виды денег».

В данной статье мы рассмотрим, какие бывают виды денег, в чём заключается их сущность, рассмотрим некоторые примеры, а также проследим эволюцию видов денег.

Основные виды денег

Глобально, выделяют два основных вида денег:

- Действительные деньги , т.е. деньги, номинал которых соответствует их реальной (внутренней) стоимости. Примером такого вида денег являются деньги в форме слитков и монет, изготовленных золота (см. Золотой стандарт). Подавляющее большинство денежных систем ранних эпох функционировало на базе действительных денег (см. Формы денег и их эволюция).

- Фиатные деньги , т.е. деньги, реальная стоимость которых, как правило, существенно ниже их номинала. Например, себестоимость изготовления 100 долларовой купюры составляет менее 10 центов. Фиатные деньги являются основой всех современных денежных систем.

Деньги возникли на определённом этапе развития общества (см. Происхождение денег), когда в товарообменном процессе выделился некий товар-посредник, который стал выполнять роль всеобщего мерила или, так сказать, эквивалента стоимости обменивающихся товаров. Так возник исторически самый ранний вид денег – товарные деньги.

Товарные деньги

В разные исторические эпохи и у разных народов в качестве денег (т.е. товара-посредника) выступали различные товары и предметы: скот, зерно, соль, чай, табак, украшения, наконечники стрел и копий, были и совсем «экзотические» предметы, например, ракушки Каури и т.п. На более высоком уровне развития нашей цивилизации на смену вышеуказанным предметам пришли драгоценные металлы – преимущественно золото и серебро.

Товарные деньги (их ещё довольно часто называют вещественными деньгами, натуральными деньгами, действительными деньгами или настоящими деньгами) - это такой вид денег, в роли которого выступает определённый товар, имеющий внутреннюю стоимость и обладающий некой полезностью. Поэтому такой товар может использоваться и в качестве денег, и непосредственно как товар (по его основному целевому назначению). Например, соль могла быть использована и как деньги (для осуществления товарообменных операций) и как товар для личного потребления – непосредственное употребление в пищу, засолка мяса, для вычинки шкур и т.п.

По мере развития обмена роль денег закрепилась за одним товаром – благородными металлами (золотом и серебром). Это было обусловлено их физическими и химическими свойствами, такими как:

- портативность (в небольшом весе заключена большая ценность – в отличие, например, от соли);

- транспортабельность (удобство перевозок – в отличие от чая);

- делимость (разделение слитка золота на две части не приводит к потере ценности – в отличие от скота);

- сравнимость (два слитка золота одинакового веса имеют одинаковую ценность – в отличие от пушнины);

- узнаваемость (золото и серебро легко отличить от других металлов);

- относительная редкость (что обеспечивает благородным металлам достаточно большую ценность);

- износостойкость (благородные металлы не подвергаются коррозии и не теряют своей ценности с течением времени – в отличие от мехов, кожи, ракушек).

На базе драгоценных металлов в разных странах существовали разные типы денежных систем:

- монометаллизм (когда в качестве денег использовался только один металл – либо золото, либо серебро);

- биметаллизм (когда в качестве денег использовались оба металла).

Поначалу благородные металлы использовались в виде слитков. Обслуживание обмена требовало постоянного взвешивания и деления слитков. Поэтому в VII веке до н.э. в Древнем Риме в храме богини Монеты слиткам стали придавать плоскую форму, ставить вес металла и чеканить портрет правителя. Так появились первые монеты и денежное обращение, основанное на монетах.

Хотя товарные деньги давно вышли из обихода, на текущий момент в определённых условиях некоторые товары продолжают выполнять функции денег. Например, в тюрьмах у заключённых таким товаром являются сигареты, в местах проведения боевых действий в качестве денег могут использоваться оружие и боеприпасы, в период тяжёлых экономических кризисов – сахар, соль, чай, спички и т.п.

Товарные деньги вышли из оборота вследствие того, что они имели целый ряд недостатков. Как правило, это:

- непортативны (некомпактны): занимали много места (большой объём) – неудобны при хранении;

- тяжёлые – неудобны при транспортировке;

- неделимы (например, живой скот);

- портятся при хранении;

- слишком дороги в изготовлении (т.к. реальная стоимость денег (товара) должна соответствовать номинальной стоимости, в противном случае такой товар не сможет выполнять функции денег);

- недостаточность количества денег (товара) для удовлетворения потребностей экономики страны по мере роста производства и уровня экономического развития.

В настоящее время в роли товарных денег могут выступать инвестиционные монеты из драгоценных металлов, которые имеют силу законного платёжного средства внутри страны.

Рис. Виды денегОбеспеченные деньги

Обеспеченные деньги – эволюционно следующий вид денег после товарных. Обеспеченные деньги (их ещё называют разменные деньги, представительские деньги) – это деньги, в роли которых выступают знаки или сертификаты, которые могут быть обменены по предъявлению на фиксированное количество определённого товара или товарных денег, например, на золото или серебро. Фактически обеспеченные деньги являются представителями товарных денег.

Появление обеспеченных денег было обусловлено в первую очередь простотой использования - удобством и большей безопасностью транспортировки, отсутствием реальной порчи и стирания золота в процессе обращения.

Считается, что первые обеспеченные деньги появились в Древнем Шумере, где для оплаты использовались фигурки овец и коз из обожжённой глины. Эти фигурки могли быть обменены по предъявлению на живых овец и коз.

Первоначально банкноты удостоверяли наличие соответствующего количества полновесной монеты и являлись обеспеченными деньгами. Однако на сегодня, после отмены золотого стандарта, банкноты больше не гарантируются обменом на фиксированный товар, поэтому такой вид денег как «обеспеченные деньги» превратился в новый вид денег – «символические деньги» (или «фиатные деньги»), сохранив прежнее название.

Фиатные деньги

Фиатные деньги (их ещё называют символические деньги, бумажные деньги, декретированные деньги, ненастоящие деньги) – это деньги, которые не имеют самостоятельной стоимости или она существенно ниже номинала. С одной стороны фиатные деньги не имеют ценности (внутренней реальной стоимости), но с другой - способны выполнять функции денег, поскольку государство принимает их в качестве уплаты налогов, а также объявляет законным платёжным средством на своей территории.

На сегодня основной формой фиатных денег являются банкноты и безналичные деньги, находящиеся на счёте в банке. При этом понятие «безналичные деньги» условно, так как речь идёт по существу о безналичных (безденежных) расчётах, то есть о расчётах должников с кредиторами без использования наличных денег. При расчётах наличными деньгами собственник денежных купюр (банкнот) непосредственно использует их по своему усмотрению, а при безналичных расчётах управомоченное лицо предъявляет к банку соответствующие требования, исполнение которых от него уже не зависит. Это же относится к единицам стоимости электронных нефиатных платёжных систем (разновидность электронных денег).

Как правило эмиссию денег осуществляет государство в лице центрального банка страны. Выпуск фиатных денег позволяет получать два вида дохода: сеньораж и инфляционный налог. Сеньораж – это прибыль за счет разницы в цене между стоимостью изготовленных денег и их рыночной, обменной стоимостью. Инфляционный налог – доход, получаемый эмиссионным банком или государством за счет выпуска дополнительных денег для финансирования своих расходов. Эти действия вызывают инфляцию, поэтому и принято называть такую прибыль инфляционной.

С распространением платёжных карт и электронных денег банкноты постепенно вытесняются из обращения, особенно это характерно для развитых стран, где удельный вес наличного денежного обращения занимает незначительную часть.

Рис. Современные виды денегКредитные деньги

Современная экономическая наука выделяет в отдельную группу такой вид денег как «кредитные деньги». Кредитные деньги - это права требования в будущем в отношении физических или юридических лиц, специальным образом оформленный долг, обычно в форме передаваемой ценной бумаги, которые можно использовать для покупки товаров (услуг) или оплаты собственных долгов. Оплата по таким долгам обычно производится в определённый срок, хотя есть варианты, когда оплата производится в любое время по первому требованию. Кредитные деньги несут в себе риск неисполнения требования.

Примерами кредитных денег являются вексель и чек.

Кредитные деньги возникают с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где они выступают обязательством, которое должно быть погашено в установленный срок.

Особенностью кредитных денег является то, что их выпуск в обращение увязывается с действительными потребностями оборота. Ссуда выдается под обеспечение, которым служат определенные виды запасов, а погашение ссуд происходит при снижении остатков ценностей. Благодаря этому может достигаться увязка объема платежных средств, предоставляемых заемщикам, с действительной потребностью оборота в деньгах.

Кредитные деньги не обладают собственной стоимостью, они являются символическим выражением той стоимости, которая заключена в товаре-эквиваленте. Их выпуск в обращение производят обычно банки при выполнении кредитных операций. Кредитные деньги прошли следующий путь развития: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Существует и другая система классификации денег: наличные и безналичные.

Причем к наличным принято относить не только ассигнации и казначейские билеты, но также такие кредитные деньги: как векселя, чеки и банкноты.

К безналичным деньгам относятся записи на банковских счетах, включая платежные пластиковые карты, кредитные пластиковые карты и электронные деньги.

Деньги представляют собой развивающуюся категорию и со времени своего возникновения претерпели значительные изменения, проявившиеся в переходе от применения одних видов денег к другим, а также в изменении условий их функционирования и в повышении их роли. В отдельных сферах денежного оборота и в различные периоды при определенных условиях применяются различные виды денег.

Виды денег:

- Полноценные:

- Товарные деньги;

- Металлические деньги;

- Неполноценные:

- Бумажные деньги;

- Кредитные деньги.

Полноценные деньги - деньги, у которых номинальная стоимость (стоимость обозначенная на них) равна реальной стоимости этих денег, то есть стоимости затрат на их производство.

Неполноценные - деньги, номинальная стоимость которых больше реальной. Их покупательная способность превышает затраты на их производство. Итак, первый вид денег - товарные деньги.

В древности единственным способом получить желаемое, не прибегая к силе или воровству, был бартер, то есть обмен товарами без посредников (в наше время при обмене товарами посредником считаются деньги). Допустим, у какого-то поселения в один год выдался большой урожай зерна, и они обменивали это зерно на металл, полученный людьми из соседнего поселения. И все вроде бы хорошо. Но может случиться такое, что соседям не понадобиться столько зерна, и тогда зерно будет не востребовано и пропадет. А если сторон обмена будет не две, а больше, и каждая сторона со своим товаром. Произвести обмен будет почти нереально.

Неудобства бартерного обмена привели к появлению посредников, способных удовлетворить широкий спектр запросов. Этими посредниками стали зерно и домашний скот. Так появились товарные деньги.

Виды денег - металлические деньги

Металлические деньги или монеты (медные, серебряные, золотые) делали разной формы: сначала были штучные, затем весовые. Позднее монета стала иметь установленные государством отличительные признаки: внешний вид монеты, ее вес. Наиболее удобной в обращении оказалась круглая форма монеты, ее лицевая сторона называлась - аверс, оборотная - реверс, обрез - гурт.Первые круглые монеты появились в Лидии, еще в 7 веке до нашей эры, на территории нынешней Турции, Они были изготовлены из электрума (разновидность золота с большим содержанием серебра). Из Лидии чеканка монет быстро распространилась в Грецию. На каждой монете было изображение бога-покровителя города. Где-то в середине 5 века до нашей эры, монеты привели к единому стандарту и чеканили уже только из серебра и золота. Это было сделано для облегчения торговли и для того, чтобы более точно определять ценность монеты. На каждой монете существовали символы, указывающие на место производства.Греческая монетная культура оказала огромное влияние на современные деньги. Именно греки первыми стали выбивать на монетах изображения живых людей. После завоеваний Александра Македонского, технология чеканки с использованием двух пресс-форм для аверса и реверса распространилась на все подвластные ему территории. На основе этой технологии стали чеканить монеты Рим и позднее Западная Европа. В Киевской Руси первые чеканные монеты появились в 9-10 веках. В обращении одновременно находились златники - монеты из золота, и сребреники - монеты из серебра.Огромную популярность получили монеты из золота. Полностью, к золотому обращению страны перешли в середине 19 века. Лидером среди этих стран была Великобритания. Как известно, у нее было огромное количество колоний и доминионов, поэтому Великобритания занимала первое место по добыче золота. Причинами перехода к золотому обращению послужили свойства благородного металла:

- Однородность по качеству;

- Делимость и соединяемость без потери своих свойств;

- Большая концентрация стоимости;

- Сохраняемость;

- Сложность добычи и переработки.

Свойства золота делали этот металл наиболее пригодным для выполнения назначения денег. Но золотое обращение просуществовало в мире недолго. После первой мировой войны, началась демонетизация золота - процесс постепенной утраты золотом функций денег. Золото было конкурентом доллару, поэтому США пыталось отменить золото, как основу мировой валютной системы. После второй мировой войны США установило разменный курс для иностранных центральных банков, по которому доллар менялся на золото. Это укрепило мировые позиции доллара. В 70-х годах на Ямайской конференции было принято решение о исключении золота из оборота.

Виды денег - бумажные деньги

Бумажные деньги - важнейшее открытие человечества. Способ производства бумажных денег соединил в себе оба эти открытия. Первые бумажные деньги появились в Китае еще в 800-е годы нашей эры. Металлические монеты было очень тяжело возить на дальние расстояния, поэтому правительство задумалось о создании бумажных денег. Оно стало платить купцам не монетами, а специальными сертификатами, которые легко разменивались на «твердые» деньги. На этих сертификатах изображали людей, деревья, чиновники ставили свои подписи и печати. На запад бумажные деньги, скорее всего, завезли путешественники, которые возвращались из Китая. В России они появились в 1769г.Бумажные деньги очень удобны в обращении. По сравнению с монетами, их легче хранить, и они удобны при расчетах. Выпуском этих денег занимается государство. Бумажные деньги защищаются специальными знаками, такими как водяные знаки, различные цветосхемы и т.д. Это делается для защиты государственных денег. Подделать такие деньги очень сложно.Бумажные деньги выполняют две функции: средство обращения и средство платежа. Они не могут быть обменены на золото, поэтому не уходят из обращения. Иногда, государство, испытывая недостаток денежных средств, выпускает все больше и больше бумажных денег. Но это может быть опасно, если не учитывать товарный оборот в стране. В результате этого, бумажные деньги «застревают» в обращении, и происходит их обесценение.

Итак, Сущность бумажных денег заключается в том, что они выпускаются государством, не размениваются на золото, и наделены определенным курсом.

Виды денег - кредитные деньги

Кредитные деньги возникают, когда купля-продажа производится в кредит. Их появление связано с функцией денег как средства платежа, где Деньги выступают обязательством, которое должно быть погашено через заранее установленный срок действительными деньгами. В самом начале развития кредитных денег их целью было: экономить бумажные и металлические деньги; способствовать развитию кредитных отношений.

Постепенно с развитием капиталистических товарно-денежных отношений сущность кредитных денег меняется. Кредитные деньги развивались постепенно: вексель, акцептованный вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель - письменное безусловное обязательство должника выплатить некоторую сумму через определенный срок в установленном месте. Существует простой вексель, выданный должником, и переводный, выписанный кредитором и посланный должнику для подписи с возвратом кредитору.

На сегодняшний момент существуют и казначейские векселя, выпускаемые государством для покрытия дефицита бюджета и кассового разрыва. Дружеские векселя, выписанные одним человеком на другого с целью учета их в банке.

Вексель характеризуется следующими особенностями:

- обращаемостью, т.е. передачей векселя как платежного средства другим кредиторам, что создает возможность взаимного зачета вексельных обязательств;

- на документе отсутствует какая-либо информация о сделке;

- оплата векселя обязательна.

У векселя существуют определенные границы обращения:

- используются людьми, которые отлично знают о финансовом положении друг друга;

- обслуживает преимущественно оптовую торговлю;

- погашается между участниками вексельного обращения наличными деньгами.

В России в разных сферах действуют коммерческий, банковский, казначейский векселя и др. его виды.

Коммерческий вексель выдается под залог товара. Банковский вексель выдается банком-эмитентом при наличии определенной суммы клиента на депозите. В отличие от коммерческого банковский вексель в своем российском варианте имеет депозитную форму. Это по существу простой вексель, так как выписывается клиентом банка своему поставщику в оплату за товары, но может быть индоссирован третьему лицу. Банковский вексель дает предприятию новое платежное средство, гарантированное банком.Банкнота - деньги, выпускаемые центральным банком. Они начали выпускаться в 17 веке. В отличие от векселя банкнота означает бессрочное долговое обязательство, обеспечивается гарантией центрального банка, который во многих странах является государственным. Центральные банки стран выпускают банкноты определенного вида и размера. Банкноты являются национальными деньгами на территории, данной страны. Для изготовления банкнот используется специальная бумага, также принимаются меры по защите банкнот от подделок.Банкнота поступает в обращение в тот момент, когда банки предоставляют кредиты государству и при обмене иностранной валюты на банкноты, данной страны. Банкноты нельзя обменивать на золото.Чек - документ определенной формы, который содержит приказ, исходящий от законного владельца счета, о выплате предъявителю этого чека, указанной в нем суммы. Обращение таких чеков называется чековым. В чековом обращении принимают участие следующие лица: владелец счета, лицо, берущее у владельца счета кредит, то есть его кредитор, и плательщик по этому чеку, чаще всего банк, либо другое кредитное учреждение.Чеки появились впервые в Англии, примерно в 16 веке. Со временем стала развиваться кредитная система, следовательно, и чеки получили широкое распространение.

Выделяют три основных вида чеков:

- Именной - на отдельное лицо, не имеющее право передавать чек кому-либо;

- Предъявительский - чек, в котором не указывается имя получателя;

- Ордерный - выдается на определенное лицо, имеющее право передачи другому лицу.

В основном, чеки используются для получения наличных бумажных денег, в банке, либо в другом кредитном учреждении. Самой не сложной операцией является расчет между клиентами одного банка, при расчетах между клиентами разных банков чеки учитываются расчетной палатой. Также используются банковские чеки, преимущественно в международных расчетах. Они осуществляют коммерческие платежи.

В 1992 году в России принято Положение о чеках. Оно определило правила чекового обращения. Был создан специальный Чековый синдикат, объединяющий самые крупные коммерческие банки. Порядок получения чека состоит в следующем: клиент заключает договор с определенным банком, входящим в синдикат, выплачивает банку сумму, на которую открывается счет, и получает чековую книжку.

Виды денег - электронные деньги

В связи с расширением чекового обращения во второй половине 20 века, стали требоваться новые формы платежей. Благодаря научно-техническому прогрессу и развитию вычислительной техники, стало возможным создание автоматизированных электронных установок для обработки чеков. Эти электронные устройства и возможность передачи сигналов на расстоянии без участия бумажных бланков способствовали появлению электронных денег.Для чего нужны электронные деньги? Такие деньги, как и любые другие, нужны для выполнения ими функции денег, как средства платежа. То есть можно расплачиваться бумажными деньгами, а можно и электронными.

Простота использования - электронные деньги очень просты в использовании. Существуют большое количество платежных систем, которые обналичивают электронные деньги. О них мы поговорим позже. Но важно одно: на сегодняшний день работа с этими системами настолько проста, что даже ребенок, наверное, смог бы обналичить деньги.

Электронные деньги очень удобны в обращении. В настоящее время большая часть межбанковских операций проводится с их помощью. И все это на всемирном уровне. Уже более чем в двухстах странах проводятся электронные платежи, и электронные деньги находятся в обращении. Это говорит о том, что электронные деньги завоевали доверие к себе.

Виды денег - электронные платежи

Существует множество электронных систем оплаты, которые проводят электронные платежи. Эти платежи очень удобны. Большинство людей в России уже пользуются этими электронными кошельками. С помощью электронных платежей человек может оплатить мобильную связь для себя и для моей семьи, спутниковое телевидение, доступ в Интернет, коммунальные платежи и многое другое. Конечно, такие электронные деньги отличаются от обычных, но на них можно купить все тоже, что и на обычные. Безусловно, все эти платежи (ну или почти все) производятся через Интернет.

Но вся сила электронных денег не только в этом. Они позволяют совершать мгновенные переводы между частными лицами в любое время и в любом месте, с минимальной комиссией.

Благодаря развитию электронных расчетов, люди могут не только общаться на расстоянии, но и совершать реальные денежные сделки. Так люди могут работать дома, отправлять результаты своей работы через Интернет, и получать заработную плату через платежные системы. Согласитесь, это удобно! Это явление становится массовым. В России развитие платежных систем происходит даже быстрее, чем на западе. Но стоит сказать и о недостатках электронных платежей. Для их осуществления требуется доступ к Интернет, и дешевая мобильная связь.

1 .Как появились деньги? 2.Назови основы функций денег. 3.какие виды денег существуют в наше время? 4.Чем монеты отличаются от банкнот?

Ответ:

Основные функции денег Сущность денег заключается в том, что это историческая категория, разрешающая противоречие товарного производства между потребительной стоимостью и стоимостью в связи с тем, что они являются специфическим товаром, с натуральной формой которого срастается общественная функция всеобщего эквивалента. Сущность денег находит свое непосредственное выражение в выполняемых ими функциях. Выступая мерой стоимости, деньги тем самым измеряют стоимость всех остальных товаров как всеобщий эквивалент. Стоимость товара, выраженная в деньгах, называется его ценой. На рынке цены могут отклоняться вверх или вниз от стоимости в зависимости от соотношения спроса и предложения. В качестве средства обращения (покупательного средства) деньги обслуживают товарный оборот, то есть выступают посредником в актах купли-продажи товаров. Участие денег в обмене составляет лишь момент обращения (оно мимолетно). Поэтому данную функцию могут выполнять неполноценные бумажные и кредитные деньги. Функция денег как средства платежа (платежного средства) появилась в связи с развитием кредитных отношений, то есть с возможностью отсрочки платежа. Налицо разрыв между продажей (покупкой) товара и его денежной оплатой.Деньги - одно из величайших человеческих изобретений. Происхождение денег связано с 7 - 8 тыс. до н.э., когда у первобытных племен появились излишки каких-то продуктов, которые можно было обменять на другие нужные продукты. Исторически в качестве средства облегчения обмена использовались - с переменным успехом - скот, сигары, раковины, камни, куски металла. Но чтобы служить в качестве денег, предмет должен получить общее признание и покупателей, и продавцов как средство обмена. Деньги определяются самим обществом; все, что общество признает в качестве обращения,- это и есть деньги. Действительно, деньги - это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров. основные деньги в наше время: ПолноценныеТоварные деньги;Металлические деньги;НеполноценныеБумажные деньги;Кредитные деньги.банкнота от монеты:Стоимость производства золотых и серебряных монет возрастает благодаря ценности металла, который используется для их чеканки. В связи с этим их выпуск всегда осуществляется с большой осторожностью. В отличие от них бумажные деньги, не имея собственной ценности, могут выпускаться в больших количествах. Когда количество банкнот, находящихся в обращении, становится избыточным - что может произойти в моменты серьезных политических и экономических кризисов, - покупательская способность начинает падать, а цены расти. В самых серьезных случаях инфляция может привести к краху целых общественных институтов, как случилось, к примеру, в Германии, в 20-х годах XX века.

Виды денег

Деньги - это своего рода особый товар, который служит всеобщим эквивалентом и обладают двумя основными качествами. Их можно обменять на любой товар и они способны влиять на его стоимость.С помощью них определяется ценность товарных ресурсов. В современном мире существуют самые разные виды денег. Рассмотрим их поподробнее.

Существующие виды

Все деньги можно разделить на две основные группы: полноценные и неполноценные. Полноценным называют те, стоимость которых равна стоимости расходов на их производство. В свою очередь их делят на товарные и металлические.

Неполноценными называют те деньги, на которых стоит стоимость большая, чем стоимость расходов. Они также делятся на два вида: кредитные и бумажные.

Помимо этих основных групп, деньги можно разделить на:

- Металлические.

- Бумажные.

- Кредитные.

- Электронные платежи.

Теперь постараемся узнать о каждом виде по отдельности.

Монеты или металлические деньги

Монеты могут быть медные, серебряные или золотые. Они являются действительными деньгами, так как их номинальная стоимость соответствует реальной цене металла из которого они производятся.

Металлические деньги появились в 7 веке до н.э. Они имели круглую форму и их стандарты гарантировались государственной чеканкой. Так как они не портились, монеты завоевали большую популярность. Металлические деньги и сейчас встречаются во всех регионах планеты, но в небольшой концентрации. Их заменили более лёгкие деньги - бумажные.

Самым распространенным видом денег являются бумажные. Их можно встретить во всех уголках земли, и правом на их выпуск обладает только государство. Бумажные деньги, которые выпущены в обращение только центральным банком страны называются банкнотами.

Бумажные деньги лишены самостоятельной стоимости, поэтому были снабжены государством принудительным курсом. Они выполняют две функции: во-первых это средство обращения, во-вторых - средство платежа.

Кредитные деньги

Эти деньги образуются когда процесс купли-продажи происходит в кредит. Они являются обязательством, которое должно быть погашено в установленные сроки настоящими деньгами.

На данный момент их можно разделить на:

- Вексель . Это письменное обязательство в котором оговаривается когда, где и сколько должен выплатить должник. На сегодняшний день существуют казначейские, дружеские, коммерческие и банковские векселя.

- Чек . Это своего рода документ на котором указывается сумма в приказном порядке передаваемая от владельца счёта, предъявителю чека. Их используют для того, чтобы получить наличные деньги в банке.

- . Они появились благодаря научно-техническому прогрессу и развитию вычислительной техники. С каждым днём этот вид денег завоевывает все большую популярность благодаря своей простате в использовании. Эти деньги обладают многими общими чертами с наличными. У них одинаковая денежная единица, поэтому одни могут перевоплощаться в другие.

- Кредитные карточки . На таких карточках имеются кредитные деньги. Они широко распространены сегодня и повсеместно принимаются в качестве оплаты. Единственное, они имеют психологические ловушки, в которые люди попадают каждый день. Ведь со счета можно взять сколько угодно денег, но может не быть возможности расплатиться после. Существует ряд правил, который поможет вам быстро погасить кредит, читайте .

Электронные платежи

Рассматривая какие виды денег существуют в наше время, нельзя упустить электронные платежи.

Уже у большинства соотечественников имеются электронные кошельки. С них при помощи электронных денег можно оплачивать спутниковое телевиденье, коммунальные платежи, интернет, мобильную связь и многое другое. И практически все эти платежи можно произвести через интернет, не выходя из дома. Также плюсом электронных денег можно назвать и то, что возможны переводы между частными лицами в любое время суток с минимальной комиссией.

Деньги в прошлом

Мы рассмотрели какие деньги существуют сейчас, но ведь всегда интересно узнать предысторию. Какими деньгами, расплачивались люди в прошлом?

В то время, когда деньги только начинали набирать обороты, их функцию выполняли какие-либо товары. Можно было обменять изделия на продукты и наоборот. В качестве платежных средств выступали шкурки животных, ракушки, жемчуг и многое другое. Единственным минусом таких денег было то, что их слишком много в природе. Устранили этот недостаток появившиеся со временем монеты. Их тоже можно отнести в категорию товарных денег, так как есть возможность переправлять их в украшение.

Товарные деньги не изжили себя и по сей день. Например, в местах лишения свободы платежным средством иногда выступают сигареты, а в пионерских лагерях - это жевательная резинка.

Итак, мы рассмотрели существовавшие деньги в прошлом и сейчас. С каждым днём все меняется, поэтому и способ расчёта не стоит на месте.

Деньги – это универсальное средство обмена различных товаров и услуг между собой, а также мера измерения. Так же как в килограммах измеряют вес, в литрах жидкости, количеством денег измеряют ценность того или иного товара и услуги, а также в деньгах измеряется заработная плата, или по-другому ценность различных специалистов. Деньги могут быть бумажными, металлическими, виртуальными.

А еще деньги вполне можно считать товаром, возникшим в процессе обмена, причем с удивительными свойствами: низкой себестоимостью и высокой . Их можно обменять на путешествия, драгоценности, еду и разные вещи. Хотя сами по себе они мало чего стоят, и могут в одночасье превратиться в ничтожные бумажки и никчемные металлические кругляки, попав под реформу. Ценность им придают обязательства государства. Если государство не сможет выполнить свои обязательства, например, вернуть долг другому государству, выплатить зарплату бюджетным сотрудникам и т.д., как ценность денег неминуемо падает.

С точки зрения древних мудрецов, представителей фен-шуй (науки об энергиях) деньги – это энергия колоссальной силы. Ее можно притягивать и отталкивать. Соответственно – богатеть или беднеть. Чаще это происходит неосознанно. Действительно, кто бы хотел добровольно стать беднее? Как притянуть энергию денег, расскажем позже.

Еще есть такое определение денег, как зло или грязь. «Деньги – зло», «Не в деньгах счастье» – такие известные поговорки убеждают людей опасаться богатства. В этом есть определенный смысл. Деньги вполне могут оказаться злом. Но не сами по себе. Злыми и грязными могут быть намерения, как этими деньгами распорядиться или как деньги получить, например украсть. Счастье деньги не приносят, но они делают жизнь качественнее. Когда у тебя много денег, ты можешь позволить себе более качественное лечение, отдых, одежду, автомобили и т.д.

Функции денег и их роль в обществе

С развитием общества усложнялась и роль денег в нем. В современном мире это часть экономических отношений, без которой мы не сможем существовать в привычном нам виде. Если изъять деньги из нашей жизни, то человечество вернется в своем развитии на несколько веков назад. Без денег исчезнут многие профессии, так как люди будут вынуждены заниматься только той деятельностью, которая поможет им прокормиться и не погибнуть с голоду.

Сейчас деньги выполняют много функций:

1 Средство платежей. С помощью денег можно оплатить товар как сиюминутно, так и позже, взяв его в долг. Сумма долга выражается в денежных единицах.

2 Оценка труда людей. Выше всего ценятся редкие специалисты. Работу, которую могут выполнить многие, оценивают ниже.

3 Эквивалент стоимости товаров и услуг. Товары имеют разный габарит, вес, объем, фактуру. А деньги – универсальная мера стоимости, которая позволяет справедливо обменять один товар на другой.

4 Средство создания накоплений. Денежные знаки можно сохранить на счете в банке, превратить в золото и серебро. Такой запас может храниться долгое время, он не испортится, не будет “съеден” инфляцией, и может даже принести , если вложить средства с умом.

5 Посредник в обращении товаров. С появлением денег все стало проще, быстрее, потому что деньги – универсальный товар, который можно обменять на все, что угодно. В эпоху натурального обмена надо было искать подходящий товар на рынках, даже, совершить двойную-тройную сделку, чтобы выменять один товар на другой. Сейчас можно продать, к примеру, зерно даже в другую страну, получив деньги в тот же день, а то и предоплатой – через банк на счет организации. И тут же этими деньгами расплатиться за покупку комбайнеров в другом городе, перечислив средства на счет завода-производителя.

6 Межгосударственное средство расчетов. Деньги позволяют вести торговлю между странами. К примеру, Россия продает уголь, газ и нефть в страны Европы, а покупает на вырученные доллары машины и оборудование.

7 Деньги связывают товаропроизводителей между собой и активно участвуют в экономических отношениях. Например, завод для производства мясных и колбасных изделий покупает сырье, упаковочный материал у других товаропроизводителей. Готовый продукт идет к потребителям. Товар превращается в деньги. Сам товар выходит из обращения, ту же колбасу съедают, а деньги остаются, совершая все новый кругооборот – “деньги-товар-деньги”. Деньги позволяют товаропроизводителям работать дальше и развиваться, обеспечивать своих сотрудников работой и, соответственно, оплатой труда.

На заработанные деньги он основал футбольный клуб “Краснодар”, построил один из лучших стадионов в стране, а также помогает финансово детско-юношескому футболу в регионе. Это лишь малая часть того, что Галицкий сделал для города и Краснодарского края в целом, за что его ценят и уважают, как представители власти, так и обычные горожане.

История возникновения денег

Никто доподлинно не знает, когда образовались деньги. Но считается, что примерно за 2-3 тыс. лет до н.э. появилось подобие общепризнанного эквивалента при обмене товаров. Вначале был просто натуральный обмен: козу – на корову, орудие труда – на мясо и шкуры. Но очень скоро эта схема перестала казаться взаимовыгодной и справедливой. Необходимо было придумать универсальный товар-посредник при обмене, который легко было бы обменять на другие товары из-за высокого спроса на него.

И появились «деньги». У разных народов они были свои. В Германии, к примеру, в качестве денег использовали скот, в Монголии – чай, в Перу и Боливии – перец, В Древней Руси – шкурки белок и куниц, В Мексике – сахар и бобы. На некоторых островах Тихого океана – камни.

Ракушки Каури, использовались в качестве товарных денег в Индие, Китае, Африке. Первые упоминания приходятся на середину II тысячелетия до н.э.

На смену этим не очень удобным посредникам в товарообмене, пришел металл. Сначала железо, потом медь и бронза, олово и свинец. А далее люди нашли универсальные металлы для осуществления товарообмена – золото и серебро.

Драгоценные металлы обладают всеми необходимыми свойствами:

- редкостью, поскольку найти их не так просто, как железо или камни;

- экономической делимостью, в отличие от шкурок, которые на две части разрезать, все равно, что выбросить;

- сохранностью, они не портятся со временем, как, например, рыба, даже если ее высушить;

- сравнительно небольшими размерами, то есть портативностью, в отличие от камней, которые перетаскивать сложно;

- однородностью, то есть все кусочки можно сделать одинаковыми, в отличие от овец, одна из которых может быть упитаннее другой;

- стабильностью, то есть неизменной стоимостью в отличие, например, от скота, ценность которого может упасть из-за болезни животных.

Вначале люди просто взвешивали золото при обмене его на товар. Потом упростили задачу, проставляя клеймо на металл, подтверждающее определенный вес. Наконец, слиткам стали придавать определенную форму – форму монет. А суммой выступала цифра, обозначенная на монете. В дальнейшем государства стали брать на себя функцию удостоверять вес и достоверность металла, подтверждая определенным штемпелем.

Кто первым стал делать монеты из металла, так и останется загадкой. Некоторые источники утверждают, что первыми деньгами были монеты из меди в 18 в до н.э. в Китае. Другие утверждают, что родоначальником монет, причем из золота, стал персидский царь Дарий. Археологи нашли и более древние монеты могущественного царства Лидия из Малой Азии. Они были изготовлены из сплава золота и серебра. Ну, а наиболее авторитетным в деле выпуска денег (драхмы и тетрадрахмы) и их дизайна считают Александра Македонского.

Монеты Лидийского царства, простиравшегося на западной территории современной Турции.

Из истории

Великий полководец и завоеватель Александр Македонский прославился не только военными победами, но и как законодатель моды на дизайн монет. До прихода к власти Александра Македонского каждый греческий город чеканил свои деньги. Александр ввел единую монету в стране. Выпускаемые деньги из золота и серебра, имели единый вес и дизайн. На золотых монетах изображалась богиня Афина. А на серебряных – Геракл в львиной шкуре. Позже его заменил сам Македонский в львиной шкуре. Его обожествляли еще при жизни. Некоторые монеты были посвящены особым победам великого полководца. Например, во время битвы с индийским царем пал любимый конь полководца Буцефал. Но была одержана победа. Так появилась редкая монета декадрахма. На одной стороне изображен поверженный царь Индии на слоне, а на другой – Александр на своем боевом коне.

Металлические деньги, хоть и не камни, весили много, в использовании неудобны. После изобретения бумаги китайцы решили делать из нее и деньги. А в Европе первые бумажные деньги сделали в Нидерландах во время англо-испанской войны. Они были изготовлены из прессованной бумаги, на которой печатали Библию. После окончания войны деньги изъяли из оборота.

А всерьез и надолго бумажные деньги пришли в Швейцарию в 1661 году. Инициатором их выпуска стал первый швейцарский банк Юхан Пальмструк. Все однако закончилось скандалом, потому что денег было выпущено так много, что поменять их на золото и серебро стало сложно, они обесценились. Пришлось изымать часть из оборота.

Обесценились бумажные деньги и в России, выпущенные впервые при Екатерине Второй, во время русско-турецкой войны. “Съела” их инфляция. Это когда государство, не считаясь с существующим товарооборотом, выпускает денег больше, чтобы покрыть свои государственные расходы. В итоге денег много, а товара мало, цены растут вместе со спросом на товар. И получается, что на прежнюю сумму денег купить прежнее количество продуктов и вещей невозможно. Попытка введения бумажных купюр была и в Англии во время наполеоновских войн, и в США во время войны с Канадой.

Чтобы деньги из бумаги не теряли своей покупательской способности Великобритания ввела “золотой стандарт” в 19 веке. То есть каждая купюра имела золотое обеспечение. Все страны стремительно стали переходить на этот стандарт, национальные валюты стали крепкими и надежными, им люди доверяли. То есть, к примеру, 20 долларов можно было обменять на одну унцию (31,1 грамм) золота.

Сама же Англия и отказалась от золотого стандарта в 30 годах. Стало не выгодно. Во время Первой мировой войны, во время финансовых кризисов в странах, экономика многих держав пошатнулась, спрос на золото вырос, а национальная валюта обесценилась. Зато Англия оставалась все еще крепкой, как и ее фунты стерлингов. Их и стали скупать другие страны, как валюту с гарантией. Англия стала терять собственный золотой запас. Окончательный отказ от золотого стандарта произошел в 1944 году. Из-за военной разрухи деньги во многих странах обесценились. Только США могли предложить доллар, как мировую валюту. Он был надежно обеспечен золотом в пропорции 35 долларов за унцию. Такой курс продержался до 1971 года.

Видео: Галилео. История изобретений. Деньги

Виды денег

Деньги прошли большой эволюционный путь: от крупного рогатого скота до виртуальных аналогов, которые даже пощупать невозможно, например, электронные деньги, криптовалюта и т.п. Суть денег, их функции, вид – изменялись с развитием товарных отношений в обществе. Вначале своего эволюционного пути, безусловно, это были товарные деньги.

Товарные деньги

Товарные деньги – это реальный товар-эквивалент, покупательская способность которого полностью равняется стоимости, присущей данному товару. Это такой вид денег, который эволюционировал от предметов первой необходимости до предметов роскоши, а потом – до золотых и серебряных слитков.

Вначале товарными деньгами были соль, шкуры, орудия труда, скот и т.п. Кстати, само слово «товар» происходит от тюркского слова «скот». Гомер оценивал стоимость оружия в быках, а в Древней Руси сборщика податей называли «скотник».

Затем товарными деньгами стали металлические деньги. Их номинальная стоимость полностью соответствовала стоимости металла, из которого их отчеканили – золото, серебро, медь или бронза.

В современном мире товарными деньгами можно назвать любые товары, которые обменивают в процессе бартера. Бартер – это вид обмена, при котором деньги не используются, а стоимость товаров самостоятельно оценивают участники сделки.

Из истории

Интересный опыт бартерных сделок был у Советского Союза. Когда ни у кого не было денег, обменивались тем, что имели. Например, за небольшие деньги СССР купил у Бразилии сахар-сырец, его потом рафинировали на Украине. Готовый сахар обменяли на нефть в Сибири. Эту нефть поменяли в Монголии на медную руду. А в Казахстане медную руду переработали в медь. И продали медь на мировом рынке за очень хорошую цену в долларах. Получили высокую прибыль. Вся операция продолжалась около полугода, имела большие риски, но завершилась с высокими результатами.

- в качестве сувенира или подарка;

- для создания и пополнения коллекции;

- для инвестиции, то есть с целью продать позже за более высокую цену.

Люди часто задаются вопросом, а в магазине, мол, расплатиться такими деньгами можно? Конечно, причем совершенно официально и за любой товар или услугу. Но это не выгодно. Фактическая стоимость инвестиционных денег всегда выше номинальной. Например, сторублевую олимпийскую купюру можно продать сегодня коллекционерам за 3000-5000 рублей. Золотая монета «Мацеста», весом 1 кг, выпущенная в честь Зимних Олимпийских игр в Сочи, имеет номинал 10 тысяч рублей. А получить за нее фактически можно 2,4 миллиона рублей.

Полноценные деньги

Полноценные деньги – это все виды товарных денег, в том числе золотые, серебряные и медные деньги, номинальная стоимость которых, указанная на лицевой стороне, обязательно совпадает с рыночной. То есть, если монета весит один грамм золота, то и номинальная стоимость ее такая же, как грамм золота на рынке.

Полноценным деньгам, по сути, не грозит: деньги из золота не обесцениваются, а наоборот растут в цене. Однако, благодаря новым богатым месторождениям, серебро и медь, потеряли в цене несколько раз за свою историю. В итоге, первой страной, перешедшей к «золотому стандарту» стала промышленно развитая Англия, а за ней потянулись и все другие. То есть полноценными деньгами стали считать только золотые монеты, а серебро и медь перешли в разряд неполноценных. Что такое неполноценные деньги, читайте дальше.

Сейчас полноценные деньги используются лишь в виде ограниченного выпуска коллекционных, юбилейных монет. Широкое применение такого вида денежных средств больше нет, и вот почему:

- деньги из драгоценных металлов требуют дорогостоящего производства;

- со временем такие деньги изнашиваются, теряют свой вес и свою реальную стоимость;

- потребность в таких деньгах может не успевать за потребностями рынка, когда ассортимент товаров и услуг растет и не хватает платежных средств для оборота товаров и услуг;

- далеко не каждая страна располагает собственными месторождениями драгоценных металлов, покупать их приходилось у других государств.

Неполноценные деньги

Неполноценные деньги – это заменители полноценных денег. Это такие знаки, изготовление которых гораздо дешевле, чем та стоимость, что значится на лицевой части денежного знака. Например, доллара, даже если это 100 долларов, составляет всего 4 цента. То есть, чтобы изготовить 100 долларовую банкноту нужно потратить всего 4 цента. Таким образом, доллар, как, впрочем и рубль, – деньги неполноценные.

Неполноценные деньги можно разделить на три группы:

- бумажные;

- металлические;

- кредитные.

Первые бумажные деньги, по мнению многих специалистов, появились в Китае. В России бумажные ассигнации стали изготавливать с 1769 года.

Неполноценные деньги различали на обеспеченные и необеспеченные. Обеспеченные неполноценные деньги являлись представителями полноценных денег. По сути их можно даже отнести к разряду товарных денег, поскольку они хоть и не обладали собственной стоимостью, но их можно было обменять на фиксированное количество товара или на драгметалл. Приходится говорить об этом в прошедшем времени, поскольку обеспеченные неполноценные деньги прекратили свое существование вместе с отменой “золотого стандарта”.

Некоторые американцы до сих пор верят, что их доллары привязаны к золоту. На самом деле ни к золоту, ни к серебру они больше не привязаны, а держатся на правительственном указе и доверии людей к этому указу. Неполноценные деньги, которыми сейчас люди пользуются, ничем не обеспечены. Их называют фиатными.

Фиатные деньги

Фиатными деньгами считаются такие платежные средства, номинальная стоимость которых устанавливается и гарантируется государством. По сути это все национальные валюты – евро, доллары, фунты стерлингов и другие. В России – это рубли. Фиатные деньги могут быть в виде:

- банкнот и монет;

- электронных и безналичных денег.

Схематично это можно изобразить так:

Это «деньги на доверии», обеспеченные лишь авторитетом государства. Они имеют риск обесцениться вследствие гиперинфляции. А инфляция, это, можно сказать ситуация, когда большое количество денег охотится на маленькое количество товара.

Ярким примером стала инфляция в 90-х годах в России, когда цены на товары в 1992 году подскочили в 26 раз, а в 1993 году – в 10 раз. Случилось это после того, как Указом президента РСФСР цены на все товары и услуги были “отпущены”. Больше государство не вмешивалось в ценообразование (кроме некоторых социально значимых продуктов питания), страна сделала шаг к рыночной экономике. А дефицит товаров на тот момент был просто катастрофическим. И вот почему: в СССР за дутыми цифрами благополучия скрывался недостаток продуктов и вещей первой необходимости, инфляция сдерживалась государством. Хотя ее можно было видеть повсюду в образе очередей и популярной фразы: больше, чем две (три) в одни руки не давать! Теперь инфляция вышла наружу.

Второй причиной гиперинфляции стала ситуация, когда после перестройки почти все фабрики и заводы перестали работать, либо резко снизили производительность. Основные причины: рухнула плановая экономика. И были изъяты большие денежные средства из оборота путем “конфискационных” реформ, о чем будет рассказано позже. Создавать новые хозяйственные отношения было не просто, особенно при нехватке оборотных средств. Выжили те, кто производил продукцию. Но и тут все не просто.

Пример

Туапсинский судоремонтный завод, который в СССР был процветающим. Он ремонтировал суда военного флота и немного – гражданского, производил втулки и кольца, необходимые для ремонта двигателей судов. Затем заказов на ремонт судов стало значительно меньше – сократились расходы страны на Армию и флот, да и гражданские суда стали заходить реже, то ли оказались невостребованными, то ли просто денег не было на ремонт.

Сначала завод пытался выжить, сделав упор на производство и продажу втулок и колец для судовых механизмов на международном рынке в Гамбурге. Это принесло хороший доход в долларах, позволяющий держать “на плаву” предприятие. Продукция была хорошего качества и пользовалась спросом. Но завод все-равно прекратил свое существование, так как был продан новому владельцу, не заинтересованному в производстве деталей для механизмов. До сих пор он не определился с тем, как использовать территорию бывшего предприятия и причалы.

Есть и другое мнение по поводу гиперинфляции: дефицит некоторых товаров был доведен до критического состояния искусственно. Ожидая либерализацию цен, прагматичные коммерсанты припрятали товар. А утверждение о критическом состоянии экономики СССР было мифом. Академик РАН Олег Богомолов, к примеру, не находит объяснения, как при неуклонном спаде производства во всех отраслях промышленности удалось накормить страну и удержать ее на плаву, если гайдаровское правительство, по их словам, пришло на развалины экономики? Ответ один: либо за счет огромных заимствований на Западе, либо в результате поедания несметных природных и других богатств, доставшихся реформаторам в наследство. Скорей всего, за счет этих двух факторов удалось выжить, а не за счет шоковых реформ.

Шоковыми реформами называют реформы Егора Гайдара – заместителя Председателя Правительства по экономическим вопросам с осени 1991 года. Еще до правительства Ельцина-Гайдара министр финансов СССР Валентин Павлов в 1991 году провел реформу, предложив гражданам страны за 3 дня обменять деньги: купюры 1961 года выпуска, номиналом 50 и 100 на новые 1991 года. Причем сумма для обмена ограничивалась в 500 рублей. Излишки предлагалось положить на депозитные счета в Сбербанке. Проводилось это с тем, чтобы изъять лишние банкноты из обращения. Лишние, потому что напечатанные в последние годы рубли не были обеспечены товарами.

С приходом Гайдара люди узнали понятия “приватизация”, “либерализация”. По его программе в 1992 году цены были отпущены, и, как следствие, разразилась гиперинфляция. А В 1993 году очередная, теперь уже гайдаровская реформа заставила людей обменять рубли 1961-1991 года выпуска на новые 1993 года выпуска. За 3 дня и с ограничениями по сумме – не более 100 тысяч рублей (в те годы тысяча уже имела низкую покупательскую способность). Многие обменять не успели, другие просто не смогли. Обесценились все советские вклады в Сбербанке, все накопления. Негражданам России, то есть жителям бывших республик, в одночасье ставших гражданами других государств, сумма ограничивалась 15 тысячами.

Эти реформы можно назвать конфискационными, так как были направлены на изъятие у людей лишней денежной массы. Но, похоже, реформаторы перестарались. Уменьшение денежной массы свыше определенного предела приводит к спаду производства, у предприятий просто не хватало оборотных средств. Конечно, необходимо было переходить на другие рельсы экономики. Но реформы надолго оставили у простых россиян недоверие к российской национальной валюте, которая в одночасье может превратиться в ничтожные бумажки.

Электронные деньги

Электронная валюта – это виртуальные денежные знаки, которыми можно рассчитываться за товары и услуги через глобальную информационную сеть Интернет.

Существуют электронные фиатные деньги и электронные нефиатные деньги.

Электронные фиатные деньги подкреплены государством, обозначаются в виде основной валюты и их обязаны принимать наравне с обычными бумажными банкнотами. Яркий пример – кредитные и дебетовые карты. На них деньги храняться в электронном виде, однако это не мешает нам расплачиваться с помощью карты в магазинах, кафе и прочих местах.

Электронные нефиатные деньги – это деньги какой-либо негосударственной платежной системы, а это значит что эмиссия и обращение данной валюты подчиняется правилам платежной системы, ее выпустившей, а не государственным законам и нормам.

Ярким примером может служить электронная платежная система Webmoney. Казалось бы, система расчетов и курс мало чем отличается от обычных денег. Тем не менее, внутри этой платежной системы используется свой курс конвертации вебманей в рубли, доллары или евро. Если по каким-то причинам система прекратит свое существование, то деньги, хранящиеся на электронных кошельках этой системы, исчезнут вместе с ней. Они не имеют государственных обязательств, а значит и вернуть их вы вряд ли сможете.

Все вышеперечисленное не значит, что системой Вебмани и прочими не стоит пользоваться, или они небезопасны. В современном цифровом мире они заняли прочные позиции в системах расчетов, их активно используют , различные интернет-сервисы, у них есть свои плюсы и минусы.

Хранятся электронные нефиатные деньги в электронных кошельках. Ими можно:

- рассчитаться за коммунальные услуги;

- оплатить товары и доставку;

- купить билеты на любой вид транспорта;

- оплатить штрафы, налоги, пошлины;

- получить оплату за труд;

- перевести с одного электронного кошелька на другой или на банковскую карту.

Из виртуальных денег электронные аналоги могут превратиться в реальные деньги, если перевести их на карту, а потом с этой карты снять в виде бумажных денег.

Существуют разные электронные платежные системы, позволяющие производить операции с электронными деньгами: PayPal, Яндекс Деньги, WebMoney, Qiwi.

Цифровые деньги, или криптовалюта

Нельзя не упомянуть про криптовалюту (биткоин, эфир, рипл, лайткоин и др.), которая прочно обосновалась в современном мире. По сути это разновидность электронных денег, но ее можно смело выделять в отдельный вид, так как в отличие от тех же Вебманей или – криптовалюта не имеет посредников.

Когда вы делаете перевод с одного кошелька Вебмани на другой, то вам придется заплатить комиссию системе. По сути она ради этого и создавалась. Когда вы платите пластиковой картой систем Visa или Mastercard, то в каждой сделке также присутствует посредник – банк, который также берет комиссию себе. Биткоин или любая другая криптовалюта передается от одного владельца к другому напрямую, минуя посредников. Она ради этого и была придумана.

Первая криптовалюта в мире - Bitcoin, расшифровывается как bit - «бит» и coin - «монета». Бит - это единица измерения информации в двоичной системе счисления. На компьютерах вся информация измеряется в битах.

Криптовалюта не привязана ни к чему, ни к доллару, ни к золоту, у нее даже нет какого-либо контролирующего органа, как, например, Центробанк какого-либо государства, который занимается эмиссией, то есть выпуском денег. Создание криптовалюты происходит с помощью математических вычислений различных компьютеров (майнинг). В этой независимости многие политики видят угрозу для классических валют, поэтому стараются ограничить распространение криптовалюты.

Однако, криптовалютой уже можно спокойно расплачиваться за многие товары и услуги в интернете. Ее можно зарабатывать и затем обменивать на другую валюту. Так что это полноценные деньги.

Кредитные деньги

Кредитные деньги – это средства, которые выдаются банками в долг под проценты на определенный срок. В их основе – банковские вклады. То есть деньги, которые положили на хранение в банк другие люди.

Кредитами пользуются как частные лица и компании, так и целые государства. Кредитами обычно пользуются тогда, когда срочно нужны деньги на покупку чего-либо, а у человека нет всей суммы, но он рассчитывает получить деньги позже и вернуть долг частями, заплатив за пользование деньгами определенную заранее сумму (проценты).

Внешние и внутренние деньги

Деньги различают на внутренние и внешние. Внутренние деньги – те, что создаются коммерческими банками, а внешние – выпускаются центральным банком. Внесем ясность: – это главный банк страны, государственное кредитное учреждение, которое занимается выпуском национальных денег и контролирует всю банковскую систему в стране. Центральный банк не взаимодействует с физическими лицами. Для этого есть коммерческие банки, которые являются посредниками. Для полноты информации стоит добавить, что Центробанк в России, в отличие от Государственного банка в СССР, является независимым юридическим лицом, и ни одна ветвь власти не может управлять им.

Внутренние (чеки, акции, вексель и облигации) – это чьи-то активы с одной стороны (от вкладчиков, держателей капитала) и чьи-то долговые обязательства – с другой стороны. Одни получают прибыль за то, что хранят деньги на счету в банке, другие платят процент за то, что пользуются деньгами в долг. Процент за пользование кредитом выше прибыли, что получает в процентах владелец капитала. Например, по вкладу человек получит 6 % от вложенной суммы за год. А тот, кто взял в долг, заплатит 19 % за год от взятой в кредит суммы. Разница остается банку в качестве прибыли. Такой оборот денег позволяет развиваться производствам и экономике страны в целом.

Чек – документ, подтверждающий оплату безналичным расчетом. Получивший чек с подписью и печатью владельца банковского счета, может требовать по нему деньги в банке. На основании этого документа с личного счета плательщика будет списана указанная сумма на чеке.

Акция – такой вид ценной бумаги, подтверждающий наличие у ее владельца процентной части какого-либо предприятия. Выпустить акции может ОАО или ЗАО. Открытое акционерное общество продает свои акции на публичных рынках, а закрытое – распределяет акции только между теми, кто вложил средства в создание компании.

Вексель и облигации схожи в том, что и ту, и другую бумагу выдают взамен определенной суммы денег, которую берет в долг тот, кто выпустил этот финансовый продукт. Но в отличие от векселя, позволяющего лишь вернуть деньги в срок, облигация приносит и дополнительный доход в виде процентов. Облигации могут выпускаться не только фирмой, но и государством.

Внешние деньги – это чаще фиатные деньги, а также иностранная валюта, золотые и серебряные слитки, хранящиеся в ЦБ. Наличные деньги и вклады Центрального Банка называют еще “денежной базой”. Именно Центральный Банк контролирует деятельность всех остальных банков и обслуживает государственные счета. Благодаря ЦБ государство располагает данными о всей денежной массе у населения, осуществляет финансово-кредитную политику, взимает с граждан через банковские счета налоги, штрафы, может замораживать деньги на счету при судебных проблемах.

Различают два типа денежных систем: металлические и денежно-кредитные. Они в свою очередь также подразделяются на подвиды.

Металлическая система

Она канула в лету, поскольку золотые и серебряные монеты вышли из обращения. Но все-равно помнить о ней надо, поскольку она родоначальница классической системы денежного обращения.

Денежно-кредитная система

Эта система работает во всех странах и по сей день. И лучшего еще никто не придумал. После выхода из оборота золотых и серебряных монет, им на смену пришли бумажные деньги и кредитные карты. Золотом они не обеспечены, просто “деньги на доверии”, тем не менее это отлично работает.

Денежная система: что это и какие виды бывают

Денежная система – это круговорот денежной массы внутри государства. Ежедневно люди пользуются деньгами и являются частью этой денежной системы. Денежная система подчиняется определенным правилам, которые регулируются законодательством, а также главным надзорным органом – Центральным банком Российской федерации.

Регулируется денежное обращение следующими законами:

- Конституцией Российской Федерации;

- Законом «О Центральном банке Российской Федерации (Банке России)»;

- Законом «О валютном регулировании и валютном контроле»;

- Законом «О банках и банковской деятельности»;

- Законом «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма».

Денежная система любой страны характеризуется следующими признаками:

1 Денежная единица. У нее должно быть название (рубль, доллар, евро, фунт, йена), аббревиатура (RUB, USD, EUR, JPY, GBP), символьное обозначение (₽, $, €, £, ¥), цифровой или числовой код (используется в странах, где отсутствует употребление латинского алфавита, например код рубля 643, а американского доллара 840), разменные монеты (у рубля это копейки, у доллара центы и т.д.), а также система исчисления (в 1 рубле 100 копеек – это упрощенная десятичная система исчисления, когда базовая валюта состоит из 100 производных единиц).

2 Вид денежного знака. Он может быть бумажный или металлический

3 Номинал. Это стоимость денежной единицы, которая обозначается на купюре или монете. Номинал определяется эмитентом, то есть организацией, выпустившей эту денежную единицу. У нас в обращении используются банкноты с номиналом 5, 10, 50, 100, 200, 500, 1000, 2000, 5000 рублей. А также монеты с номиналом 1, 5. 10, 50 копеек и 1, 2, 5, 10 рублей.

4 Структура денежного обращения. Это то, как происходит круговорот денежной массы во внутренней и внешней экономике государства, существование и функционирование наличной и безналичной форм оплаты, межбанковские платежи и переводы.

5 Эмиссия денежных знаков. То есть, изготовление, а также порядок замены испорченных монет и купюр, изъятие их из обращения, ввод новых.

6 Порядок обращения иностранных валют. Сюда относятся правила использования иностранных валют, их курс по отношению к национальной валюте, способы обмена.

7 Права и обязанности Центрального банка. Все они прописаны в соответствующих законах.

8 Правила работы коммерческих банков, инвестиционных компаний, пенсионных фондов и других участников экономического рынка. Все они должны работать по единым правилам, подчиняться законам, чтобы не подрывать экономику страны.

9 Денежно-кредитная политика государства. По другому говоря это часть общего экономического плана действий, направленных на улучшение жизни и благосостояния людей. Основным инструментом здесь является ключевая ставка от величины которой зависит размер инфляции. А от размера инфляции зависит уровень жизни людей. Чем выше инфляция, тем сильнее обесцениваются деньги и нищает народ. В этом контексте основная задача Центрального банка обеспечивать стабильно низкую инфляцию.