Из всех займов труднее всего получить заем на создание и продвижение малого бизнеса. Индивидуальные предприниматели (далее ИП) и частные физические лица, ведущие свое дело, входят в категорию клиентов, которым банки меньше всего доверяют. Кредит на развитие малого бизнеса с нуля получить действительно сложно. А объясняется данная ситуация достаточно просто. Если при взятии ипотеки на квартиру надо убедить банк, что имеешь стабильный средний доход, который точно не исчезнет в ближайшие лет восемь, то с малым бизнесом все куда сложнее. Здесь-то ведь гарантией возврата банку денежных средств выступают потенциальная доходность, рентабельность, надежность, выживаемость этого бизнеса в условиях шаткой российской экономики. Единственной дополнительной гарантией служит залог какого-то ценного имущества заемщика.

Даже в развитых странах (США, Западная Европа) очередному проекту малого бизнеса экономисты дают максимум 20 %. Это вероятность того, что бизнес выживет и не прогорит. А в РФ данный показатель по целому комплексу причин в 2-3 раза меньше. Вот банки и не горят желанием давать деньги людям, которые потом, очень возможно, станут банкротами. Однако определенные схемы взаимодействия с кредитными организациями для начинающих дельцов есть. Их и рассмотрим.

Пошаговая инструкция для получения кредита на бизнес с нуля

В качестве примера стоит изучить предложения от главного и крупнейшего банка РФ на гражданском рынке. Речь идет о Сбербанке. Он работает со всеми типами бизнес-клиентов – ИП, ЧП (частный предприниматель), ЗАО, ООО. Однако прежде чем идти в банк, следует заранее подготовиться по трем основным пунктам, без которых получить кредит на открытие бизнеса с нуля практически нереально.

- Подготовка бизнес-плана. Начинающий предприниматель должен создать свой собственный план, проект. Это начало любого бизнеса. Кстати, независимо от уровня (малый, средний, крупный). Бизнесмен или бизнесвумен определяют основные тактические (кратковременные) и стратегические (долговременные) направления развития будущей фирмы. Проводится количественный (технологический, производственный) и качественный (усложнение структуры предприятия, повышение квалификации работников) анализ. Подсчитываются объемы производства, соотношения потенциальных издержек и прибыли, анализируется конъюнктура того рыночного сектора, в котором бизнес будет функционировать. Также анализируется штат сотрудников. Бизнес-план показывает инвесторам, стоит ли вкладываться в данное дело. И банку в том числе.

- Определение франшизы. Если будущий ИП придет в банк и скажет, что хочет открыть свое независимое предприятие, которое будет называться так-то, ему, скорее всего, откажут в займе. Франшиза – это бренд, это разновидность лицензирования, это определенная модель ведения какого-то бизнеса. Например, франшизой является сеть «Макдональдс». Или «Кока-Кола». Или «Майкрософт». Но такие франшизы стоят миллиарды, поскольку бизнес под их эгидой гарантирует и соответствующую прибыль. Начинающему ИП приходится выбирать из списка куда более доступных вариантов. Причем желательно, чтобы франчайзинговые компании являлись ассоциированными партнерами того банка, где клиент собрался взять заем. В Сбербанке это Harat’s и ряд других компаний, продающих относительно недорогие франшизы.

- И, разумеется, не стоит идти в банк, как говорится, «голяком», без возможности залога. Конечно, бывает, что у будущего ИП нет за душой ничего, кроме бизнес-плана и желания поскорее начать работать. Но как уже говорилось, финансовые учреждения крайне осторожно выдают деньги представителям малого бизнеса. Замечательно, когда у клиента есть какая-то недвижимость в собственности или другое ценное имущество (авто средней ценовой категории, например). Тогда можно оформить данную собственность в качестве залога. Учреждение будет знать, что в случае провала бизнеса все или большая часть выданных денег вернутся назад через реализацию залогового имущества клиента. Тем же, кто ничего не имеет, придется хотя бы изыскать средства для первоначального взноса, который в рамках бизнес-кредитования высок (почти всегда минимум 30 %).

Итак, подготовка завершена. Идем в Сбербанк. Здесь порядок действий таков:

- Заполнение анкеты, где помимо основной информации изъявляется желание для малого бизнеса с нуля.

- Выбор кредитной программы. Необходимо выбрать специальную программу «Бизнес-Старт».

- Прохождение регистрации в налоговой службе в качестве ИП.

- Сбор всей необходимой документации. Здесь потребуется не только стандартный набор физического лица (паспорт, ИНН, справка о доходах 2-НДФЛ, военный билет для мужчин в возрасте до 27 лет, пенсионное свидетельство), но и дополнительные документы, связанные с кредитованием бизнеса (бизнес-план, свидетельство ИП или другой формы организации, письмо от франчайзера о сотрудничестве, свидетельство о владении каким-то ценным имуществом, которое можно использовать для залога).

- Подача непосредственной заявки на получение займа для создания и развития малого бизнеса.

- Предоставление банку денежных средств в счет погашения первоначального взноса (или оформление в залог дорогой собственности).

- Получение желанных денег и открытие собственного дела.

Разумеется, могут возникнуть какие-то нештатные ситуации, дополнительные требования. Так, франчайзинговая компания, являющаяся партнером банка, может затребовать дополнительный подробный анализ того сектора рынка, в котором клиент собирается работать. Если будущий бизнес требует дополнительных лицензий, их необходимо получить еще до выдачи займа. Например, если человек собрался продавать алкоголь, охотничье и травматическое оружие. Поэтому здесь представлена лишь общая, стандартная инструкция. Условия, на которых Сбербанк выдает кредиты под малый бизнес, средние и вполне приемлемые на фоне предложений других банков:

- годовые проценты – 18,5 % (в других учреждениях эта отметка может доходить до 25 %);

- минимальный первоначальный взнос – 20 %, но лучше соглашаться на 30 % (в других учреждениях может доходить до 50 %);

- если клиент приобрел франшизу от Harat’s, то ему могут выдать до 7 млн рублей. В остальных случаях – до 3 млн рублей. Минимальный заем составляет 100 тыс. рублей;

- заем выдается на срок до 5 лет (для пользователей бизнес-модели от Harat’s) либо до 3,5 лет (для всех остальных);

- допустимая просрочка ежемесячных платежей для клиентов Harat’s составляет год, а для всех остальных – полгода.

Требования к заемщику

Здесь стоит рассмотреть не минимальные, а максимальные требования. Такие, при которых шанс получить кредит повышается до 90 %. Запросы Сбербанка стандартны. Подобные условия начинающим дельцам выдвинет любой другой банк:

- четко структурированный, объемный и максимально информативный план бизнеса;

- справка о доходах по форме 2-НДФЛ;

- владение каким-то ценным имуществом, подходящим для залога;

- наличие счета в другом банке, владение акциями и другими ценными бумагами (выписка из банка, из реестра акционеров). Это аналог залога;

- хорошая кредитная история (наличие погашенных в срок любых других кредитов). При этом наличие непогашенного кредита, который выплачивает клиент, в плюс не идет, ведь это дополнительное финансовое обременение;

- наличие созаемщиков (партнеров по бизнесу) или поручителей, которые доказали банку свою финансовую состоятельность;

- клиент не просто имеет постоянную прописку, но и собирается открывать дело по месту жительства и дислокации банка-кредитора. Например, в том же городе, где находятся филиал Сбербанка и домашний адрес заемщика;

- возраст клиента варьируется в диапазоне 27–45 лет. Почему именно 27 лет? Ответ – военная обязанность, отнюдь не радующая банки;

- почему-то людям семейным по статистике оказывается большее доверие. Хотя семья, по логике, может стать отвлекающим от бизнеса фактором. Вероятно, банки полагают, что семейный человек априори более ответственный;

- отсутствие любых задолженностей (за другие кредиты, коммунальные платежи);

- информация об основных ежемесячных тратах клиента (коммунальные платежи, другие кредиты, алименты, аренда и прочее);

- отсутствие уголовных судимостей (особенно непогашенных, тяжелых и за финансовые преступления);

- справка, подтверждающая, что заемщик не стоял и не стоит на учете в психиатрическом и/или наркологическом диспансерах.

Совершенно необязательно строго соответствовать всем факторам. Да таких заемщиков практически и не бывает в природе. Просто здесь описан «золотой стандарт», идеал. Какие-то факторы не имеют особой важности (семейное положение), а какие-то имеют первостепенное значение (залог, бизнес-проект, отсутствие криминала и проблем с психическим здоровьем/наркотиками).

Стоит упомянуть, что если заемщик уже имел свой бизнес и теперь хочет взять новый кредит на новое дело, то это пойдет ему в минус. Поскольку банк неудачный предпринимательский опыт всегда расценивает с негативной точки зрения. А где гарантия, что у этого ИП его новые начинания точно так же не провалятся?

Факторы, влияющие на решение банка о выдаче кредита

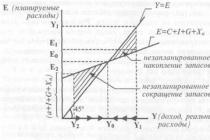

В принципе, после прочтения всего вышеописанного уже четко видны те моменты, от которых напрямую зависит положительное решение бенефициара. Если обобщить, то главных факторов будет всего три: перспективный и грамотно составленный план бизнеса, наличие подходящей франшизы и определенный финансовый уровень клиента. Если все три момента будут оценены банком на отлично, то это вплотную подведет заемщика к столь нужному ему кредиту. Полезно знать, что в системе кредитования бизнеса банки работают по плану. То есть анализ клиента производится по отработанному шаблону. А шаблонов таких два.

№ 1. Кредитные специалисты проводят мониторинг заемщика и выносят вердикт (о платежеспособности клиента и степени риска для банка).

№ 2. Используется статистическая, автоматизированная система «Скоринг», основанная на применении математических методов. В рамках этой системы все заемщики сортируются по группам, каждая из которых характеризуется определенной степенью риска.

Иногда банк прибегает к обоим вариантам анализа.

Другие способы получения кредита

Вполне может статься, что банк таки отказал в выдаче кредита. Но положение это не совсем безвыходное. Какие тут есть обходные пути?

Открыть собственное дело – мечта многих людей, но на любое дело нужны деньги, а копить их 10-20 лет не вариант, реализовывать бизнес-идею нужно здесь и сейчас. Что делать? Ну, конечно же, искать заемные деньги, а для этого можно взять кредит на бизнес с нуля в Сбербанке или кредит для ИП.

Почему Сбербанк?

На самом деле, без разницы в каком банке и у кого брать заемные деньги, главное, чтобы они были максимально дешевыми. А Сбербанк вроде бы предлагает более или менее приемлемые условия кредитования. Кроме того, у Сбербанка на данный момент больше всех оборотных средств, шанс получить у него кредит повышается на порядок.

Ну и, конечно, никто не отменял стереотипное мышление населения – Сбер в сознание российского гражданина, это практически государственный банк, он стабильный и лояльный к реализации гос программ по развитию малого бизнеса.

Вот только малый бизнес загибается от года к году, лучше б ему никто не помогал! Но сейчас не об этом.

Так взять кредит на бизнес с нуля в Сбербанке или хотя бы кредит для ИП?

У Сбербанка есть такая кредитная программа – Бизнес-Старт , которая позволяет получить молодым предпринимателям кредит на бизнес с нуля.

ВНИМАНИЕ! С 2016 года Сбербанк отменил действие программы Бизнес-Старт для молодых предпринимателей, желающих организовать свой бизнес с нуля на заемные средства. В стране жуткий экономический кризис. Сбербанк больше не верит в доходность малого бизнеса и не верит, что хоть какой-то бизнес может потянуть их процентные ставки! Иначе бы вместо отмененной программы Бизнес-Старт была бы предложена другая программа, но ее не предложили. Делайте выводы!

И действительно, это неплохая программа, хотя у нее есть и свои «заковырки»:

- вы не должны иметь активный бизнес

- вы должны вложиться в кредитуемый бизнес 20% собственного капитала

- возраст заемщика должен быть до 26 лет , не старше

- и заемщик должен в обязательном порядке пройти обучающий курс по предпринимательству

- кредит на бизнес с нуля в Сбербанке возможно получить только, если вы предоставите бизнес-план , и он будет одобрен Сбером

- или если вы оформите франшизу известного бренда (таким образом, вы как бы проходите двойную стадию отбора на предмет серьезности своих намерений, первая стадия у франчайзи, вторая у Сбербанка)

Как видите условия кредитования молодого ИП в Сбербанке не сахарные, и это уже не говоря про то, что вам нужно собирать огромные кипы документов на каждой стадии одобрения заявки, и процесс получения займа растягивается на месяцы.

А что вы получаете, выполнив все эти требования:

- кредит до 3 млн. рублей

- срок кредита до 3-х лет

- процентная ставка от 18,5% годовых, размер ее зависит от суммы кредитования, срока и вообще от вашей кандидатуры

Есть и еще одно «НО» – Сбербанк больше не занимается кредитованием по программе «Бизнес-Старт» и вообще больше не занимается выдачей кредитов на бизнес с нуля.

А что делать?

Попытаться получить другой вид кредита для ИП, на отличных от Бизнес-Старта условиях!

Прочие кредитные программы для ИП в Сбербанке

Экспресс кредиты

Сбербанк раздает предпринимателям экспресс-кредиты только на условиях предоставления недвижимого залога, например, квартиры или коммерческой недвижимости. А цель займа всецело зависит от вида экспресс-кредита.

Сбербанк раздает предпринимателям экспресс-кредиты только на условиях предоставления недвижимого залога, например, квартиры или коммерческой недвижимости. А цель займа всецело зависит от вида экспресс-кредита.

Виды:

- Экспресс-Ипотека

- Экспресс кредит под залог

Экспресс-ипотека может выдаваться на приобретение жилой или нежилой недвижимости, а «экспресс кредит под залог» выдается на любые цели.

Условия займа:

- срок кредитования до 10 лет

- процентная ставка от 16,5%

- сумма до 7 млн рублей

- обеспечение по кредиту – недвижимая собственность

- необходимо поручительство физических лиц

- возможность бесплатно

Требования к заемщикам:

- возраст от 23 до 60 лет

- опыт предпринимательской деятельности не менее 12 месяцев

- оборот бизнеса до 60 млн. рублей

- обязательно наличие расчетного счета

Кредиты на любые цели

Кредит для ИП в Сбербанке можно получить и в форме доверительных займов:

Кредит для ИП в Сбербанке можно получить и в форме доверительных займов:

- кредит «Доверие»

- кредит «Бизнес-Доверие»

- кредит «Бизнес-Проект»

Условия кредитования очень просты:

- минимальная сумма займа 30 000 рублей

- максимальная сумма займа до 3 млн рублей

- срок кредита до 48 месяцев

- годовая процентная ставка от 18,5%

- предоставление залога не требуется

- но требуется

- предоставление цели кредитования не требуется

- можно оформить обеспечение в виде Гарантии, что позволит снизить процентную ставку

- банк в обязательном порядке проводит оценку всей хозяйственной деятельности предпринимателя

Читайте также

Секреты схемы - оформлю кредит за процент

Требования к претенденту на кредит для бизнеса в Сбербанке:

- годовой оборот до 60 млн. рублей

- срок существования бизнеса не менее 24 месяцев

- возраст заемщика от 23 до 60 лет (а где взять кредит молодому человеку в 18 лет , читайте здесь )

- регистрация в РФ

Документы на кредит на малый бизнес в Сбербанке:

- заполненное заявление на займ, по правилам и нормативам Сбербанка

- паспорт РФ

- военный билет для мужчин

- ИНН, свидетельство о регистрации в качестве ИП

- учредительные документы

- копии лицензий на право ведения деятельности

- договора аренды или права собственности на помещения, участвующие в бизнесе

- выписка из налоговой

- финансовые отчеты за последний период времени

- налоговые отчеты об уплате налогов

- документы поручителя (паспорт, справка 2НДФЛ, ИНН)

Все эти условия и требования по нецелевым кредитам в Сбербанке на развитие малого бизнеса в основном распространяются на две программы (кредит «Доверие Стандарт» и кредит «Бизнес-Доверие» ), а вот условия по программе «Бизнес-Проект» несколько отличаются от них.

Отличия:

- индивидуальные условия кредитования, обговариваемые непосредственно со Сбербанком на стадии принятия решения о финансирование проекта

- вместо простого кредита может быть открыта кредитная линия или выделен инвестиционный портфель до 200 млн рублей

- индивидуальные сроки кредитования

- возможность

- пониженная процентная ставка, от 14,5% годовых

- собственные вложения в проект заемщика должны начинаться от 10%

- возможное залоговое имущество необходимо застраховать

- оборот компании в год должен составлять до 400 млн. рублей

- возраст заемщика до 70 лет

- опыт ведения бизнеса от 12 месяцев

Кредиты для финансирования оборотных средств

В Сбербанке также возможно взять кредит индивидуальным предпринимателям на пополнение оборотных средств, если ваш бизнес сильно растет, а собственных средств вам не хватает. Конечно же, нужно пользоваться заемными!

Кредитные программы по кредитам для ИП:

- Бизнес-Оборот

- Бизнес-Овердрафт

Условия кредитования по программе «Бизнес-Оборот»:

- сумма до 3 млн рублей , но все зависит от самого заемщика

- оборот компании до 400 млн рублей в год

- опыт ведения бизнеса от 3-х месяцев

- срок до 4 лет

- процентная ставка от 14,5%

- требуется либо поручительство физических лиц, либо , либо залог товарно-материальных ценностей

- возможность досрочно погасить кредит (а как написать заявление на досрочное погашение, )

Программа «Бизнес-Овердрафт» предполагает кредитование

предпринимателей имеющих активные расчетные счета в Сбербанке, тем самым средства на счетах являются гарантией возврата заемных денег.

Условия кредитования по программе «Бизнес-Овердрафт»:

- сумма до 17 млн рублей

- срок до 12 месяцев

- процентная ставка от 13% годовых

- комиссия за открытие овердрафта 1,2% от суммы займа

- обеспечение в виде поручительства физических лиц

- страхование не требуется

- возраст бизнеса не менее 12 месяцев

Кредиты на приобретение средств производства

Кредит на бизнес с нуля в Сбербанке можно получить и в формате специализированного займа на приобретение средств производства (станки, недвижимость, земля, техника, автомобили и прочее).

Кредит на бизнес с нуля в Сбербанке можно получить и в формате специализированного займа на приобретение средств производства (станки, недвижимость, земля, техника, автомобили и прочее).

Кредиты на приобретение средств производства в Сбербанке ничем не отличаются по условиям от подобных кредитов других банков, и в чем-то похожи на . Все то же самое – нужно собрать кучу документов, внести первоначальный взнос от 20% и больше, и тут же заложить приобретаемые средства производства.

Кредитные программы:

- Бизнес-Актив, срок до 7 лет , сумма от 150 000 р ., ставка от 14,5%

- Бизнес-Авто, срок до 8 лет , сумма от 150 000 р ., ставка от 14,5%

- Бизнес-Недвижимость, срок до 10 лет , сумма от 150 000 р. , ставка от 14%

- Бизнес-Инвест, срок до 10 лет , сумма от 150 000 р. , ставка от 14,4%

Кредиты для участников тендеров

Кредиты для ИП в Сбере могут выдаваться и для участия в государственных и прочих тендерах, ведь для этого тоже нужны значительные средства, не только для реализации выигранного тендера, но еще и для подачи заявки на участие.

Кредиты для ИП в Сбере могут выдаваться и для участия в государственных и прочих тендерах, ведь для этого тоже нужны значительные средства, не только для реализации выигранного тендера, но еще и для подачи заявки на участие.

Программы:

- Бизнес-Контракт

- Бизнес-Гарантия

Условия и требования по программе «Бизнес-Контакт»:

- возможность получить кредит на выполнение контрактов внутри страны и на экспортные контракты

- возможность получить кредит размером до 80% от суммы контракта

- в виде кредита или в виде невозобновляемой кредитной линии

- возможность подстроить срок погашения кредита под график поступления выручки по выигранному тендеру

- срок кредита до 36 месяцев

- ставка от 14% годовых

- сумма займа от 500 000 рублей до 200 млн рублей

- требуется обеспечение в виде поручительства физических лиц, залога имущества и прав по контракту

- комиссия за обслуживание кредитов, выданных на реализацию экспортных проектов, составляет от 1,5% до 70% от суммы займа

- «Бизнес-Контракт» выдается только резидентам РФ, с опытом ведения деятельности от 3 месяцев

С «Бизнес-Гарантиями» от Сбербанка все немного сложнее – это не типичный кредит, это симбиоз страховки от наступления страхового случая. Проще говоря, если вы выполняете контракт, но не уверены, что собственных средств может хватить, не уверены, что не появится кассовый разрыв, в таком случае, вы можете обратиться в Сбербанк, чтобы он подстраховал вас заемными деньгами, если появится кассовый разрыв.

В статье мы собрали список из 12 крупнейших банков, которые дают предпринимателям и организациям кредит на открытие бизнеса с нуля. Также из статьи вы узнаете, какие необходимы документы для получения кредита, каковы условия кредитования и как получить займ.

В каком банке взять кредит на открытие бизнеса

| Банк | % ставка | Сумма кредита |

| Сбербанк | 16-19% | до 5 млн.руб. |

| Альфа-Банк | 20% | до 6 млн.руб. |

| ВТБ 24 | от 11,8% | от 850000 руб. |

| Россельхозбанк | от 10,6% | до 60 млн.руб. |

| Райффанзен банк | от 12% | до 4,5 млн.руб. |

| Уралсиб | от 13,1% | до 170 млн.руб. |

| Уральский банк реконструкции и развития | от 15,1% | до 3 млн.руб. |

| Открытие | от 10% | до 1 млн.руб. |

| Промсвязьбанк | от 12,3% | до 150 млн.руб. |

| Совкомбанк | от 12% | до 30 млн.руб. |

| Бинбанк | 15,25% | до 150 млн.руб. |

| СКБ банк | от 14,5% | от 70 млн.руб. |

Тарифы могут отличаться в зависимости от региона страны. Большинство банков предлагают индивидуальный подход к предпринимателям, подбирая для них максимальную сумму кредита и процентную ставку, относительно рисков бизнес-плана, величины залога и других параметров. Поэтому не всегда указанные данные неизменны.

Как получить кредит малому бизнесу с нуля

Путь к начинается не с визита в банк, а с подготовки.

Прежде всего необходимо:

- . Подробное описание проекта, направлений его развития, понадобится в любом стартапе. Именно на основании этого документа потенциальные инвесторы составляют картину бизнеса и решают, стоит ли вкладывать в него средства. Желательно включить в бизнес-план все бухгалтерские расчеты, обзор рынка, план работы и график погашения кредита.

- Определить залог. Конечно, в теории кредит для открытия ИП можно получить и за один «красивый» бизнес-план, но на практике банки настороженно относятся к предпринимателям, не имеющим недвижимости, автомобиля или других ценностей, которые могут выступать в качестве залога. Самому бизнесмену тоже не стоит забывать, что займ придется погашать, да еще и с немаленькими процентами. Поэтому прежде чем идти в банк за кредитом необходимо позаботиться о собственной «подушке безопасности» — денежных сбережениях или имуществе (недвижимость, автомобиль, ценные бумаги и акции).

- Зарегистрировать ИП или ООО. Для получения бизнес-кредита понадобятся документы, подтверждающие, что лицо состоит на учете в налоговой в качестве предпринимателя.

- Выбрать банк. Изучить нужно не только тарифы банков, но и отзывы о них. Только непосредственно клиенты учреждения могут рассказать обо всех подводных камнях обслуживания.

Когда подготовка окончена, банк выбран, можно подавать заявку. Сделать это можно в отделении банка или онлайн.

Пошаговая инструкция

Рассмотрим получение кредита на открытие бизнеса на примере посещения Сбербанка:

- Заполнить заявление-анкету, в котором указываются данные о предпринимателе и его намерения относительно получения займа.

- Выбрать программу кредитования для старта или .

- Подать в банк документы вместе с заявкой на получение кредита под бизнес.

- Погасить первоначальный взнос, либо оформить в залог ценную собственность.

- Получить требующуюся сумму и начинать свой бизнес.

Онлайн заявка

Большинство банков сегодня принимают заявки на получение кредита через интернет. Для этого нужно:

- Зайти на сайт банка;

- Найти раздел «Кредитование малого бизнеса»;

- Заполнить анкету, указав полную информацию;

- Указать свой номер телефона;

- Отправить анкету на рассмотрение и дожидаться ответа.

Условия одобрения кредита для открытия малого бизнеса

Кредитное соглашение между банком и предпринимателем несет риски для обеих сторон. Ссудодатель не будет рад, если заемщик получит деньги и испарится или не сможет погасить задолженность. Поэтому, прежде чем выдать кредит банк выясняет следующую информацию:

- какая требуется сумма и на какие нужды;

- вся сумма нужна заемщику сразу или несколькими выплатами;

- какая планируется прибыль у предприятия, на сколько стабильная;

- каков планируемый доход бизнесмена с учетом необходимых выплат по кредиту;

- есть ли темные пятна в кредитной истории заявителя.

Как получить одобрение на кредит

Когда в банк приходит предприниматель, желающий получить кредит на стартап в секторе малого бизнеса, специалисты финансового учреждения требуют от него определенные гарантии. К ним относятся:

- Хорошая кредитная история. Если за плечами у бизнесмена остались просроченные или непогашенные платежи, шансы на новый кредит сводятся практически к нулю. Финансовые учреждения предпочитают не иметь дел с недобросовестными заемщиками.

- Залоговое имущество — показатель серьезного подхода к кредиту. О том, что можно предоставить банку в залог, лучше подумать заранее и запастись документами, подтверждающими право собственности и стоимость имущества.

- Компетентный бизнес-план , отражающий уверенность в получении стабильного дохода.

- Параллельный доход. Если предприниматель занят на стабильной работе или имеет другой доход, не зависящий от нового бизнеса, то повышаются его шансы в дальнейшем погасить займ. Доходы подтверждаются справкой 2-НДФЛ.

- Поручительство. За заемщика может поручиться физическое или юридическое лицо с благоприятной кредитной историей.

- Стартовый капитал более 25-30% необходимой суммы. Для открытия бизнеса все же требуются некоторые сбережения. Начинать бизнес с кредита всегда рискованно, и тем более не стоит рассчитывать, что банк выдаст кредит на полную сумму, необходимую для стартапа — какие-то личные средства вложить все же придется.

- Франшиза. Банки охотнее выдают средства под открытие проверенного бренда, чем на совершенно новое предприятие. Поэтому если в остальных пунктах что-то не ладно — лучше подумать о покупке франшизы, это увеличит шансы на получение кредита.

Есть и другие факторы, которые в меньшей степени, но тоже увеличивают шансы на благополучное получение кредита малому бизнесу:

- возраст от 30 до 45 лет;

- постоянная регистрация по месту жительства;

- недвижимость в собственности;

- отсутствие судимости;

- зарегистрированный брак.

Кто принимает решение

Главная задача банка перед одобрением кредита — оценить риски и надежность конкретного предпринимателя. Чтобы избежать в дальнейшем проблем с задолженностями банки используют два основных метода:

- экспертная проверка — субъективное решение, вынесенное инспекторами финансового учреждения;

- автоматизированная система подсчета баллов (скоринг) — оператор вводит данные клиента в программу, заполняет анкету, весь дальнейший анализ происходит без участия человека.

Некоторые банки используют сразу два метода, что делает проверку еще более тщательной.

Какие документы необходимо предоставить

Независимо от банка и тарифа для получения кредита понадобятся паспорт и военный билет. Если молодого человека ожидает служба в армии, банк скорее всего откажет в предоставлении займа.

Также банк может запросить:

- справка о доходах (2-НДФЛ);

- выписка из ЕГРИП (для ООО из ЕГРЮЛ);

- бизнес-план;

- документы на право собственности имущества, оставляемого в залог;

- письмо поручителя;

- для франчайзи: договор с франчайзером;

- для лиц, имеющих временную регистрацию: ее подтверждение;

- если есть: договоры с поставщиками, соглашения аренды помещения для бизнеса, лицензии.

Договор с банком

Итоговым документом перед получением кредита является договор, который необходимо тщательно изучить прежде чем подписывать. В этом документе прописываются все условия предоставления и погашения займа, поэтому особое внимание нужно уделить следующим пунктам:

- итоговая процентная ставка;

- график платежей;

- штрафы;

- досрочное погашение;

- обязательства и права сторон.

Особенности кредитования малого бизнеса

Почему так важно получить кредит именно по тарифу для начинающего малого бизнеса? Дело в том, что все кредитные программы разрабатываются специально для тех или иных нужд, а значит максимально учитывают потребности клиента. Так и кредитование стартапов в малом бизнесе имеет свои отличительные черты.

- Сумма займа больше, чем у потребительского кредита;

- Выдаваемые средства чаще всего перечисляются на расчетный счет предпринимателя;

- Больше процентная ставка;

- Важны залог и поручители;

- Необходима страховка жизни и залогового имущества.

Банк отказал в выдаче кредита — что делать?

Все планы относительно старта собственного бизнеса могут рухнуть, если банк отказывает в выдаче займа. В этом случае можно обратиться в другой банк, но никто не может дать гарантий, что там примут иное решение.

Стоит отметить, что при проверке кредитной истории банк обязательно получит информацию о том, что данные по гражданину уже запрашивались другим банком.

Провести работу над ошибками тоже весьма затруднительно, так как по закону финансовое учреждение не обязано обосновывать свой отказ и озвучивать его причину.

Но даже если банк ответил на заявку отказом, и изменить его решение никак не возможно — это еще не повод опускать руки. Существуют и другие способы поучения денег:

- Суммы кредитов на нужды физических лиц меньше, но получить их проще. Некоторые банки в обмен на высокие проценты даже не запрашивают кредитную историю заемщика, а значит можно взять сразу несколько таких займов.

- Небанковская ссуда. Если кредитная история не удовлетворяет даже для получения потребительского займа, то остается вариант обратиться в небанковскую организацию, имеющую право выдавать займы физическим лицам. Однако, суммы они выдают небольшие, на меньшие сроки и под большие проценты — одним словом на самых невыгодных для предпринимателя условиях.

- . В каждом регионе есть свои государственные и коммерческие центры, финансирующие выдающиеся бизнес-проекты. Однако, чтобы добиться такой помощи идея бизнеса должна быть действительно оригинальной и прибыльной. Муниципальные власти охотно финансируют программы, обеспечивающие приток средств и ресурсов в регион. Это может быть новое производство, сельское хозяйство, образование, туризм и экология.

- Услуги брокера. За вознаграждение (до 15% от суммы займа) опытный брокер проанализирует потребности и возможности предпринимателя и подберет для него оптимальное предложение. Также брокер поможет в оценке займа.

- Партнерские отношения с крупной компании. Если у предпринимателя есть связи среди бизнес-гигантов, можно найти себе покровителя, который поможет в том числе и с финансированием.

ПАО Сбербанк – финансовое учреждение, предлагающее различные кредитные программы индивидуальным предпринимателям и собственникам ООО. Среди этих предложений можно найти и займ, позволяющий открыть собственное дело с нуля. На каких же условиях предоставляется такой кредит?

Основные условия предоставления кредита на открытие бизнеса

Заемщиком Сбербанка может стать индивидуальный предприниматель, директор ООО или физическое лицо, которое ранее не осуществляло предпринимательскую деятельность (в учет принимаются 6 последних месяцев). Минимальный возраст клиента – 23 года. Максимальный порог – 60 лет. Обязательно соискатель должен иметь прописку и гражданство РФ.

Для того чтобы стать клиентом Сбербанка и при помощи его инвестирования осуществить открытие бизнеса, необходимо составить бизнес-проект или заключить договор франчайзинга с уже известными торговыми сетями или организациями, предоставляющими услуги населению. Далее следует подготовить документы и найти поручителей – физических лиц или собственников ООО с достаточным уровнем дохода и высоким кредитным рейтингом. Поручительство – единственное обязательное обеспечение по займу. Если же заемщик может предоставить залог, например, имеющуюся в его собственности недвижимость (торговое оборудование, здание), ставки по кредиту будут снижены, а вероятность одобрения заявки возрастет.

В рамках представленного проекта заемщик обязан обозначить определенную сумму, необходимую для старта в его бизнесе. При этом у него должен быть стартовый капитал – не менее 20% от всех требуемых инвестиций.

Документы, необходимые для одобрения кредита

Чтобы получить кредит на бизнес с нуля в Сбербанке, необходимо подготовить следующий перечень документации:

- Анкета . Документ можно скачать на сайте финансового учреждения и заполнить самостоятельно. Ее также заполняет сотрудник банка при личной встрече с соискателем.

- Паспорт с отметкой о постоянной регистрации или с документом, подтверждающим, что клиент временно зарегистрирован на территории России.

- Учредительные документы для ООО или регистрационные документы для ИП (выписки из единых реестров, устав, ИНН, ОГРН).

- Для мужчин обязателен для оформления кредита военный билет или полученное в военкомате приписное свидетельство.

- Бухгалтерский баланс , отчеты по прибыли и убыткам (можно с нулем), налоговые декларации или другие финансовые документы ИП, ООО, если они были зарегистрированы ранее. Если же регистрация юридического лица прошла накануне, потребуется бизнес-проект.

- Для поручителя – справку 2-НДФЛ или налоговую декларацию (если поручитель – ООО).

- Для компаний , открывающих бизнес по франчайзингу – согласие собственника в части сотрудничества с данным ИП или ООО. Это может быть официальное письмо, составленное на бланке организации или копия договора с франчайзером.

Стоит сказать, что кредитные средства будут перечислены на расчетный счет клиента. А значит, обязательным документом будет считаться выписка из банка или же карточка с образцами подписей.

Основы взаимодействия с банком или как стать бизнесменом?

После первой встречи и с момента подачи всех документов, необходимо дождаться решения из банка. Срок рассмотрения составит не более трех дней . Как правило, при отсутствии кредитной истории физического лица в Сбербанке, малый бизнес ему предложат открыть совместно с рядом иных услуг – РКО, эквайринг, инкассация и т.д.

Цели кредитования могут быть любые, в том числе покупка оборудования или наполнение торгового зада ассортиментом. В некоторых случаях банк предлагает застраховать оборотные средства.

Перевод денег будет осуществлен на расчетный счет после одобрения в течение нескольких часов. Взносы в счет погашения долга можно будет осуществлять аннуитентными платежами ежемесячно путем пополнения счета или же внесением наличных в кассу Сбербанка.

Преимущества кредитов для бизнеса в Сбербанке

Представленный кредит от ПАО Сбербанка – удобный и простой способ начать предпринимательскую деятельность. Продукт характеризуется следующими преимуществами:

- Минимальный срок рассмотрения заявки от ИП или представителя ООО – до 3 рабочих дней.

- Возможность оформить средства в долг без залогового обеспечения.

- Размер кредита может достигать трех миллионов рублей (напрямую будет зависеть от платежеспособности и благонадежности заемщика).

- Отсутствие комиссий за рассмотрение и выдачу денег.

- Сроки кредитования достигает трех лет.

- Ставка определяется индивидуально, начинается с отметки в 14% годовых.

Осталось отметить, что досрочное погашение полученного займа не возбраняется. Проценты будут пересчитаны. А клиент получит возможность в дальнейшем взять более крупную сумму уже на развитие бизнеса.

Евгений Маляр

#

Кредиты для бизнеса

Условия кредитования предпринимателей

Сбербанк России основан в 1841 году императором Николаем I. Сейчас услугами финансового учреждения пользуются 70% россиян.

Навигация по статье

- Условия для юридических лиц

- Требования для ООО, подающего заявку на кредитование

- Виды кредитов Сбербанка для предпринимателей

- Что известно о займе «Доверие»

- Кредит для бизнеса с нуля

- Требования к бизнес-плану

- Кредит на развитие

- Какие документы нужны для получения кредита на развитие

- Калькулятор кредита для бизнеса по условиям Сбербанка

- Как избежать отказа

- Выводы

Поддержка бизнеса – дело государственной важности. Речь идёт в первую очередь о деньгах, требующихся на открытие и расширение дела. В России есть множество кредитных учреждений, финансирующих предпринимательские структуры, но главную роль в этом процессе, безусловно, играет Сбербанк.

Причины лидерства, во-первых, в уникальных финансовых возможностях: свыше половины граждан страны доверяют этому банку свои сбережения. Во-вторых – кому же ещё поддерживать отечественный бизнес, как не государственной организации?

Получить 2 млн в Тинькофф

В статье будут подробно описаны условия кредитования – сумма, срок, ставка, кому дают и под что дают. Может ли индивидуальный предприниматель прийти в отделение Сбербанка и подать заявку? Какие документы нужны для получения? На какую сумму он может претендовать? Дадут ли деньги? Какие виды кредитов предлагаются? Ответы на эти вопросы мы постараемся дать в нашем обзоре.

Условия для юридических лиц

Фирмы, представляющие малый и средний бизнес, могут быть оформлены как общества с ограниченной ответственностью или частные предприятия. Каждая хозяйствующая структура вправе обратиться в Сбербанк за кредитом по одной из действующих программ, с выдачей займа под залог имущества, без него или под поручительство третьих лиц.

Требования для ООО, подающего заявку на кредитование

Открыть фирму на занятые в Сбербанке деньги в большинстве случаев нельзя. Исключение составляет программа Бизнес-Старт (для ИП), которая будет подробно рассмотрена ниже.

Предприятие, обращающееся за кредитом, уже должно существовать не менее полугода – таков установленный порядок. Стартапы по своей природе авантюрны, и инвестора для них чаще всего придётся искать в других местах. Действующие фирмы имеют возможность воспользоваться программами кредитования Сбербанка с целями:

- пополнения оборотных средств;

- финансового обеспечения сделок по лизингу;

- рефинансирования других кредитов (непросроченных);

Рефинансирование

Этим видом кредитования занимаются всего несколько российских банков, в том числе Сбербанк. Рефинансирование займов других финансовых учреждений производится по трём пакетам, общим для которых являются требования к ограничению годового оборота до 400 млн. руб. и отсутствие просроченных долговых обязательств к сторонним кредиторам.

- Рефинансирование бизнес-оборота. Не следует путать этот банковский продукт с ранее упомянутой одноименной программой кредитования приобретения ОбС. Сходство названия обусловлено тем, что в данном случае рефинансируются кредиты, взятые для закупки оборотных средств не в Сбербанке, а в других банках. Минимальная сумма – 3 млн. руб. при ставке 14,55%.

- Бизнес-Инвест. Как ясно из названия, речь о рефинансировании инвестиций и кредитов, взятых на модернизацию или ремонт основных средств производства. Минимальная сумма – 3 млн. руб. при ставке 14,48% годовых. Кредит предоставляется на срок до десяти лет.

- Бизнес-Недвижимость. Название программы тоже «говорящее». Приобретённую в кредит других заёмщиков недвижимость Сбербанк рефинансирует на сумму до 150 тыс. руб. со сроком погашения до десяти лет по годовой ставке 14,28%.

Корпоративное кредитование

Программа предлагается юридическим лицам, давно сотрудничающим со Сбербанком и имеющим хорошую репутацию. Корпоративное кредитование подразумевает применение индивидуальных льготных ставок, зависящих в том числе от «стажа» обслуживания, хотя влияют и другие факторы, важнейший из которых – оборот. Оформляется обычно без залога и поручителей.

Что известно о займе «Доверие»

Специальный кредит Сбербанка «Доверие» преимущественно предназначен для малого бизнеса (с годовым оборотом до 60 млн. руб.), в том числе для ИП, хотя этим предложением могут воспользоваться также средние и крупные фирмы.

Достоинства этого банковского продукта очевидны:

- возможность взять кредит индивидуальным предпринимателям без залога и поручителей (процентная ставка при этом будет несколько более высокой);

- простота и быстрота оформления (до трёх дней);

- сумма до 3 млн. руб.;

- благоприятная годовая ставка;

- отсутствие обязательного целевого назначения, что тоже особо ценно для индивидуальных предпринимателей.

Нецелевой характер кредита создаёт для банка определённые риски, с чем и связана повышенная ставка при отсутствии обеспечения залоговым имуществом – годовая переплата в этом случае – 18,5%. Если же залог или поручитель есть, процент ниже – 14,52. О том, зачем нужны деньги, в Сбербанке не спросят.

Другой нецелевой кредит Сбербанка называется «Экспресс». Заимствование средств осуществляется только под залог недвижимости или иного ценного имущества (например, технологического оборудования) на сумму от 300 тыс. до 5 млн. руб. на срок до четырёх лет. Процентная ставка в «вилке» 15,5–19%.

Кредит для бизнеса с нуля

Преграду в виде отсутствия или недостатка начального капитала гражданин, решившийся на открытие собственного дела, преодолеть может. В Сбербанке взять кредит под бизнес-план начинающим предпринимателям позволяет программа Бизнес-Старт. Чтобы получить финансирование, необходимо выполнить ряд обязательных требований.

Бизнес-Старт является исключительно целевым кредитом. Это означает, что заёмщик обязан предоставить кредитору полную информацию о том, на что будут расходоваться полученные им средства, а впоследствии строго следовать одобренному плану. Условия кредита на открытие малого бизнеса по программе Бизнес-Старт:

- Срок погашения – до 42 месяцев.

- Минимальная сумма займа – 100 тыс. руб., максимальная – 3 млн. руб.

- Тип погашения – аннуитетный, то есть равными долями.

- Размер процентной ставки зависит от оговоренного срока кредитования: от полугода до двух лет – 17,5%; от двух до трёх с половиной лет (42 месяцев) – 18,5%.

- Обязательное предоставление бизнес-плана .

Требования к бизнес-плану

Денег или ликвидного имущества у заёмщика, стремящегося воспользоваться программой Сбербанка Бизнес-Старт, как правило, нет. Понятно и логично выглядит стремление кредитора обезопасить свои вложения, осуществляемые фактически без залога. Процесс составления бизнес-плана чётко регламентирован и предполагает следующие два способа.

Использование типового образца, разработанного в Сбербанке

Выполняя работу по составлению основы бизнес-плана за заёмщика, Сбербанк преследует свои интересы: он минимизирует риск невозврата. В этом проявляется общность стремлений кредитора и кредитуемой стороны к успешности открываемого бизнеса. Способствует достижению этой цели адаптация типового бизнес-плана к региональным особенностям и богатый опыт, накопленный специалистами Сбербанка – они знают типичные ошибки и главные причины разорения начинающих бизнесменов.

Открытие бизнеса на основе франчайзинга

Открытие предприятия, работающего под известным брендом, чаще всего приводит к получению заёмщиком регулярного дохода. В платежеспособности клиента Сбербанк заинтересован. К тому же, держатель франшизы (франчайзер) часто выступает поручителем. Он тоже желает успеха своему франчайзи (приобретателю права франшизы), так как получает от него доход. Важное условие для этого варианта – наличие у клиента некоторого начального капитала в размере пятой части стоимости франшизы (Сбербанк выдаёт 80% требуемой суммы).

В качестве залогового имущества выступают активы предприятия, приобретаемые на выдаваемый кредит. Оно в обязательном порядке страхуется в течение всего периода кредитования – это тоже влечёт дополнительные траты, которые следует учитывать. Список рекомендуемых франшиз предоставляется Сбербанком.

Кредит на развитие

Если предприятие уже работает, и с нуля начинать не нужно, всё равно часто возникает потребность в изыскании дополнительных средств. Взять кредит для развития малого бизнеса в Сбербанке не очень просто: каждая заявка тщательно изучается, анализируется, а решение об одобрении займа принимается не всегда. Причинами отказа могут быть следующие обстоятельства:

- Финансовая несостоятельность клиента. Если предприятие не располагает ликвидными активами и за время своей работы не смогло добиться существенных успехов, то оснований надеяться на них в будущем тоже мало.

- Плохая кредитная история. Если предыдущие займы обслуживались проблемно, то с таким клиентом вряд ли имеет смысл иметь дело.

Какие документы нужны для получения кредита на развитие

Процесс кредитования начинается с заполнения бланка анкеты. Происходит это чаще всего в ближайшем отделении Сбербанка. Рассмотрение анкеты и проверка достоверности указанных в ней сведений длится около недели. После этого клиенту сообщается перечень необходимых для предъявления документов и справок, в том числе (чаще всего) о поручителях.

Поручителю (физическому или юридическому лицу) необходимо предоставить справку 2-НДФЛ и налоговую декларацию, то есть подтвердить свою реальную платежеспособность.

Документы, предъявляемые вероятным заёмщиком:

- Для ИП – паспорт гражданина РФ и свидетельство госрегистрации.

- Условия для ООО стандартны во всех банках: учредительный пакет, копия устава, справка о постановке на налоговый учёт, лицензии (если профиль деятельности того требует) и другие документы.

Список может дополняться в каждом конкретном случае. Его окончательная версия станет известна заёмщику только после рассмотрения анкеты. Как правило, у добросовестных клиентов проблем при предоставлении требуемого пакета не возникает.

Калькулятор кредита для бизнеса по условиям Сбербанка

При всём обилии информации об условиях кредитования, не каждый потенциальный заёмщик сразу же решается подавать заявку. Причины различные, в том числе психологические. Предприниматель, желающий взять кредит на бизнес с нуля в Сбербанке, может просто опасаться отказа или полагать, что он «не потянет» выплату начисляемых процентов.

Объективной оценке вероятными клиентами своих шансов и условий способствует кредитный калькулятор, воспользовавшись которым каждый желающий может произвести предварительный подсчёт таких параметров, как:

- процентная ставка;

- общая сумма, подлежащая выплате;

- сумма переплаты.

Результат можно получить в виде таблицы с графиком погашения займа с подробными сведениями о датах платежей, суммами остаточной задолженности и пр.

Этот инструмент доступен на сайте сбербанка или по ссылке ниже. Услуга интересна в первую очередь малому бизнесу. В штате небольших предприятий может не быть квалифицированных экономистов или финансистов, способных безошибочно рассчитать все указанные параметры по заданным условиям. Именно по этой причине калькулятор кредитов для ИП особенно ценен.

Если результаты предварительных расчётов в целом удовлетворяют потенциального клиента, ему есть смысл получить более подробную информацию в ближайшем отделении Сбербанка.

Калькулятор

Как избежать отказа

Сложности, связанные с получением целевого займа, побуждают некоторых индивидуальных предпринимателей идти на различные уловки, чтобы любой ценой получить требуемую для бизнеса сумму. Как взять кредит в Сбербанке наличными, чтоб не отказали?

Для начала следует знать, что успеху, в первую очередь, способствует открытие счёта в банке-заёмщике. Если финансовая деятельность предпринимателя полностью контролируется, к нему доверия больше.

Даже не очень «красивая» кредитная история может компенсироваться отсутствием задолженностей хотя бы за последние полгода – свидетельством того, что клиент «исправился», а дела у него идут лучше, чем раньше. По тем же правилам выдаются и другие займы, например, потребительский кредит, который оформляется онлайн или в отделении.

Практически все вопросы снимаются, если есть надёжное имущественное обеспечение или гарантия поручителя.

Определённую конкуренцию Сбербанку составляют микрофинансовые организации, оформляющие срочный смарт-кредит для ИП. От государства в 2018 году подобных предложений не поступает. Проценты по этим займам очень высокие, а условия, как правило, учитывают критически-безысходное состояние заёмщика. В Сбербанке кредит получить сложнее, но платить по нему легче.

Выводы

Малому и среднему бизнесу Сбербанк предлагает несколько программ кредитования на приемлемых условиях. При этом каждой ситуации соответствует собственная целевая направленность займа:

- Для оперативного пополнения оборотных средств – программы «Бизнес-Оборот» и «Бизнес-Доверие».

- На приобретение оборудования берётся кредит «Бизнес-Актив», «Экспресс-Актив» или «Бизнес-Инвест».

- Для приобретения автотранспорта лучше всего воспользоваться программами «Бизнес-Авто» или «Экспресс-Авто».

- Производственные площади, склады, офисы – «Бизнес-Недвижимость» (покупка) или «Бизнес-Рента» (аренда).

- Для инвестиций заёмных средств в инженерные разработки лучше всего подойдёт кредитная программа «Бизнес-Проект».

- Для начинающих предпринимателей оптимален пакет «Бизнес-Старт».

Столь широкое разнообразие объясняется простотой классификации целевого назначения кредита как банковского продукта.

Процентная ставка зависит от суммы, сроков, степени обеспеченности и других характеристик. Она будет примерно одинаковой при прочих равных условиях. Предварительно рассчитать ставку можно на общедоступном в интернете кредитном калькуляторе.

Как любое государственное учреждение, Сбербанк представляет собой несколько бюрократизированную структуру. Этот недостаток компенсируется хорошими условиями, предлагаемыми клиентам.