Каждый раз, принимая решение об инвестировании денежных средств, приходится задаваться вопросом: какие ценные бумаги могут принести наибольший доход? Для ответа на этот вопрос стоит разобраться, а что такое доходность и как ее рассчитывать. Попробуем сделать это вместе.

Доходность ценной бумаги — это прибыль, которую получит инвестор. По общему правилу доходность показывает эффективность финансовых вложений. Доходность ценных бумаг и риск — понятия взаимосвязанные. Обычно чем выше риск (см. ), тем больше доходность финансового инструмента. Ценные бумаги с фиксированным доходом редко приносят хорошую прибыль.

Совет! Помните! Кто не рискует…. тот не едет отдыхать на Сейшелы.

Виды доходности ценных бумаг

Доходность ценных бумаг рассматривается с разных сторон, с разбивкой на акции (см. ) и облигации.

Для акций различают следующие виды доходности:

- текущая доходность;

- дивидендная доходность;

- годовая процентная доходность.

Для облигаций могут быть рассмотрены такие виды доходности:

- текущая доходность;

- доходность к погашению;

- годовая процентная доходность;

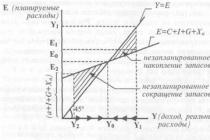

- внутренняя доходность (IRR (см. )).

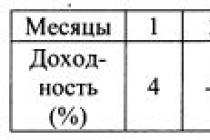

Совет! Помните, что если прибыль получена через три месяца, то при расчете годовой доходности нужно проценты прибыли умножить на коэффициент 4, так как в году 12 месяцев. Если прибыль получена через 6 месяцев. То годовая прибыль получится умножением ее на коэффициент 2.

Существует несколько видов формулы расчета доходности, самая простая формула дохода по ценным бумагам представлена ниже:

![]()

Где:

- V e — стоимость финансового актива на конец периода;

- V b — стоимость финансового актива на начало периода

- r – доходность.

Совет! Не ленитесь произвести необходимые расчеты, они занимают немного времени, но позволяют правильно оценить инвестицию.

Зависимость дохода и риска от вида ценных бумаг

Различные виды ценных бумаг имеют разное соотношение риска и доходности.

В целом, риск инвестирования в ценные бумаги классифицируется, как:

- низкий: государственные ценные бумаги и банковские сертификаты;

- средний: закладные, облигации;

- высокий : акции и производные финансовые инструменты.

Доходность ценных бумаг

Доходность государственных ценных бумаг обычно не очень высока, но и риск потери денежных средств в этом случае минимален. Покупка таких бумаг рекомендована инвесторам, предпочитающим консервативные стратегии.

Вероятность невыплаты дохода по таким бумагам невысока и связана с очень большими проблемами в экономике, которые не возникают внезапно и даже не очень опытные инвесторы могут их предсказать. Основная форма дохода по государственным ценным бумагам — это получение купонного дохода, так как в основном государства выпускают облигации.

Доходами от операции с ценными бумагами являются финансовые результаты.

Доход, или финансовый результат, может быть:

- положительный;

- отрицательный.

При продаже ценных бумаг определяется сумма доходов:

- от операций по покупке-продаже ценных бумаг (см. );

- в виде процента (купона) по ценной бумаге.

Для исчисления финансового результата из полученной суммы вычитаются следующие документально подтвержденные расходы, связанные с:

- приобретением ценных бумаг;

- реализацией ценных бумаг;

- погашением ценных бумаг;

- хранением ценных бумаг;

- использованием заемных средств при совершении операций с ценными бумагами;

- депозитарным вознаграждением

- биржевыми сборами и др.

В учебном пособии «Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний» предлагается следующая классификация форм выплаты дивидендов. Как видно из схемы, формы выплаты дохода по ценным бумагам разнообразны.

Наиболее распространена выплата дивидендов в денежной форме, но в отдельных ситуациях и сейчас используются другие формы дохода по ценным бумагам. Доходность безрисковых ценных бумаг не бывает очень высокой.

Такую доходность можно получить на основе использования для сравнения следующих финансовых инструментов:

- банковские вклады;

- государственные ценные бумаги;

- иностранные государственные ценные бумаги;

- ключевой ставки ЦБ РФ;

- ставки по межбанковским кредитам.

Рассмотрим все эти варианты. Самым простым способом определения безрисковой ставки является ее сравнение с банковским депозитом. Например, если у большинства надежных банков процентная ставка находится на уровне 9%, то это и будет безрисковая ставка.

Расчет ставки по государственным ценным бумагам, по ключевой ставке и ставке по межбанковским кредитам аналогичен. Информацию по российским бумагам необходимо брать на сайте ЦБ в разделе «Ставки рынка ГКО-ОФЗ». Информацию по зарубежным государственным бумагам можно посмотреть на сайтах международных рейтинговых агентств. Ключевая ставка и ставка по межбанковским кредитам также публикуется на сайте ЦБ.

Совет! Страны для оценки ставки по иностранным государственным ценным бумагам лучше выбирать из списка наиболее развитых, таких как США, Германия, Япония. Именно эти страны являются фундаментом стабильности мировой экономики.

Характеристика дохода по ценным бумагам показывает, каким из ниже перечисленных способов он может быть получен:

- дивиденд;

- выигрыш по займу;

- скидка (дисконт) при покупке ценной бумаги;

- индексация номинальной стоимости ценных бумаг;

- фиксированный процентный платеж;

- плавающая ставка процентного дохода;

- ступенчатая процентная ставка.

Бессрочные ценные бумаги наиболее распространены на финансовом рынке. Бессрочными называют ценные бумаги, которые могут обращаться на рынке вечно, до их погашения.

К ним относятся:

- векселя (см. );

- чеки;

- депозитные сертификаты;

- инвестиционные паи;

- ценные бумаги и др.

Векселя и чеки в России не пользуются большой популярностью.

Обычно, ценная бумага бессрочная доход от ставки процента дает постоянно. Например, есть государственная облигация номиналом 2000 рублей и с годовой процентной ставкой равно 8%. За год доход инвестора составит 160 рублей. Но, если эту облигацию можно купить на биржевом рынке за 500 рублей, то ее доходность составит 16%, и, соответственно, 320 рублей.

Совет! Бессрочная ценная бумага является таковой до момента ее погашения и инвестор должен следить за информацией по ней. В случае принятия решения о ее погашении необходимо выполнить все обязательные действия по ее предъявлению к оплате. Владелец бумаги может установить конкретные сроки по ее погашению.

Какие доходы приносят ценные бумаги

Разные ценные бумаги приносят деньги разными способами. Прежде чем вкладываться, изучите, от чего зависит доход конкретной бумаги.

Что такое доход. Виды доходов от ценных бумаг

Доход — это разница между выручкой и затратами. Он бывает двух видов: текущим — за период и конечным — за всё время. Исчисляется в денежных единицах.

Известны следующие виды дохода от ценных бумаг:

- дивиденды;

- изменение курсовой стоимости;

- проценты;

- дисконт;

- премия и маржа.

Они зависят от типа бумаги.

Доход от акций

Акция — ценная бумага, которая позволяет получать часть прибыли общества, поскольку ее покупатель автоматически становится совладельцем компании.

Существуют два способа заработка на акциях: дивиденды и перепродажа бумаг по увеличившейся рыночной цене.

Дивиденды

Дивиденды — это часть прибыли, которую компания выплачивает акционерам по итогам отчетного периода.

Согласно типу акций, дивиденды бывают:

- обыкновенными;

- привилегированными.

Размер дивидендов устанавливает совет директоров на общем собрании акционеров. Привилегированные дивиденды могут быть фиксированными и не зависеть от прибыли предприятия. Они выплачиваются в первую очередь.

По периодичности выплат дивиденды подразделяются на:

- годовые;

- полугодовые;

- квартальные.

Чаще дивиденды выплачиваются за год.

По способу выплаты дивиденды бывают:

- денежными — выплачиваются в денежной форме;

- имущественными — выплачиваются акциями, товарами или имущественными правами.

По размеру дивиденды делятся на:

- полные — выплачиваются целиком;

- частичные — выплачиваются по частям.

Условия и порядок выплат определяет устав компании или собрание акционеров. Дивидендная политика каждого предприятия индивидуальна.

Если у организации нет прибыли за последний период, она может выплатить дивиденды из нераспределенной прибыли прошлых лет или из специальных фондов. Напротив, компания может приберечь прибыль, если ей нужны деньги на развитие.

Дивиденды вы получите, даже если владеете акциями всего несколько дней. Главное — успеть попасть в реестр акционеров.

Изменение рыночной цены

Если компания не получает прибыль, она не может платить дивиденды. Тогда единственный способ заработать на ее акциях — перепродать их дороже той цены, по которой они куплены.

Рыночная цена формируется в результате торгов и зависит от спроса и предложения на рынке. Чем лучше работает компания, тем выше спрос на ее акции и тем больше они будут стоить. Если дела у компании пошли неудачно и цена на акции начала падать, лучше продавать их сразу. А если цена вырастет — купить снова и перепродать по более высокой цене.

Можно зарабатывать обоими способами. Допустим, вы купили акцию за 1000 рублей. Через год вы получили 100 рублей дивиденда и перепродали акцию за 1200 рублей. Всего ваш доход составил 300 рублей.

Доход от облигаций

В отличие от акционера, держатель облигации — не совладелец компании, а ее кредитор. Существуют два способа получения дохода по облигациям:

- фиксированный процент, который компания обязуется выплачивать в течение всего срока действия облигации;

- разница между рыночной и номинальной ценами облигации или ценами купли и продажи.

Купонные выплаты

По акциям отчисляются дивиденды, а по облигациям — купоны. Только, в отличие от дивидендов, купоны — обязательные выплаты.

Они бывают:

- фиксированными — регулярно выплачивается одинаковая сумма, которая устанавливается заранее;

- переменными — сумма выплаты может меняться.

Купоны, как и дивиденды, выплачиваются за квартал, полугодие или год. Доход по купону начисляется каждый день, но выплачивается в определенную дату.

Сумма купона зависит от размера компании. Чем крупнее предприятие, тем ниже купонные выплаты по его облигациям.

Разница в цене

Как и в случае с акциями, на облигациях зарабатывают благодаря изменению цены. В конкретный день компания выкупает у вас облигацию по установленной номинальной цене, либо выплачивает сумму по частям, если облигация амортизируемая. Главное — приобрести облигацию по цене ниже номинала. Тогда разница между ценой покупки и выплаченным номиналом — дисконт — будет вашим доходом.

Если облигация бескупонная, обычно она продается значительно дешевле номинала. И заработок на изменении цены получается внушительным. Но чаще всего такие облигации выпускают компании, близкие к банкротству.

Необязательно держать облигацию до конца срока, в любой момент ее можно продать и заработать на разнице между ценой покупки и продажи. Но если облигация купонная, вы лишитесь дальнейших процентных выплат и вам придется перечислить новому владельцу НКД — накопленный купонный доход.

Доход от ПИФов

По ПИФам доход получается благодаря деятельности управляющих компаний. Они учитывают все виды доходов по ценным бумагам, чтобы получить наибольшую прибыль для клиентов. У каждой управляющей компании своя методика.

Пайщики зарабатывают на росте стоимости пая. Если цены бумаг в составе активов ПИФа растут, увеличивается стоимость его паев. Доход вкладчика складывается из разницы между ценой приобретения и ценой, по которой он продает подорожавший пай обратно управляющей компании. Но стоимость пая может упасть, тогда вкладчик окажется в убытке.

Дивиденды и проценты пайщики не получают.

Доход от других ценных бумаг

Ценные бумаги, отражающие отношения займа

Проценты и дисконт — основной вид дохода от ценных бумаг, которые устанавливают отношения займа между продавцом и покупателем. Помимо облигаций, к ним относятся векселя, депозитные и сберегательные сертификаты. Векселя может купить каждый, сберегательные сертификаты приобретают физические лица, депозитные — юридические. В отличие от сертификата, держатель векселя не может погасить его в любой момент без издержек.

Процентные ставки по этим бумагам определяет Центробанк. Получить доход в виде дисконта можно, если купить бумаги по цене ниже номинала.

Ценные бумаги, дающие право владения

К ценным бумагам, удостоверяющим права собственности, относятся опционы, фьючерсы и варранты. Владельцы этих бумаг либо обязаны — в случае с фьючерсами, либо имеют право — в случае с опционами и варрантами приобрести активы в установленный период времени по оговоренной цене. По варрантам приобретают ценные бумаги, по опционам и фьючерсам — любые активы.

В качестве дохода продавец получает премию — комиссионные от покупателя, а покупатель зарабатывает на разнице в стоимости: продает актив по более дорогой цене, если она упала, либо покупает по более низкой цене, если она поднялась. Продавцы опционов или обе стороны фьючерсных сделок могут вносить маржу — гарантию, с помощью которой можно погасить позицию, если вторая сторона не выполнила обязательства.

Куда выгоднее вложиться

Ценные бумаги выгоднее, чем банковские вклады, потому что доход по ним выше. Но он зависит от риска. Чем рискованнее бумага, тем больший доход она может принести.

Практически отсутствует риск по государственным векселям. К низкорисковым относятся остальные государственные бумаги, к среднерисковым — корпоративные облигации. Они подходят любителям консервативных стратегий.

Самый высокий риск — по акциям, опционам и фьючерсам, зато эти бумаги приносят наибольший доход.

Подобрать акции и облигации с учетом желаемого вами соотношения риска и доходности помогает сервис Right . С помощью простых вопросов он определяет подходящую вам стратегию, собирает портфель и управляет им.

Классификация ценных бумаг по их инвестиционным возможностям

Сущность и классификация ценных бумаг

Инвестиционная деятельность с использованием ценных бумаг

Благодаря своим специфическим особенностям ценные бумаги позволяют реализовать различные стратегии инвестиционной деятельности.

Главное отличие ценных бумаг от иных объектов гражданско-правовых сделок, которое заключается в том, что ценные бумаги обеспечивают 2 вида прав.

Во-первых, возникают вещные права на ценные бумаги, прежде всего право собственности. Это позволяет осуществлять с ценными бумагами любые законные сделки, в том числе сделки купли-продажи. Вещные права на ценную бумагу обеспечивают такие свойства ценных бумаг, как обращаемость (способность покупаться и продаваться на рынке, а также выступать в качестве самостоятельного платежного документа), доступность для гражданского оборота (ценные бумаги могут являться предметами любых законных сделок - залога, дарения, наследования, обременения обязательствами и т.п.).

Во-вторых, имеются права, возникающие из обладания ценной бумагой, - право на часть прибыли, на безусловный возврат одолженной суммы, на управление фирмой-эмитентом и т. п. Именно этот набор прав, закрепленных той или иной ценной бумагой, определяет ее ценность и рыночную стоимость. Надежному осуществлению прав по ценной бумаге способствуют такие ее свойства, как стандартность (закон устанавливает стандарты эмиссии и обращения ценных бумаг, правила учета и выполнения обязательств, типы, виды и формы ценных бумаг и т. п. серийность (выпуск ценных бумаг сериями упрощает процедуру подтверждения и осуществления прав), регулируемость и признание государством (ценной бумагой считается только такой финансовый документ, который зарегистрирован как ценная бумага в установленном законом порядке и/или признается таковой законом), обязательность исполнения (запрещается отказ от исполнения обязательств закрепленных ценной бумагой, кроме случаев, предусмотренных законом).

Общая классификация ценных бумаг

Классификацию ценных бумаг можно осуществить по многим критериям. Прежде всего ценные бумаги необходимо подразделять на 2 типа - эмиссионные и неэмиссионные.

Эмиссионную ценную бумагу характеризуют следующие признаки:

Закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка;

Размещается выпусками;

Имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Типичными представителями эмиссионных ценных бумаг служат акции и облигации.

Неэмиссионные ценные бумаги не обладают совокупностью указанных трех признаков. К неэмиссионным ценным бумагам можно отнести депозитные и сберегательные сертификаты, векселя, чеки.

В правовом аспекте важнейшим является то обстоятельство, что Федеральный закон от 22 апреля 1996 г. №39-Ф3 «О рынке ценных бумаг» регулирует отношения, возникающие при эмиссии и обращении только эмиссионных ценных бумаг независимо от типа эмитента (обращение иных ценных бумаг регулируется данным Законом только в случаях, предусмотренных федеральными законами). Это означает, что указанные в этом Законе нормы (например, о лицензировании деятельности профессиональных участников рынка ценных бумаг) применимы прежде всего для сделок с облигациями и акциями.

Другим способом классификации является деление ценных бумаг на классы в зависимости от субъектов прав, удостоверенных ценной бумагой. По данному признаку выделяют:

именные ценные бумаги - права, удостоверенные ценной бумагой, принадлежат названному в ценной бумаге лицу. Информация о владельцах именных ценных бумаг должна быть доступна эмитенту в форме реестра владельцев ценных бумаг, переход прав на которые и осуществление закрепленных ими прав требуют обязательной идентификации владельца. Согласно Закону, в России все акции акционерных обществ должны быть именными;

ценные бумаги на предьявителя - права принадлежат предъявителю ценной бумаги; переход прав на такие ценные бумаги и осуществление закрепленных ими прав не требует идентификации владельца. Примером подобной бумаги в России являлись облигации государственного сберегательного займа (ОГСЗ);

ордерные ценные бумаги - права принадлежат названному в ценной бумаге лицу, которое может само осуществить эти права или назначить своим распоряжением (приказом) другое управомоченное лицо. Классическим примером ордерной ценной бумаги является вексель.

Инвестиционные возможности ценной бумаги - это комплексная характеристика, которая отражает набор определенных качеств ценной бумаги, делающей ее привлекательной для того или иного инвестора. К наиболее существенным качествам, определяющим инвестиционную привлекательность ценных бумаг, относят их доходность, ликвидность, риск, способ обеспечения дохода и срок действия ценной бумаги.

Совокупность этих качеств ценных бумаг позволяет условно подразделить все ценные бумаги на три вида:

1. Ценные бумаги с фиксированным доходом.

3. Производные ценные бумаги.

Остановимся отдельно на указанных видах ценных бумаг и выявим те инвестиционные качества, которые отличают их друг от друга.

Эти ценные бумаги располагают в совокупности рядом специфических свойств:

1. Как правило, это - долговые ценные бумаги, закрепляющие отношения займа между заемщиком (эмитентом ценной бумаги) и заимодавцем (инвестором, владельцем ценной бумаги). К таким ценным бумагам относятся облигации, сертификаты, векселя, чеки и т. п. По закону, все выплаты по ценным бумагам подобного вида являются обязательствами эмитента и не зависят от его финансово-экономического состояния. Уклонение эмитента от выполнения декларированных им платежей по ценным бумагам с фиксированным доходом является достаточным основанием для держателя такой ценной бумаги по инициированию процедуры принудительного исполнения обязательств.

2. Для них эмитентом вводится определенная дата погашения. Под этой датой понимают день, когда заемщик (эмитент) должен выплатить инвестору во-первых, занятую сумму, что составляет номинальную стоимость {номинал) ценной бумаги, и, во-вторых, процент (если он предусмотрен условиями выпуска ценной бумаги).

3. Они имеют фиксированную или заранее определенную схему выплаты номинала и процентных (купонных) сумм. Можно указать различные способы выплат по ценным бумагам с фиксированным доходом, но наиболее известны три подобные схемы:

а) отдельные ценные бумаги размещаются эмитентом на первичном рынке по цене ниже номинала, так называемой дисконтной цене. Выплаты по таким финансовым средствам проводятся 1 раз в день погашения, когда эмитент выплачивает инвестору номинал ценной бумаги. Подобные ценные бумаги принято называть дисконтными, бескупонными. Примером дисконтной: ценной бумаги могут служить отечественные государственные краткосрочные облигации (ГКО). Такие облигации размещаются Центральным банком РФ в ходе аукционных торгов по дисконтной цене (положим, 970 руб.), а через установленный срок (3, 6 или 12 месяцев) следует их погашение и выплачивается номинальная стоимость 1000 руб.

Следует отметить одно свойство дисконтных ценных бумаг: вплоть до момента погашения их рыночная цена всегда ниже номинала (обратное предполагало бы существование отрицательных номинальных процентных ставок, чего не может быть теоретически);

б) другие ценные бумаги с фиксированным доходом могут гарантировать получение фиксированных процентных (купонных) сумм и номинала через строго определенные промежутки времени. Российская практика знает две схемы выплаты фиксированных купонных сумм:

- постоянный купонный доход - в этом случае величина процентной выплаты фиксируется 1 раз и не меняется до погашения. Например, эмитент корпоративной облигации «Алроса,19» гарантировал постоянную купонную выплату, составляющую 16% номинала, вплоть до погашения. Аналогичная схема заложена в валютных облигациях государственного внутреннего валютного займа (ОВВЗ), по которым купонные выплаты составляют неизменные 3 % номинала;

- фиксированный купонный доход - в данных случаях эмитент фиксирует величину купонной выплаты, которая остается неизменной в течение нескольких купонных периодов. Затем купонная ставка меняется и вновь фиксируется в течение нескольких купонных периодов и т. д. Например, 20 марта 2002 г. Министерством финансов РФ были размещены облигации федерального займа с фиксированным купонным доходом (ОФЗ - ПК) со сроком погашения 14 сентября 2005 г. По этим облигациям устанавливалась следующая схема выплаты купонных сумм: по первому и второму купонам - в размере 15% годовых, по третьему - шестому купонам - 14 % годовых каждый, по седьмому - четырнадцатому купонам - 12% годовых каждый (по этим облигациям купонные выплаты предусмотрены 4 раза в год);

в) в последние годы в мире широкое распространение получили ценные бумаги, по которым выплачиваемые процентные (купонные) суммы являются не фиксированными, а зависимыми, связанными с иными экономическими показателями - доходностью других финансовых средств, темпом инфляции, состоянием фондового рынка и т. п. В качестве примера можно привести выпускаемые в России государственные сберегательные облигации. Согласно Условиям эмиссии этих облигаций, купонный доход по ним определяется как сумма двух составляющих: во-первых, произведения выраженных в долях единицы месячных индексов потребительских цен (ИПЦ) за 6 месяцев, предшествующих месяцу, в течение которого объявляется купонный доход, и, во-вторых, фиксированной ставки, определяемой эмитентом в решении о выпуске (не более 0,35% за купонный период).

4. Как правило, котировка ценных бумаг с фиксированным доходом проводится не в денежных единицах (как это происходит при котировке акций), а в процентах от номинальной стоимости. Например, 22 февраля 2005 г. на момент закрытия торгов на ММВБ по облигациям «Алроса,19» цена спроса (bid) составляла 106,7% номинала, а цена предложения (asked) - 106,95% номинальной стоимости облигации.

Классификация ценных бумаг с фиксированным доходом. Существуют различные способы классификации ценных бумаг с фиксированным доходом, однако в самом общем виде они делятся на три категории:

Бессрочные (до востребования) депозиты и срочные депозиты;

Ценные бумаги денежного рынка;

Облигации.

Бессрочные и срочные депозиты. В настоящее время в России из ценных бумаг данной категории встречаются в основном депозитные и сберегательные сертификаты. Депозитный сертификат и сберегательный сертификат - это письменное свидетельство кредитной организации - эмитента о вкладе денежных средств, удостоверяющее право вкладчика («бенефициара») или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процента по нему. Депозитные сертификаты могут выпускать и банковские, и небанковские кредитные организации, а сберегательные депозиты - только банки. Депозиты могут выпускаться как в разовом порядке, так и сериями, бывают именными или на предъявителя. Оба депозита являются срочными. Расчеты по депозитному сертификату осуществляются только безналичным путем, по сберегательным сертификатам возможны расчеты наличным путем.

Примером депозита до востребования могут служить чековые счета. На Западе они предлагаются клиентам многими финансовыми институтами - коммерческими банками, сберегательными, заемными и кредитными учреждениями. Владельцу чекового счета выплачивается годовой процент от 3 до 5 % балансовой суммы счета; как правило, процентная выплата производится, ее за год балансовая сумма не опустилась ниже установленного уровня (обычно в пределах 500-2500 долл.). Поскольку владельцу чекового счета предоставляется право снимать деньги по его требованию, чековые счета и называют депозитами до востребования.

Приведем примеры иных ценных бумаг данного вида, встречающихся финансовых рынках, например, США. Инвестиционные депозиты денежного рынка (MMI deposits) представляют собой разновидность депозитного сертификата. Основная отличительная черта MMI депозитов состоит в том, выплачиваемая по ним ежегодная процентная сумма не является строго фиксированной, а устанавливается по меньшей мере на 0,25% выше дохода казначейских векселей (Treasure bills) с тем же сроком погашения. Минимальная сумма вклада на MMI депозит составляет 10 тыс. долл., а срок погашения устанавливается выше полугода. Так, инвестор может приобрести MMI депозит за 10 тыс. долл. со сроком погашения 6 месяцев. Если казначейские векселя сроком погашения 6 месяцев обеспечивали в этот момент доходность 4,2 %, то по MMI депозиту процент составит не ниже 4,45 %; в случае повышения доходности казначейских векселей до 4,34 % процент по MMI депозиту возрастает до 4,59%.

Индексированные депозитные сертификаты (indexed CDs) появились в США в 1987 г. Главное отличие этих ценных бумаг состоит в том, что выплачиваемый по ним процент «привязан» к показателям рынка акций, т.е. является индексированным. Обычно инвестор, приобретая подобный сертификат, может выбрать минимальную ставку процента, положим 4,5%. Если за время действия депозита показатели фондового рынка пошли вверх, то владелец депозита получит прибавку к выплачиваемой процентной сумме. Таким образом, данные депозиты гарантируют их владельцу определенный минимальный доход и обеспечивают возможность дополнительных выгод в случае повышения цен акций на фондовом рынке.

Евродолларовые депозиты - это международные срочные депозиты. Они номинированы в долларах и выпускаются коммерческими банками, расположенными за пределами США. Счета по евродолларовым депозитам, как правило, имеют более высокие процентные ставки, чем аналогичные срочные депозиты, предоставляемые банками Америки. Это объясняется более высоким уровнем риска по евродолларовым депозитам в силу иных условий страховки вкладов, плавающего курса обмена валюты, политической нестабильности.

Депозитам присуще важное положительное качество - высокая надежность. Объясняется это тем, что во многих странах (в настоящее время - и в России) вклады частных лиц в банки по срочным и бессрочным депозитам обеспечиваются государственной страховкой (в США страхуются вклады до 100 тыс. долл. включительно; в России страховой защитой обеспечены вклады до 125 тыс. руб.). В этой связи риск, связанный с инвестированием в депозиты, невелик. Однако депозиты имеют и ряд недостатков: в связи с низким уровнем риска доходность депозитов самая низкая из всех ценных бумаг с фиксированным доходом. Кроме того, депозиты не обеспечивают должной степени ликвидности, поскольку практически отсутствует вторичный рынок этих ценных бумаг. Поэтому многие инвесторы предпочитают вкладывать деньги в ценные бумаги денежного рынка.

Ценные бумаги денежного рынка имеют отличительные особенности:

Обычно их срок погашения не превышает 12 месяцев;

Они обладают довольно высокой ликвидностью, поскольку могут свободно продаваться и покупаться инвесторами на вторичном рынке ценных бумаг;

Как правило, они размещаются эмитентом по дисконтной цене. Ценные бумаги денежного рынка позволяют заемщикам (государству, а на

Западе - и крупным корпорациям) получать заемные средства от индивидуальных и институциональных инвесторов путем продажи последним краткосрочных ценных бумаг, представляющих собой, по сути, необеспеченные векселя. Наиболее распространенным видом ценной бумаги денежного рынка в России являются государственные краткосрочные облигации (ГКО).

Облигациями называются ценные бумаги с фиксированным доходом, закрепляющие право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации является процент, или дисконт. Существуют 2 основных отличия облигаций от ценных бумаг денежного рынка. Во-первых, значительное количество облигаций продаются по номиналу с последующей выплатой процента. Во-вторых, срок погашения облигаций превышает год и может иметь протяженность несколько десятков лет. Классифицировать облигации можно по различным признакам. В частности, имеет значение деление облигаций в зависимости от типа их эмитента. По этому признаку облигации подразделяются на следующие виды:

Государственные - эмитентом является государство (в России - в лице Министерства финансов).

Облигации государственных учреждений (в лице министерств и ведомств). Как правило, эти учреждения выпускают облигации и используют полученные средства для кредитования мелкого бизнеса, системы образования, строительства жилья, поддержки фермерских хозяйств. На российском рынке ценных бумаг примером облигации государственных учреждений могут служить облигации Банка России.

Муниципальные - эмитентом являются региональные и местные органы власти. Обычно инвестирование в муниципальные облигации связано с более высоким риском, чем приобретение государственных облигаций и ценных бумаг государственных учреждений. Это связано с рядом обстоятельств: во-первых, практика показывает, что эмитент (местный орган власти) иногда оказывается не в состоянии исполнить свои облигационные обещания, т. е. инвестирование в облигации местных органов власти связано с кредитным риском (риском банкротства, дефолта); во-вторых, несмотря на то, что многие облигации страхуются частными страховыми компаниями, встречались случаи, когда при банкротстве эмитента (местного органа власти) страхователь оказывалось не в состоянии покрыть его долги; в-третьих, ввиду того, что на финансовом рынке обращается значительное количество облигаций данного типа, зачастую у инвестора возникают сложности с их продажей, т. е. инвестирование вмуниципальные облигации связано с риском неликвидности.

Корпоративные - эмитентом являются юридические лица (чаще открытые акционерные общества). Правила и особенности эмиссии облигаций акционерными обществами приведены в Федеральном законе от 25 декабря 1995 г. №208-ФЗ «Об акционерных обществах». Облигации корпораций принято классифицировать по степени риска, связанного с их покупкой. Наиболее надежными считаются облигации, обеспеченные залогом. Если облигации обеспечиваются недвижимостью фирмы, то их относят к ипотечным облигациям. В качестве залога могут использоваться и финансовые средства компании.

Другую категорию представляют не обеспеченные залогом облигации. В последние годы на Западе получили распространение облигации фирм, занимающих деньги под очень рискованные проекты - в случае удачи они обеспечивают более высокие, чем по иным облигациям, проценты. Такие облигации относят к «второсортным, бросовым» (junk bonds).

В целях привлечения инвесторов компании идут на введение дополнительных выгод для покупателей облигаций. Например, многие российские эмитенты корпоративных облигаций в решении о выпуске оговаривают оферту - возможность владельца облигации вернуть эмитенту облигацию в установленный срок по цене выкупа (цене оферты). Это может быть выгодно для потенциальных покупателей облигации в случае повышения процентных ставок и снижения рыночной цены облигаций. Оферта повышает ликвидность облигаций.

Российское законодательство допускает выпуск корпорациями конвертируемых облигаций, которые могут быть конвертированы либо в акции, либо в иные облигации этой же компании. Возможность конвертации облигации позволяет фирмам вводить в условия выпуска положение о досрочном отзыве облигаций, согласно которому фирма имеет право (но не обязательство) отозвать (погасить) свои облигации до установленного срока погашения. Это право позволяет фирмам-эмитентам более гибко реагировать на колебания финансового рынка в случае снижения процентных ставок. Действительно, если по облигации «Алроса, 19» купонные выплаты составляют 16% годовых, то владелец облигации получает в виде процентных платежей 80 руб. каждые полгода (по этой облигации купонные выплаты проводятся 2 раза в год). Представим, что темп инфляции снижается, и рыночные процентные ставки падают до уровня 8 % годовых. В этом случае фирме-эмитенту невыгодно выплачивать по облигации ежегодный процент, в 2 раза превосходящий установившийся на рынке. Поэтому она досрочно выкупит облигации и выпустит новый заем уже под 8 % годовых, экономя таким образом миллионы руб. на процентных выплатах.

Иностранные - эмитентом являются правительственные учреждения и корпорации других стран. Данные облигации имеют широкое распространение на Западе, поскольку позволяют получать более высокую отдачу. Инвестирование в облигации других стран имеет еще одну притягательную особенность - изменение их цен не связано с колебанием цен отечественных финансовых средств, что позволяет добиться большей диверсификации инвестиционного портфеля.

Итак, инвестиционные возможности ценных бумаг с фиксированным доходом определяются совокупностью следующих качеств:

а) они являются долговыми ценными бумагами, и любые выплаты по ним представляют обязательства эмитента;

б) владелец таких ценных бумаг заранее знает даты и суммы предстоящих купонных выплат по ним;

в) в установленный срок происходит погашение ценных бумаг, когда эмитент выплачивает владельцу ценной бумаги ее номинал;

г) после погашения и полных расчетов с их владельцами ценные бумаги с фиксированным доходом прекращают существование и перестают приносить инвесторам доход.

К ценным бумагам с фиксированным доходом относят финансовые средства, которым присущи три свойства:

- 1. Определенная дата погашения;

- 2. Наличие фиксированной или заранее определенной схемы выплаты номинала и процентов;

- 3. И, как правило, котировка их цены указывается в процентах доходности к погашению.

Дата погашения означает день, когда заемщик должен выплатить инвестору, во-первых, занятую сумму, что составляет номинальную стоимость ценной бумаги, и, во-вторых, процент (если он предусмотрен условиями выпуска ценной бумаги).

Заранее оговоренные схемы выплат по ценным бумагам могут иметь различные формы. Например, отдельные ценные бумаги продаются по дисконтной цене, т.е. по цене ниже номинала. Выплаты по таким финансовым средствам производятся один раз в день погашения. Наглядным образцом ценной бумаги, продающейся по цене дисконта, являются Государственные краткосрочные облигации (ГКО) в России, Тгеаsurе bills (казначейские векселя) в США.

Другие ценные бумаги с фиксированным доходом могут гарантировать получение заранее оговоренных сумм или заранее обусловленных процентов через определенные промежутки времени. Например, по государственной облигации внутреннего валютного займа России номиналом 10 тыс. долл. и сроком погашения 10 лет гарантируется получение 300 долл. (3% номинала) в виде купонных выплат ежегодно. Наконец, в последние годы в мире широкое распространение получили ценные бумаги, по которым выплачиваемый процент является не фиксированным, а зависимым, связанным с доходностью иных финансовых средств. Примером подобных финансовых средств служат облигации федерального займа с переменным купоном (ОФЗ ПК) и облигации государственного сберегательного займа, купонный процент по которым "привязан" к доходности (отдаче) ГКО.

Существуют различные способы классификации ценных бумаг с фиксированным доходом, однако, в самом общем виде они делятся на три категории:

- 1) бессрочные (до востребования) и срочные депозиты;

- 2) ценные бумаги денежного рынка;

- 3) облигации.

В странах с развитыми рынками ценных бумаг наиболее распространенными бессрочными и срочными депозитами являются:

- а) чековые счета;

- б) сберегательные счета;

- в) депозитные сертификаты;

- г) сертификат денежного рынка;

- д) индексированные депозиты;

- е) евро-долларовые депозиты.

В настоящее время в России из ценных бумаг данной категории, в основном, встречаются депозитные или сберегательные сертификаты.

Депозитный или сберегательный сертификат - это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика (бенефициара) или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процента по нему.

Депозиты могут выпускаться как в разовом порядке, так и сериями, а также бывают именными или на предъявителя. Срок погашения депозитных сертификатов ограничивается одним годом, а сберегательных - тремя годами. Депозитные сертификаты могут быть выданы только организации, являющейся юридическим лицом, а сберегательные сертификаты - только физическим лицам.

Банковские сертификаты не могут служить ни расчетным ни платежным средством за товары и услуги. По сертификатам начисляется купонный процент. Именные сертификаты передаются другим лицам с помощью цессии, предъявительские - простым вручением. Чтобы выпустить сертификаты, банк должен получить разрешение у Центрального Банка России.

Во многих странах вклады инвесторов в банки по срочным и бессрочным депозитам обеспечиваются государственной страховкой (в США страхуются вклады до 100 тыс. долл. включительно). В данной связи риск, связанный с инвестированием в депозиты, невелик, вследствие этого и норма отдачи от депозитов самая низкая из всех ценных бумаг с фиксированным доходом. Кроме того, депозиты не обеспечивают должной степени ликвидности. Поэтому многие инвесторы предпочитают вкладывать деньги в ценные бумаги денежного рынка.

Ценные бумаги денежного рынка представляют собой удобный инструментарий для получения заемных средств. Обычно эти ценные бумаги имеют срок погашения от 1 до 12 месяцев и обладают более высокой ликвидностью, поскольку могут свободно продаваться и покупаться инвесторами на вторичном рынке ценных бумаг. Ценные бумаги денежного рынка позволяют заемщикам в лице государства, а на Западе в лице крупных корпораций, получать заемные средства от индивидуальных и институциональных инвесторов путем продажи последним краткосрочных ценных бумаг.

Наиболее распространенным видом ценной бумаги денежного рынка в России являются Государственные краткосрочные облигации (ГКО), аналогом которых в США служат казначейские векселя (Тгеаsure bills). Кроме того, в Америке к этим ценным бумагам относят:

- - коммерческие бумаги (соmmercial рарегs);

- - обращаемые депозитные сертификаты высокой деноминации (1агgе-dеnоmination negotiable СDs);

- - евро-долларовые депозитные сертификаты (Eurodollar Сds).

Наиболее распространенным видом ценных бумаг с фиксированным доходом являются облигации.

Облигация - это эмиссионная ценная бумага, закрепляющая право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента.

Таким образом, облигация - это такая ценная бумага, по которой эмитент (юридическое лицо, выпустившее облигацию в обращение) обязуется выплачивать инвестору (владельцу облигации) по определенной схеме периодически фиксированную сумму процента и, кроме того, в день погашения эмитент должен выплатить инвестору еще и номинальную стоимость облигации.

Существуют два основных отличия облигаций от ценных бумаг денежного рынка. Во-первых, практически все облигации продаются по номиналу с последующей выплатой процента, в то время как ценные бумаги денежного рынка обычно предлагаются по дисконтной цене. Во-вторых, срок погашения облигаций превышает год и может иметь протяженность в несколько десятков лет. Ценные же бумаги денежного рынка, как правило, являются краткосрочными финансовыми средствами со сроком погашения до одного года.

Основными эмитентами облигаций являются:

- а) государство (в России - это Министерство финансов РФ). Следует отметить, что в России государство является пока главным эмитентом облигаций;

- б) ряд государственных учреждений в лице министерств и ведомств. Как правило, эти учреждения выпускают облигации и используют полученные средства для кредитования мелкого бизнеса, системы образования, а также для строительства жилья и поддержки фермерских хозяйств;

- в) местные органы власти (подобные облигации обычно называются муниципальными). В России зарегистрированы десятки выпусков муниципальных облигаций. Обычно инвестирование в муниципальные облигации связано с более высоким риском, чем приобретение государственных облигаций и ценных бумаг государственных учреждений. Связано это с рядом обстоятельств:

во-первых, практика показывает, что эмитент (местный орган власти) иногда оказывается не в состоянии исполнить свои облигационные обещания, т.е. инвестирование в облигации местных органов власти зачастую связано с кредитным риском (риском банкротства);

во-вторых, несмотря на то, что многие облигации страхуются частными страховыми компаниями, были отмечены случаи, когда при банкротстве эмитента (местного органа власти) страхователь оказывался не в состоянии покрыть его долги;

в-третьих, ввиду того, что на финансовом рынке обращается значительное количество облигаций данного типа, зачастую у инвестора возникают сложности с их продажей, т.е. инвестирование в муниципальные облигации связано с риском неликвидности;

- г) корпорации. Так, предпринимательский сектор в странах с развитой рыночной экономикой является крупнейшим после государства эмитентом облигаций, а на российском рынке ценных бумаг облигации корпораций встречаются крайне редко;

- д) иностранные правительственные учреждения и корпорации. Облигации данных учреждений и корпораций имеют широкое распространение на Западе, поскольку позволяют получать наиболее высокую отдачу. Инвестирование в облигации других стран имеет еще одну притягательную особенность - колебание цен в этих странах не связано с колебанием цен отечественных финансовых средств, что позволяет добиться большей диверсификации инвестиционного портфеля. Облигации иных государств могут иметь различный вид, например, быть с фиксированной или плавающей ("связанной") купонной ставкой, являться конвертируемыми и т.д. Условия приобретения подобных ценных бумаг определяются законодательством.

Источник: Board of Governors of the Federal Reserve System. Division of Research and Statistics; а также Federal Reserve Bulletin, 1986, August, p.511-524. Глава 24. Выбор ценных бумаг с фиксированным доходом 281 уровень долга был 26,3 млрд дол.), при этом было изъято из обращения акций на 77 млрд дол. Причинами снижения чистой стоимости корпораций, только отчасти перекрытого накоплением нераспределенной прибыли, были поглощение компаний, выкуп компаний в кредит с переводом в частный сектор, реструктуризация и скупка собственных акций. В силу этого величина финансового рычага (то есть процента долга в структуре капитала) быстро выросла, и соответственно расширился рынок низкокачественных субординированных долговых инструментов. Высокодоходные облигационные фонды стали одним из самых популярных представителей отрасли взаимных фондов. В 1985 г. фонды корпоративных облигаций, преимущественно высокодоходных, увеличили свои чистые активы почти на 9,5 млрд дол. и составили 24 млрд дол. В 1986 г. их рост был равен 17,5 млрд дол. Среди крупных покупателей были и такие финансовые организации, как ссудосберегательные ассоциации и страховые компании. Покрытие процента Процентные платежи При оценке кредитоспособности до сих пор центральным остается традиционный показатель покрытия процентных обязательств чистой прибылью до уплаты процентов и налогов. Но критерий адекватности покрытия должен быть скорректирован для учета существенного изменения уровня процентных ставок. Рассмотрим простой пример. В 1966 г. чистая прибыль промышленной компании XYZ до уплаты процентов и налогов составляла 20 млн дол., и при этом у компании было 100 млн дол. долга по ставке 4%. Покрытие процентных расходов, то есть отношение суммы процентов к чистой прибыли, равно 5, значит, облигации можно отнести к инвестиционному классу. Спустя два десятилетия компания XYZ выросла и по-прежнему процветала. Теперь ее прибыль до уплаты процентов и налогов составляла 60 млн дол., а долг увеличился только вдвое - до 200 млн дол. Но в результате операций по рефинансированию старых выпусков облигаций и размещению новых средняя ставка выросла до 10%. Коэффициент покрытия процентных обязательств съежился до 3 (60 млн дол. дохода, деленные на 20 млн дол. процентных обязательств), а в результате компания сильно снизила свой инвестиционный статус. (Заметьте к тому же, что экономические выгоды, создаваемые финансовым рычагом, существенно уменьшились.) Статистика значения показателя покрытия процентных расходов потеряла почти всякий смысл. Более того, этот показатель никогда и не был адекватной заменой действительного показателя покрытия расходов на обслуживание долга, то есть покрытия общих расходов на выплату процентов плюс расходы на погашение основной суммы долга (если предположить, что возможность обслуживания долга определяется не 281 Часть третья. Анализ облигаций Таблица 24.2. Покрытие расходов на обслуживание долга (в млн дол.)

* Чтобы вычислить доналоговый эквивалент расходов на погашение долга, используют коэффициент: 100/(100 - Ставка налога), при этом предполагается, что в 1966 г. налог был 52%, а в 1986 г. - 46%. ликвидационной стоимостью активов, а способностью получать прибыль). Если бы задолженность компании ЛГК^в 1966 и 1986 гг. подлежала равномерному погашению в течение 10 лет, покрытие расходов на обслуживание долга можно было бы рассчитать, как в таблице 24.2. В соответствии со здравым смыслом очевидно, что когда компания увеличивается на 200% и только половина этого роста финансируется за счет долга, ее кредитоспособность, а также инвестиционное качество ее облигаций растут в результате увеличения степени надежности. Если бы в 1966 г. проценты по долгу были ближе к уровню 1986 г., тогда, естественно, сопоставление оказалось бы в пользу 1986 г. Обслуживание долга Сдвиг акцента с покрытия только процентов на покрытие всех расходов на обслуживание долга не устраняет вопроса о чувствительности коэффициентов к величине процента. На практике проблема полной сопоставимости между заемщиками и положения одного заемщика в разные периоды не имеет общего решения. Анализируя ценные бумаги с фиксированным доходом, эту проблему приходится каждый раз решать заново и определять «нормальные» расходы на обслуживание долга, чтобы минимизировать нестабильность коэффициентов покрытия. Пересчет отчетных процентных платежей по новым выпускам облигаций класса А из предположения о 10-летней скользящей средней можно счесть нормальным уровнем процента для этих целей, если оставить в Глава 24. Выбор ценных бумаг с фиксированным доходом стороне вопрос о влиянии на кредитоспособность потерь или прибыли от разовых событий или от своевременных краткосрочных заходов на рынок капитала. Сравнительно новой является проблема большого объема облигаций с переменной ставкой. Та же проблема часто возникает со срочными банковскими ссудами. Поскольку никто на свете не в состоянии предсказать уровень процента на 10 или более лет вперед, аналитику остается принять на этот счет какую-либо правдоподобную гипотезу и приступать к количественным проверкам. Если облигации могут быть отнесены к инвестиционному классу только при самых низких значениях процента, их следует отвергнуть. И такое решение тем разумнее, что покупатель облигаций и так идет на риск возможного в будущем повышения рыночного процента. Чтобы оценить динамику изменения кредитоспособности компании за ряд лет, можно использовать простой коэффициент - отношение суммы долга к чистой посленалоговой прибыли, то есть показатель того, сколько лет нужно компании, чтобы погасить долги. Поскольку при этом мы игнорируем расходы на выплату процентов (хотя они и вычитаются из чистой прибыли, пригодной для распределения среди акционеров), изменение процентных ставок оказывает незначительное влияние на величину этого показателя. Обший критерий кредитоспособности Компания получает открытый доступ к рынкам капитала по разумным ставкам процента, если она способна в срок погашать все деловые обязательства, поддерживая при этом определенный запас прочности, который гарантирует платежеспособность даже в случае неблагоприятных обстоятельств. Дело аналитика ценных бумаг определить, насколько адекватен запас надежности относительно наличных деловых рисков. Понятно, что для оценки стабильности и прибыльности аналитик должен анализировать компанию в ее целостности. Активы как источник платежных средств Способность компании погасить долги за счет ликвидации активов - это полезный показатель, но только в том случае, если стоимость активов в значительной мере независима от стоимости бизнеса в целом. От зависимой финансовой компании вроде General Motors Acceptance Corporation не ждут, что она сможет погасить свои долги за счет прибыли. В удачные годы, каким был 1985 г., чистая прибыль составила только 1,4% совокупного долга. Запас прочности образует не способность получать прибыль, а превышение суммы собираемой дебиторской задолженности над суммой долга. Ниже приводится расчет показателей покрытия 282 Часть третья. Анализ облигаций долга (в млрд дол.). Игнорируются все активы, кроме дебиторской задолженности. Кредиторская задолженность перед материнской компанией учтена в составе второстепенного (субординированного) долга.

Кроме того, активы являются источником погашения долга в следующих случаях: плата за добычу природных ресурсов; дебиторская задолженность при сбыте произведенной продукции в рассрочку; транспортное оборудование - подвижной состав на железных дорогах, самолеты и нефтяные танкеры; нефтепроводы, работающие по контракту «бери или плати», то есть предусматривающие неустойку за отказ от покупки; аренда оборудования - коммуникационного и производственного, вычислительной техники; закладные под недвижимость. Для аналитика значимыми факторами являются качество обеспечения и кредитоспособность пользователя. Суждение аналитика о кредитоспособности эмитента облигаций опирается на условия соглашения о погашении долга. При кредитовании закупок самолетов авиакомпанией, к примеру, нет нужды подстраховывать возврат кредита с помощью соглашений об аренде, об условной продаже или о залоге движимого имущества, если, конечно, соглашение о кредите лишает заемщика права закладывать самолеты. Современное оборудование, если оно в хорошем состоянии, достаточно ликвидно и является хорошим обеспечением ссуд для авиалиний, для которых характерна слабость кредитных позиций. Глава 24. Выбор ценных бумаг с фиксированным доходом 283 Когда существует избыток мощностей нефтеналивных танкеров, залоговая стоимость танкера может упасть крайне низко, но если его без команды зафрахтует крупная международная нефтяная компания, танкер станет первоклассным обеспечением кредита. Это типичный пример того, как кредитоспособность зависит от способности пользователя актива обслуживать долг. Промышленные облигации, обеспеченные доходами, стали сегодня важным инструментом рынка капитала. Репутация малоизвестного муниципалитета или графства есть нечто нематериальное. Внимания аналитика требует только тот, кто его кредитует, как правило, - это крупная компания. Обеспечение кредита собственностью, которая принадлежит заемщику и используется в его бизнесе, почти никак не повышает ценность большинства долговых инструментов. Используемое специализированное имущество ценно только своим вкладом в получение прибыли. Реальным источником кредитоспособности является прибыльная деятельность. Право на заложенные активы утратило ценность и в результате изменения процедуры банкротства: сегодня господствует стремление провести реорганизацию, чтобы сохранить бизнес, вместо того, чтобы ликвидировать банкрота и заплатить долги в соответствии со старшинством претензий. По закону о банкротстве передача кредиторам заложенного имущества может задерживаться на довольно длительные сроки, и это уменьшает потенциальную ценность залога. Поэтому инвестор, покупающий облигации, прежде всего должен заботиться о том, чтобы не попасть в скверную ситуацию, а не о поиске защиты на случай возникновения такой ситуации. Так что если младшие облигации компании недостаточно надежны, вряд ли стоит вкладывать деньги в старшие облигации. Можно сказать иначе: если компания кредитоспособна, следует покупать более доходные облигации, а это, чаще всего, как раз младшие или второстепенные обязательства. Ограничить инвестирование только первостепенными облигациями - это то же, что заявить об отсутствии доверия к оценкам кредитоспособности. Нужно сделать оговорку по поводу второстепенных облигаций: если за первостепенные облигации нужно заплатить только отказом от небольшой дополнительной доходности, может, и стоит заплатить за скромную защиту от непредвиденных событий. Если инвестора заботит ликвидность облигаций, то опять-таки стоит предпочесть старшие облигации в расчете на то, что их цены менее изменчивы. Способность получать прибыль как источник платежей Для большинства корпоративных облигаций источником платежей является прибыль компании. Электростанция, обслуживающая расширяющуюся территорию, может досрочно погасить выпуск облигаций, эмитировав другой выпуск, но рефинансирование возможно для нее 284 Часть третья. Анализ облигаций только в силу того, что рынок знает об ее способности получать прибыль. От капиталоемких промышленных компаний ждут, что они погасят облигационные займы, хотя при этом сумма размещенного ими на рынке долга может возрастать по мере роста предприятия. Рассмотрим статистику невыполнения обязательств по облигационным займам (см. табл. 24.3). Легко заметить, что случаи непогашения долга делаются более частыми в периоды спада или депрессии. Пожалуй, лучше было бы взять показатель непогашения облигаций для низкокачественных выпусков, но такое случается и с выпусками инвестиционного класса (см. табл. 24.4). Распределение случаев непогашения облигаций по отраслям (см. табл. 24.5) показывает, что динамичность и прибыльность отрасли не гарантируют успеха. Можно предположить, что на инвесторов могут действовать представления о престиже отрасли, лишая их обычной осто- Таблица 24.3. Невыполнение обязательств по погашению корпоративных облигаций

Источник: Altman E.I. and Nammacher S.A. Investing in Junk Bonds. New York: John Wiley & Sons, 1987, p. 107. Таблица 24.4. Рейтинг непогашенных выпусков облигаций (в %)

Источник: Altman E.I. and Nammacher S.A. Investing in Junk Bonds. New York: John Wiley & Sons, 1987, p. 131. Глава 24. Выбор ценных бумаг с фиксированным доходом 284 Таблица 24.5. Отказ от погашения корпоративных облигаций по отраслям, 1970-1985 гг.

Источник: Altman E.I. and Nammacher S.A. Investing in Junk Bonds. New York: John Wiley & Sons, 1987, p.133. рожности и провоцируя на принятие специфических рисков, которые они во всех других случаях сочли бы недопустимыми. Примером является история с компанией Viatron Computer Systems. Компания предложила, но не смогла поставить дешевую и эффективную систему наподобие той, что потом оказалась очень эффективной. Компания Viatron, однако, пребывала в состоянии банкротства в тот год, когда она предложила рынку свои конвертируемые не обеспеченные залогом облигации. Давным-давно были определены три критерия кредитоспособности: наличие залога (активы как источник погашения долга), прибыльность и характер. Третий критерий слишком часто считают данным и оценивают неадекватно. Нет нужды искать сведения о скандалах с Ivar Kreuger и International Match Corporation, чтобы найти примеры нечестности в делах. Компании Equity Funding, Flight Transportation, Itel, Saxon, U.S. Financial, Westgate отвечают за 6% потерь держателей облигаций (см. табл. 24.5), а убытки инвесторов были еще значительнее. Уровень прибыльности, оправдывающий вложения в облигации, зависит как от деловых позиций (положение в отрасли, отношения с потребителями, создание новой продукции, качество маркетинга и управления и пр.), так и от финансовых позиций (ликвидность, достаточность капитала, ценообразование, контроль издержек, планирование прибыли и пр.). Важно учитывать и состояние отрасли. Даже этот крат- 285 Часть третья. Анализ облигаций кий перечень говорит о том, что многое зависит от самой компании. Тем не менее остается вопрос: можно ли вообще измерить надежность способности компании получать прибыль? Стоит обратиться к работам, посвященным предсказанию банкротств, поскольку в этих работах сделаны попытки найти те финансовые показатели, которые могут предостерегать о возможности краха корпорации. В центральной работе Бивера и Альтмана1 есть масса свидетельств того, что та или иная комбинация финансовых коэффициентов может заблаговременно выявлять вероятных банкротов. Z-оценка Альтмана получила развитие в модели ZETA, которой торгует Роберт Халдеман под именем «ZETA-оценка кредитного риска»2. Для получения конечной оценки используют 7 финансовых коэффициентов: 1) кумулятивная прибыльность - отношение суммы нераспределенной прибыли к совокупным активам; 2) стабильность прибыли - показатель стандартного отклонения величины прибыли до выплаты процентов и доходов за 10 лет от трендо-вой линии, отнесенный к совокупным активам; 3) капитализация - среднегодовое за пятилетний период значение рыночной стоимости обыкновенных акций, вычисляемое как отношение полной капитализации первостепенных обязательств, учитываемых по номинальной стоимости или по ликвидационной стоимости, и обыкновенных акций по рыночной цене; 4) размер - сумма материальных активов; 5) ликвидность - отношение текущих активов к текущим пассивам; 6) обслуживание долга - коэффициент покрытия процентных выплат; 7) общая прибыльность - отношение прибыли до уплаты процентов и налогов к совокупным активам. В феврале 1987 г. средние оценки ZETA следующим образом соотносились с кредитным рейтингом компаний:

1 Beaver W. Financial Ratios as Predictors of Failures//Journal of Accounting Research, 1967. January; Altman E.I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy//Journal of Finance, 1968, September. Детальный обзор вопроса см.: Altman E.I. Corporate Financial Distress. New York: Wiley, 1983. 2 Zeta Services, Inc. 5. Marineview Plaza, Hoboken, New Jersey. Оценки по модели ZETA регулярно рассчитываются для более чем 4800 компаний. Глава 24. Выбор ценных бумаг с фиксированным доходом 286 Результатом этого анализа и выявления возможных кандидатов на банкротство оказываются показатели, помогающие аналитику определять компании, которые, по мнению инвесторов, являются кандидатами на рост или понижение кредитного рейтинга. Если значение ZETA-оценки падает ниже 2,9, значит, рейтинг компании обречен стать ниже ВВВ, то есть выпадает из группы бумаг инвестиционного класса3. Роль отчетных показателей Судить о защищенности и надежности займов можно только по данным об эффективности компании. Чтобы определить степень обеспеченности долга, аналитик стремится измерить показатели качества, которые уже продемонстрировали свою надежность и, тем самым, дают надежду на будущее. Исследование возможностей благоприятного изменения дел в будущем - это занятие для покупателей мусорных облигаций и сомнительных акций. В отдельных случаях, когда речь идет о солидных и надежных заемщиках, аналитику достаточно изучить отчетные данные о прибыльности и ликвидности, чтобы установить защищенность займов при неблагоприятном развитии экономической ситуации. Но в обычном случае единственно надежными источниками анализа являются откорректированные отчеты о прибылях и убытках и балансовые отчеты. О необходимых корректировках мы уже рассказали в части 2 этой книги. Отчетность, особенно очищенная от приукрашивания, является также лучшим источником для понимания перспектив развития. Для исследования перспектив лучше всего брать новейшие данные о чувствительности к макроэкономическим и отраслевым факторам. Аналитик может многое понять благодаря пристальному наблюдению за тем, как компания реагирует на превратности товарных рынков. Покрытие долга: стабильность и изменчивость Покупатель облигаций обычно принимает неизбежность процентного риска, особенно в случае долгосрочных облигаций, но не намерен принимать кредитный риск, да еще и без соответствующей компенсации. Предпочтительнее иметь небольшой, но стабильный показатель покрытия долга, чем в среднем более высокий, но очень изменчивый. Критерии оценки способности компании выплатить долг должны в первую очередь учитывать отраслевые характеристики (и во вторую - характеристики компании). Если в силу самой природы бизнеса компания получает стабильный приток денег, приемлема очень небольшая степень покрытия долга. Именно в силу стабильности доходов производители электроэнергии демонстрируют множество примеров высокока- 3 Рассмотрение рейтингов см.: Hawkins D.F., Brown В.А., and Campbell WJ. Rating Industrial Bonds. Morristown, New Jersey: Financial Executives Research Foundation, 1983. 286 Часть третья. Анализ облигаций чественных выпусков облигаций. Впрочем, даже в этой области развитие атомных электростанций сильно переменило сложившиеся показатели роста и стабильности. Жизнь постоянно напоминает нам, что нельзя уж слишком полагаться на традиционные правила и соотношения. Перестройки Если компания решительно меняет структуру бизнеса или финансирования, аналитику приходится перерабатывать и пересматривать важнейшие статистические показатели. Если при этом есть возможность выделить какой-то отраслевой сектор, часть данных за прошлые периоды можно использовать без радикальной переработки. В других случаях при конструировании будущих финансовых отчетов аналитику приходится опираться на свое воображение и здравый смысл. Если перестройка затрагивает в основном финансирование компании, задача аналитика сравнительно проста. В случае выкупа компаний в кредит, например, у руководства отсутствует возможность занимать средства, и направление развития бизнеса в известной степени предопределено. Неизбежно ограничение капиталовложений, и потребуется какое-то время на погашение кредита, взятого на выкуп акций. Когда в структуре капитала происходит сравнительно небольшое вытеснение долга собственными средствами, такого рода последствия обычно не возникают. Определение кредитоспособности Руководителям корпоративных финансов, кредиторам и инвесторам полезно использовать широкое определение кредитоспособности. Когда речь идет не о кратковременных спекуляциях, а об инвестициях в акции и облигации, инвестор должен оценить следующие три фактора: 1) способность компании при неблагоприятном положении в отрасли или в экономике в целом продолжать деятельность, не допуская больших потерь или сокращения производства; 2) способность компании в течение достаточно длительного времени отвечать по текущим обязательствам и обслуживать долговые обязательства даже при возникновении неблагоприятной ситуации; 3) способность компании получить доступ к новым источникам финансирования, чтобы обновить или расширить критически важные для нее направления бизнеса даже при возникновении неблагоприятной ситуации. Поскольку достоверная оценка таких факторов в принципе невозможна, при прогнозировании величины и стабильности будущих доходов важна оценка степени обеспеченности кредитов.