По законодательству все граждане и юрлица должны выплачивать транспортный налог. Затягивание сроков выплаты этого налога повлечет за собой начисление штрафов.

КБК по транспортному налогу в 2019 году не отличается от КБК 2018 года. При уплачивании этого налога обычным гражданам и юрлицам следует указывать разный код бюджетной классификации.

Все люди, у которых есть в собственности автотранспорт, должны выплачивать налог. В отличие от фирм, которые сами его рассчитывают, гражданам присылают уведомление из службы налогообложения. Если уведомления не было, физическому лицу стоит самому сообщить налоговым органам о том, что у него имеется транспорт, который необходимо облагать налогом.

Согласно закону, гражданам, имеющим во владении автомобиль, нужно производить своевременную выплату налога до первого декабря грядущего года.

КБК для юридических лиц

Коммерческие компании должны платить налог на весь имеющийся транспорт. Исчисления они обязаны делать самостоятельно. Оплата перечисляется раз в квартал или же сразу за весь год. Подавать отчет в фискальные органы следует до 01.02. того года, который идет после отчетного

КБК транспортный налог в 2019 году для юридических лиц и для организаций следующий:

КБК пени по транспортному налогу

В ситуации несвоевременной выплаты транспортного налога придется уплатить пени за просрочку. Какие пениназначаются физлицам и юрлицам?

- Для физлиц КБК пени: 182 1 06 04012 02 2100 110.

- Для юрлиц КБК пени: 182 1 06 04011 02 2100 110.

Расчет пени поможет выполнить специальный калькулятор.

В бланке платежки, которая предназначена для выплаты налога на ТС, имеются специальные реквизиты. По закону налогоплательщик может избежать пени только в 2 случаях:

- Если имеется решение суда о временной приостановке операций на счетах;

- Если инспекция арестовала имущество.

- сумма налогового долга * число просроченных дней * 1/300 ставки рефинансирования ЦБРФ.

Последний показатель в 2017 году был равен 9%. Проще для расчета использовать созданный для этой цели калькулятор.

Выплачивать пени за транспортный налог плательщик может сам. Но если этого не случается, то налоговые органы проводят принудительное взыскание с плательщика.

С 01.10.2017 с 31 дня просрочки организациям начали начислять по 1/150 ставки рефинансирования.

Пени за неуплату транспортного налога — это не единственное наказание. Также безответственному налогоплательщику будет начислен штраф за невыполнение норм закона. Размер штрафа будет зависеть от формы нарушения налогоплательщика. Если установленная сумма не была выплачена из злого умысла, то налогоплательщику придется заплатить 40% от имеющегося долга. Если же выплата не была сделана по неосторожности, придется заплатить всего 20%.

Пени и штрафы для физлиц

Для всех физлиц налог на ТС приходит наряду с уведомлением. Документ может быть передан в бумажном виде или в электронном.

Если меньше чем за месяц владельцу ТС не поступило уведомление на его выплату, то следует получить его самостоятельно. За просроченную задолженность будет сразу же начислен штраф. И чем больше времени прошло с даты, в которую требовалось уплатить, тем больше будет величина штрафа.

Исковая давность налога составляет 36 месяцев. Так что в этот временной промежуток налоговая служба не предъявит физлицу никаких требований, то можно будет забыть о невыплаченном платеже.

| Пени | Проценты | Штрафы | |

| КБК | 182 1 06 04012 02 2100 110 | 182 1 06 04012 02 2200 110 | 182 1 06 04012 02 3000 110 |

Пени и штрафы для юрлиц

Транспортный налог 2018 и 2019 года для ТС, принадлежащих юрлицам, имеет определенную специфику. Для организаций предусматриваются авансовые выплаты такого платежа. Так что пени по транспортному налогу юридических лиц будут исчисляться на авансы.

Сроки начисления авансов определяются законом РФ. Одинаковых для всех правил здесь не существует. В любом регионе они свои.

Есть некоторые исключения, по которым организации, расположенные в конкретных регионах, освобождены от перечисления платежа. На портале налоговой службы имеется сервис, в котором можно посмотреть:

- Даты уплаты налога на ТС для юрлиц;

- Налоговые льготы.

За затягивание сроков внесения аванса организации придется выплатить неустойки. Но определить недоимку инспекторы смогут лишь при помощи декларации. Лишь при ее подаче юрлицам можно увидеть базу, а также все расчеты, которые вытекают из нее. Рассчитать пени для юрлиц можно будет также, как и для обычных граждан. И поможет это сделать специальный калькулятор.

Штрафы по авансам не предусматриваются. Однако в случае невыплаты налога за год штрафы назначаются в полноценном объеме.

Срок, в который следует уплатить аванс, может быть различным. Он зависит от конкретного региона. Все сроки платежей по налогам на транспорт привязываются к отчетному периоду. Т.е. вноситься аванс должен по итогам любого квартала.

| Пени | Проценты | Штрафы | |

| КБК | 182 1 06 04011 02 2100 110 | 182 1 06 04011 02 2200 110 | 182 1 06 04011 02 3000 110 |

Так, допустим, в Дагестане авансовый платеж должен быть выполнен не позднее заключительного числа месяца, который идет сразу за минувшим кварталом.

До того, как выполнить расчет аванса, следует учесть дополнительные показатели, которые могут оказать влияние на конечную сумму:

- Сколько времени прошло с даты выпуска авто;

- Сколько месяцев авто находится во владении;

- Доля в праве на транспорт;

- Коэффициент владения;

- Повышающий коэффициент;

- Налоговые льготы;

- Налоговый вычет за выплату по системе «Платон».

Для того, чтобы осуществить уплату, необходимо будет заполнить платежное поручение. Произвести расчет суммы налога безошибочно поможет специальный калькулятор.

Платить необходимо за каждое ТС, которое оформлено на коммерческую компанию.

Как указывать КБК?

Коды бюджетной классификации могут со временем меняться. Так что желательно периодически проводить проверку их утвержденных значений. Если говорить конкретнее, то КБК представляет собой код из 20 знаков. Он должен быть прописан в 104 строке платежного поручения. Есть прописанные правила написания кодов.

Первые цифры кода имеют значение 182. Это указывает на то, что ведущим администратором доходов бюджета являются налоговики.

Чтобы правильно произвести платеж, обратите внимание на разряды 14-17 КБК в платежке. Это даст возможность действующей системе понять платеж правильно. Учитывая информацию об этих сочетаниях. Так вы сможете проверить все вносимые платежи и верность их расчета.

При оплате налоговых платежей одним из обязательных реквизитов является КБК. Данный код представляет собой комбинацию из 20 цифр, которые для большинства граждан просто непонятны.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Детально о том, для чего нужно вписывать код, как он формируется и откуда берется будет рассказано в сегодняшней статье.

Что это такое

КБК – это код бюджетной классификации, который указывается в платежном поручении при оплате налогов за календарный год. От правильного указания кода будет зависеть правильность оплаты налогов, а также будет ли зачтена уплата.

За счет КБК распределение средств по оплате налогов достаточно упростилось. С помощью простой комбинации цифр можно оплатить налоги через интернет или в терминале.

КБК существует не только на транспортный, а на все налоги, которые начисляются как на физические, так и на юридические лица согласно НК РФ. У каждого налога существует свой код.

Узнать необходимый код можно в справочнике КБК. Именно в данном документе можно узнать комбинацию за определенный платеж.

Однако при обращении к справочнику необходимо проверять его год выпуска, ведь в законодательстве постоянно происходят изменения.

Оплата транспортного налога проводится на основании ставок, которые установлены законодательством каждого региона. Оплачивать налог необходимо всем, у кого есть зарегистрированные автомобили ().

КБК для физических лиц указывается в извещении, которое приходит на имя гражданина в извещении об оплате налога. Для юридических же лиц извещение не приходит, проводить расчеты и указывать КБК нужно самостоятельно.

Оплаченные в бюджет налоги направлены на усовершенствование транспортной инфраструктуры, т.е. налогоплательщики за счет собственных платежей финансируют ремонт дорог.

Средства, которые начисляются по бюджетным кодам предоставляют сотрудникам ФНС РФ четкую картину по оплаченным налогам физических и юридических лиц.

Это позволяет правительству отслеживать сбор платежей и в дальнейшем формировать смету по расходной части средств. Система КБК построена так, что ее легко соотносить со структурой бюджета государства.

Когда используется

КБК указывается при оплате налогов в платежном поручении. Следовательно, от того, правильно ли будет указан код будет зависеть перечисление средств на счет ФНС РФ.

Сам термин «код бюджетной классификации» был введен в 1998 коду .

За счет КБК можно достаточно легко сопоставить различного рода показатели, по которым определяются расходы, доходы, а также источники финансирования дефицита бюджета.Коды бюджетной классификации основаны на принципах единства. Все коды должны состоять из 20 чисел, в которых каждая группа имеет свое предназначение.

Что означает структура кода

Структура кода состоит из 20 чисел, которые в свою очередь делятся на 4 части.

В каждой части свое предназначение:

- вид дохода;

- администратор;

- подгруппы;

- статья;

- элемент;

- программа;

- экономическая классификация.

В части «администратор» присутствует три цифры, которые определяют предназначение зачисления денежной суммы, которая поступит в бюджет.

Если говорить о транспортном налоге, то администратором будет выступать налоговая служба РФ. Группа цифр в данном случае равна 182.

Ко второй группе кода относится «вид доходов», сюда включены цифры с 4 по 13. Данная комбинация цифр делится на так называемые подгруппы: группа (1 цифра), подгруппа (2 цифры), статья, подстатья, элемент.

Группа – код, который в каждой категории индивидуален, в частности в транспортном налоге это единица.

Подгруппа обозначает тип налога, в данном случае это транспортный налог и имеет обозначение – 06.

Статья и подстатья рассчитываются на основании платежных документов, которые утверждаются на законодательном уровне.

Элемент обозначает, в какой именно бюджет будут поступать деньги от налогоплательщика. В транспортном налоге – 02.

Средства от оплаты налога на транспорт будут поступать в региональный бюджет, на территории которого был зарегистрирован автомобиль.

Третья группа комбинаций состоит из 4 цифр. В данном случае цифры могут быть разными.

Первая цифра из этих четырех может изменяться, ведь она будет зависеть от типа выплат:

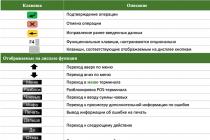

С 2018 года с целью ведения раздельных учетов оплаты пени и процентов по транспортному налогу, а также платежей используются дополнительные коды -14-17 разряд КБК:

К четвертой группе относятся «экономические классификации», в которые входят последние три цифры. В данном случае значение будет 110 и именоваться «налоговые доходы».

Все перечисленные группы идут друг за другом в описанном порядке и вместе образуют КБК по транспортному налогу.

Код указывается в платежном поручении в графе «назначение платежа», указание кода значительно ускоряет процесс для сотрудников, в результате чего по стандартному коду становится ясно, куда должны перечисляться деньги.

С января 2018 года в платежном поручении при оплате налогов нужно указывать новые КБК, утвержденные .

Какой КБК для физических лиц по транспортному налогу

Для физических лиц в 2018 году установлены следующие коды по уплате транспортного налога:

Вышеуказанные комбинации цифр необходимо указывать в платежном поручении при оплате платежа. Как видите, разница состоит только в одной цифре в третье части, именно она предоставляет возможность различить назначение платежки.

Для юридических лиц

Что касается бюджетной классификации для юридических лиц, то в отличие от физических лиц, которые получают уведомление, они должны самостоятельно вписывать все платежные данные.

Для того, чтобы правильно сформировать все данные в платежном поручении нужно обратиться в налоговую службу или изучить справочник с кодами бюджетной классификации, ведь коды могут меняться каждый год.

Если же своевременно не оплатить транспортный налог, придется заплатить пеню или штраф. Если за юридической организацией зарегистрировано транспортное средство, она должна оплатить транспортный налог в установленный законодательством срок.

Так, налоги за 2018 год подлежат оплате в ноябре 2018 года. Бухгалтер организации должен прослеживать нововведения ФНС РФ.

Так, приказом Министерства Финансов РФ от 16.12.2014 №150 значения 14-17 разрядов были изменены.

При оплате пени необходимо указывать:2100 и по процентам – 2200. Что касается оплаты налогов и штрафов, то эти значения остались прежними.

Основной причиной, по которой платежи относятся к неопределенным – это неправильное написание КБК, а также неправильное указание подвида доходов при оплате пени или процентов.

Неправильное указание реквизитов – также причина неправильного поступления средств. Узнать правильные реквизиты можно в налоговой инспекции, а также на сайте ФНС РФ.

Чтобы заполнить правильно платежные документы можно обратиться за помощью к онлайн сервису на сайте ФНМ РФ в разделе «заполнить платежное поручение» или «заплатить налоги».

Ошибки можно поделить на две группы:

- уплата денежных средств в бюджет;

- оплата не привела к поступлению денежных средств в бюджет.

Если говорить о первой ошибке, то при несвоевременном ее исправлении могут наступить недоимки и ФНС РФ может возложить на налогоплательщика ответственность в виде штрафа или пени за несвоевременную оплату налога.

Исправить это можно только перечислив необходимую сумму при исправленном платежном поручении.

Онлайн можно на сайте ФНС РФ, а также используя банковские приложения, оплатив налог картой или электронными деньгами.

Что касается второй ошибки, то когда платеж все же поступит, практика показывает, что налогоплательщик все равно будет платить штраф.

В указано, что уточнение назначения платежа относится к правам, а не обязанностям налогоплательщика. Это значит, что при ошибке написания КБК необходимо повторно оплатить налог, а наложение штрафа можно обжаловать в судебном порядке.

С помощью кодов бюджетной классификации можно заметно упросить оплату налогов в бюджет государства. Главное, это правильно внести все необходимые данные и сам код, а также выяснить, не изменился ли он, перед оплатой налога.

Транспортный налог уплачивают лица, на которых зарегистрированы автомобили, водные и воздушные суда и прочие транспортные средства. Подача декларации и уплата средств в бюджет производятся по месту нахождения транспорта. Порядок внесения платежей, налоговые ставки, а также льготы для автовладельцев устанавливают власти субъектов РФ. Сумма зависит от характеристик транспорта. Например, в случае автомобиля — от мощности его двигателя.

Физлица уплачивают сумму, рассчитанную ФНС. Для этого налоговая использует сведения из регистрирующих органов. Компании обязаны вычислить величину платежа самостоятельно. Для перечисления средств владельцы транспорта заполняют платежное поручение. В том числе, в бланке указывают соответствующий КБК по транспортному налогу для юридических лиц или для физических лиц.

Для чего нужен КБК

Специальный код позволяет однозначно идентифицировать вид поступивших доходов в бюджет. Это нужно для их группировки и учета. Перечень всех кодов есть на сайте ФНС .

Код указывайте в платежном поручении в поле 104 раздела «Получатель»: сюда впишите соответствующий номер из 20 цифр. Саму платежку можно найти в Положении Банка России № 383-П (Приложение 3).

Структура кода

Условно код делится на три части. Первые три цифры означают получателя денежных средств. Для налоговой службы код получателя — 182. В цифрах разрядов 4-13 зашифрован вид дохода, 14-20 — конкретный подвид. Уровень бюджета, куда вносится платеж, указан в разрядах 12 и 13 кода. Для субъекта РФ принято значение 02. Цифры с 14 по 17 показывают, какого вида платеж будет совершен. В случае ФНС варианта четыре: сам налоговый платеж, пеня, проценты или штрафы. В конце кода будет указано значение 110 (группа «Налоговые доходы»).

Транспортный налог 2019 — КБК

Важно указывать актуальный на текущую дату номер. По сравнению с 2018 годом цифры кода не изменились. В рамках КБК транспортный налог относится к группе «Налоги на имущество». Коды бюджетной классификации по транспортному налогу имеют следующие значения:

Для юридических лиц:

- налоговый платеж и недоимка/перерасчет: 182 1 06 04011 02 1000 110;

- пени по платежу: 182 1 06 04011 02 2100 110;

- проценты: 182 1 06 04011 02 2200 110;

- штрафы: 182 1 06 04011 02 3000 110.

Для физлиц:

- налоговый платеж и недоимка/перерасчет: 182 1 06 04012 02 1000 110;

- пени: 182 1 06 04012 02 2100 110;

- проценты: 182 1 06 04012 02 2200 110;

- штраф: 182 1 06 04012 02 3000 110.

Нужный код можно узнать также в сервисе ФНС для заполнения платежных документов. Перейдите по ссылке, выберите налогоплательщика и тип документа. Далее сервис предложит выбрать вид платежа. В соответствующей графе нажмите на категорию «Налоги на имущество». В поле «Наименование платежа» выберите «Транспортный налог». В «Типе платежа» также кликните на нужный вариант. В поле с кодом автоматически появится необходимый вам номер.

Почему важно точно знать и верно писать код бюджетной классификации

Если в цифрах кода есть ошибка, платеж не зачислится по назначению, наступит просрочка и последующие пени. Если вы обнаружили ошибку сами, направьте в инспекцию заявление об уточнении КБК. Приложите документы, в которых подтверждается совершенный платеж. Ошибку могут заметить и сотрудники налоговой. Тогда они проинформируют об этом плательщика. В этом случае тоже придется подать соответствующее заявление. У инспекции будет десять рабочих дней на принятие решения об уточнении назначения платежа или об отказе. Затем она уведомит об этом компанию или физлицо в течение пяти рабочих дней.

Платите налоги с помощью облачного сервиса для малого бизнеса : система напомнит о дате платежа и сформирует платежку. А еще в сервисе — простой учет, зарплата, отчетность через интернет, электронный документооборот, консультации экспертов. Первый месяц работы в Контур.Бухгалтерии — бесплатно.

Специальная цифровая кодировка вводится в систему финансовых операций между юридическими лицами в целях упорядочения и унификации мероприятий по контролю и учету за доходами и расходами бюджетов всех уровней.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Таким вариантом упорядочения банковских процедур и бюджетов является стандартный код бюджетной классификации (КБК).

При оплате одного из самых распространенных видов государственных сборов с населения и организаций – транспортного налога – указание КБК в качестве реквизита при безналичном переводе денежных средств является обязательным.

Вопросы о том, что представляет собой КБК по транспортному налогу и как он формируется, рассматриваются в данной статье.

Что это такое

Код бюджетной классификации вводится в практику Бюджетным кодексом РФ, утвержденным от 31.07.1998 г., в целях регулирования правовых механизмов налогообложения, формирования бюджетов и финансовых отношений.

КБК вводится в стандартном виде и содержит определенный набор знаков из 20 арабских цифр (от 0 до 10). Эта группа цифр позволяет идентифицировать назначение денежных средств расходной и доходной части бюджета.

Согласно законодательству, данный термин определяется как разбиение на группы бюджетного дефицита государственной бюджетной системы.

КБК для уплаты налогов и страховых взносов используется, если одной из сторон финансовых отношений является государство или его органы.

Бюджетная кодировка применяется в следующих случаях:

- при составлении бюджетов всех уровней (классификация расходов, доходов, источников финансирования);

- в процессе исполнения бюджета, в котором осуществляется действия по мобилизации и использованию бюджетных ресурсов;

- при подготовке бухгалтерской отчетности.

Налоговым кодексом РФ () предусмотрен специальный налог с владельцев транспортных средств (ТС), который взимается государственными налоговыми органами в обязательном порядке на территории РФ.

Транспортный налог представляет собой государственный сбор в бюджет регионов РФ и в соответствии с нормами законодательства относится к категории региональных налогов.

На федеральном уровне регулируются только базовые тарифы по каждой категории транспортных средств и предельные границы налога, за рамки которых субъекты РФ выходить не могут.

По установленному законодательством нормативу сумма транспортного налога в регионах не может превышать базовый тариф более чем в 10 раз.

Налоговый сбор с юридических лиц (организаций, ИП) включает в себя несколько компонентов:

- сумму платежа, исчисленную на основе ставки по налогу с учетом категории ТС;

- перерасчет суммы транспортного налога;

- недоимку и задолженность по платежу, включая отмененный платеж.

Внимание! Уплата транспортного налога осуществляется на основании платежного поручения, в котором указывается код бюджетной классификации за календарный год.

От корректного указания реквизитов платежа (КБК) зависит своевременность оплаты транспортного налога, а, следовательно, зачет платежа и отсутствие пени и недоимки за просрочку.

КБК упрощает уплату транспортного налога, ее можно проводить при помощи банковского терминала или в онлайн режиме на сайте государственных услуг.

В каких случаях используется

Платежи за владение транспортными средствами уплачивать в государственную казну обязаны физические лица и организации. Чтобы уплатить налог, необходимо его правильно рассчитать.

В основу расчета берется утвержденная налоговая ставка по каждой категории ТС (с учет его мощности, валовой вместимости, реактивной тяги двигателя). Ставка утверждается законами субъектов федерации.

Согласно транспортный налог обязаны уплачивать все собственники ТС, которые зарегистрированы на территории РФ. Уплата производится по реквизитам налогового органа с указанием соответствующего КБК.

Физические лица получают специальное уведомление на имя собственника ТС от территориального органа федеральной налоговой инспекции, в котором указывается КБК по транспортному налогу.

Юридические лица не информируются налоговой службой, им не направляется соответствующее извещение. Организации всех форм собственности производят все расчеты по транспортному налогу и указывают КБК самостоятельно.

Сведения о налоговых ставках в регионах можно получить на сайтах территориальных органов ФНС, в справочниках.

Однако необходимо проверять актуальность информации, так как законодатель часто вносит коррективы и изменения в законодательные акты.

КБК для организаций в целом соответствует структуре федерального бюджета и позволяет сотрудникам налоговых служб получать четкую картину по уплаченным налогам и сборам.

Денежные средства, полученные от уплаты транспортного налога, направляются на совершенствование транспортной инфраструктуры, строительство и ремонт дорог.

Обозначение структуры кода

Код состоит из 20 цифр, которые расположены в определенной последовательности: разбиты на 4 части по 5 знаков.

Данная структура позволяет программными методами учитывать целевое назначение зачисленных денежных средств, производить расчеты по доходной и расходной частям бюджета.

Структура КБК включает следующие элементы с подвидами:

- Администратор (указывается код административных поступлений).

- Вид дохода (группа, подгруппа, элемент, подстатья, статья).

- Программа (подпрограмма).

- Экономическая классификация деятельности (ЭКД).

В первой части кода «Администратор» фиксируются платежи, поступления. Цифры этой части КБК позволяют определить конкретные зачисления денежных сумм в бюджет.

В КБК по транспортному налогу первая часть административно представлена государственным органом – Налоговой службой РФ (группа цифр 182).

Вторая часть «Вид дохода» включает цифры в диапазоне от 4 до 13. Комбинация включает, в свою очередь, пять подгрупп.

Например, подгруппа «элемент» содержит две цифры, которые определяют вид бюджета:

- 01 (федеральный бюджет);

- 02 (региональный бюджет);

- 03 (местный бюджет) и др.

Подгруппа состоит из трех знаков:

- 1 – налоговые сборы;

- 2 – денежные поступления на безвозмездной основе;

- 3 – доходы, полученные от предпринимательской деятельности.

Группа в системе КБК обозначается одним знаком, подгруппа – двумя цифрами. Элемент показывает, в какой бюджет будут поступать денежные средства. В случае с транспортным налогом код элемента составляет 02 (региональный бюджет).

Подгруппа (тип налога) кодируется совокупностью знаков 06.

Третий структурный элемент кода «Программа (подпрограмма)» содержит четыре цифры.Совокупность этих цифр отражает разное назначение в зависимости от типа платежа:

Четвертый компонент КБК «Экономическая классификация» для транспортного налога представлена тремя цифрами 110 (налоговые доходы, прибыль).

Распределение всех элементов в КБК строится по единому алгоритму и таким образом, чтобы давать максимальную информацию о проведенных платежах (с полной конкретизацией целевых статей и видов расходов).

Классификация разделов используется при составлении и исполнении бюджета всех уровней.

Внимание! При оплате транспортного налога КБК указывается в графе «Назначение платежа» платежного поручения. Это значительно ускоряет процесс зачисления денежных средств.

В 2019 году используются новые коды бюджетной классификации, утвержденные ведомственным документом Минфина России – от 16.12.2014 г.

Эти новые реквизиты (КБК) необходимо указывать в платежном документе об оплате транспортного налога за 2019 год.

Какой КБК по транспортному налогу

Транспортный налог уплачивается ежегодно из расчета конкретной величины налога в регионе, в котором зарегистрировано транспортное средство.

На величину ставки, которую устанавливают региональные власти с учетом предельных значений федеральных тарифов, влияет не только категория ТС, его мощность, срок эксплуатации и год выпуска, но и местные особенности.

К последним относится уровень благосостояния граждан и экономическое развитие региональных территорий. По этой причине ставки транспортного налога существенно отличаются во многих регионах.

Некоторые субъекты федерации, пользуясь своими полномочиями, снижают ставки вплоть до их обнуления при использовании автомобилей с мощностью двигателя ниже 100 лошадиных сил.

Физические лица уплачивают налог при получении соответствующего извещения налоговой суммы, в котором указываются КБК и расчетная сумма налога за календарный год.

Юридические лица извещение не получают и самостоятельно рассчитывают налог по всем единицам ТС и уплачивают его с указанием КБК.

Для физических лиц:

Для юридических лиц:

Особенностью КБК по НДФЛ для организаций является самостоятельное оформление платежных поручений бухгалтерией юридического лица, поэтому необходимо внимательно производить расчет и определять код для перевода транспортного налога.

Это поможет избежать ошибок при перечислении денежных средств и, следовательно, дополнительных расходов на уплату штрафов и пеней.

Что делать, если допущена ошибка

Некорректно заполненные реквизиты и неверный КБК могут привести к негативным последствиям для налогоплательщика.

Они выражаются в дополнительных финансовых расходах, потере времени и в ряде случаев — необходимости решать возникшие проблемы в судебном порядке.

Допущенные ошибки в КБК при осуществлении налогового платежа влекут одно из следующих последствий:

- нарушение сроков оплаты налога;

- отсутствие поступления денежных средств на уплату налога в бюджет.

Своевременное исправление ошибки в реквизитах платежного поручения приведет к тому, налог все же поступит в бюджет, но с задержкой. Такая ситуация влечет за собой санкции в виде начисления недоимки.

Федеральная налоговая служба при просрочке платежа имеет законные основания для привлечения юридического лица к ответственности в виде штрафа.

В том случае, если ошибка своевременно не исправлена и налог не попадает в бюджет, ФНС правомочна применить более жесткие санкции: пени, штрафы вплоть от 20-40 % от суммы имеющейся задолженности по транспортному налогу (в зависимости от периода задолженности и наличия умысла).

Оплачивая транспортный налог надо знать цифровой код (КБК), без которого сделать необходимый платеж не получится. КБК важен при выполнении любых финансовых отчислений или платежей в государственные учреждения. Применение КБК дает возможность значительно упростить процесс накопления, контроля и распределения средств государственного бюджета.

Что такое КБК

Код бюджетной классификации (КБК) – цифровая последовательность из двадцати знаков, в которой каждый знак или группа знаков, содержит информацию для детального анализа финансовых поступлений в государственную казну.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Такой цифровой код присваивают всем видам платежей (налоги, штрафы, пени, комиссии и т.д.), которые начисляют в рамках законодательства Российской Федерации на физических и юридических лиц.

Этот код вносится во все платежные ведомости, составленные юридическими или физическими лицами, связанные с оплатой всевозможных сборов, адресованных бюджетным учреждениям.

Общие положения

Каждый платеж требует учета и анализа. КБК – содержит подробную информацию об источнике средств, о форме, в которой эти средства поступают, и о том, на какие расходные статьи эти средства могут быть направлены.

Правильно указанный в платежном документе код – гарантия того, что средства оперативно попадут в необходимое ведомство и зафиксируется на его счету.

При помощи кодов удается быстро проследить перемещение каждого рубля, поступившего в казну, что значительно упрощает бюджетное планирование и управление финансовыми потоками.

Введение кода КБК для транспортного налога дает возможность производить оплату по квитанции удобным для клиента способом, например:

- через терминалы банков;

- через интернет-сайты.

Структура кода

Последовательность КБК, состоящая из двадцати символов (цифр), разделена на четыре группы. Каждая группа состоит из определенного количества знаков и имеет свое информационное наполнение.

Любой КБК можно легко расшифровать. Анализ кода дает возможность самостоятельно определить назначение платежа и избежать ошибок, заполняя платежные документы и отчетную документацию.

Группы цифровой код:

«Администратор»

Первые три цифры кода – «администратор». Набор знаков должен соответствовать адресату, которому предназначен данный платеж. Это налоговые структуры, учреждения местного самоуправления, различные бюджетные ведомства и организации.

Допустим, частному предприятию необходимо перевести средства Фонду , платеж необходимо сопроводить кодом 393 . Для плательщика транспортного сбора значение «администратора» – 182.

«Вид дохода»

Вторая группа знаков занимает десять позиций: с 4-й по 13-ю. Эта комбинация цифр разделена на несколько информативных блоков, имеющих свои названия: группы, подгруппы, статьи, подстатьи, элементы.

Рассмотрим значение каждого блока:

- Группа – это один знак (четвертая цифра полного кода), который соответствует источнику поступления денег. Транспортному платежу соответствует цифра 1.

- Подгруппа определяет тип дохода. В ней два знака. Значение подгруппы для налога на транспортные средства – 06.

- Статья – это комбинация двух знаков. Определяется на основании сведений расчетной документации.

- Подстатья – набор из трех символов. Цифровое значение для этого блока, как и для блока «Статья», определяется расчетными документами. Последовательность цифр в блоках «Статья»/«Подстатья» выбираются согласно классификации доходов, принятых официальными постановлениями.

- Элемент – характеризует уровень бюджетной системы и состоит из двух знаков. Транспортному налогу соответствует элемент 02 .

«Программа»

Четыре следующие цифры относятся к третьей части кода, их условно называют «программой». Эта цифровая последовательность применяется для разделения налога (сбора), пеней и взысканий по данному платежу (штрафов).

В платежных ведомостях указывают следующие значения программного блока:

- 1000 – оплата налога и сбора;

- 2000 – оплата пени и процентов;

- 3000 – оплата штрафных санкций.

«Классификация»

Последние три цифры КБК – классификация (экономическая). Эти знаки соответствуют виду платежа (классификация операций), который адресован государственному учреждению. Например, все налоговые поступления (в том числе и транспортный) имеют комбинацию 110 .

КБК на транспортный налоговый сбор для физических лиц, как правило, уже внесен в извещении об оплате, которое высылают налоговые службы всем плательщикам. А вот юридические лица все коды по налогообложению обязаны формирован сами.

КБК для физических лиц

Чтобы заплатить налог на личный транспорт в 2016 году, физические лица должны использовать году такую цифровую последовательность кода: 182 1 06 04012 02 1000 110.

Коды КБК для разных видов транспортного сбора отличаются только комбинацией знаков в третьей части цифровогоряда.

Физическим лицам не нужно вычислять сумму транспортного платежа. Величина этого обязательного взноса указана в платежной квитанции, которую присылают сотрудники налоговой на указанный плательщиком адрес. В извещении также указан правильный код КБК, по которому плательщик должен переадресовать деньги.

Коды для организаций

Коды КБК для перечисления налога за пользование транспортными средствами в 2016 году юридическими лицами –182 1 06 04011 02 1000 110.

Оформляя платежный документ, бухгалтер предприятия должен правильно указать все цифры кода бюджетной классификации.

В должностные обязанности бухгалтера входит самостоятельный расчет транспортной пошлины.

Для плательщиков налогов выпускают справочники КБК. Их ежегодно обновляют, вносят утвержденные изменения и дополнения.

Расчет налога – пример

Величина налога определяется типом транспортного средства, а также мощностью его двигателя (мощность указана в техпаспорте). Часто мощность указывают только в КВт (киловаттах). Чтобы правильного рассчитать сумму платежа,необходимо выполнить перевод из киловатт в лошадиные силы (л.с).

Для этого используют соотношения: 1 кВт = 1,35962 л.с.

Результаты вычислений необходимо округлить до сотых (второй цифра после запятой).

Пример:

Для определения величины транспортного платежа необходимы следующие данные:

- ставка налога (годовая);

- мощность двигателя (в л. с.);

- время владения транспортом владения (месяцев в год).

Пусть у нас имеется техническое средство ВАЗ 210-93 (легковой автомобиль):

- мощность мотора – 65 л.с.;

- срок пользования транспортным средством 9 месяцев;

- годовая ставка – 4 рубля за одну л. с.

Владельцу автомобиля придется заплатить 4 х 65 х 9 / 12 = 195 (рублей).

Начисление пени штрафов

Важно! При заполнении цифрового кода надо быть очень внимательным, так как за ошибку может быть назначен штраф. Такую оплошность закон трактует, как уклонение налогоплательщика от своих обязательств перед государством.

Кроме того, при указании неверного кода, банк выполняет платежное поручение и снимает с вашего расчетного счета указанную сумму. После выяснения обстоятельств ее, конечно, вернут, но на это потребуется время.

Если налоговый сбор за транспорт не оплачен своевременно или платеж сделан после назначенного срока, то налоговые структуры имеют право наложить на должника штрафные санкции.

Размер штрафа может быть:

- 20% от величины налогового сбора;

- 40% от размера пошлины, в случае доказательства, умышленной неуплаты или внесение ложных данных в налоговую декларацию.

В том случае, если налог не заплачен вовремя, налогоплательщику придется платить пеню за каждый день просрочки.

Расчет пени рассмотрит на примере:

Пусть налогоплательщику необходимо заплатить 3000 рублей транспортного налога. Он задержал платеж на два месяца. Исходные данные для вычисления пени:

- сумма неоплаченного вовремя налога (рублей) – 3000;

- число просроченных дней – 60;

- ставка рефинансирования – 1/300;

- процент пени – 8,25.

Исходя из этих данных, сумма пени, которую придется уплатить:

3000 х 60 х 1/300 х 8,25 =4950 (рублей).

Если налоговая служба пеней не ограничится и назначит должнику штраф, который составит 20% от суммы налога, то придется дополнительно заплатить еще 600 рублей:

3000х0,2=600 (рублей).

Ответственность в вопросе уплаты налогов и элементарная внимательность поможет избежать проблем с налоговой службой и лишних трат.