Выходные данные сборника:

СЕКЬЮРИТИЗАЦИЯ ИПОТЕЧНЫХ КРЕДИТОВ

Ронова Галина Николаевна

канд. эк. наук, профессор кафедры банковского дела, доцент Российского экономического университета имени Г.В. Плеханова, РФ, г. Москва

Успенский Иван Викторович

Шеренков Артём Игоревич

студент 4 курса, кафедра финансов РЭУ им. Г.В. Плеханова, РФ, г. Москва

SECURITIZATION OF MORTGAGE LOANS

Galina Ronova

candidate of science, economics; Professor of chair of Banking of Plekhanov Russian University of Economics Russia, Moscow

Ivan Uspenskiy

Artem Sherenkov

student of chair of Banking of Plekhanov Russian University of Economics Russia, Moscow

АННОТАЦИЯ

В статье рассматриваются основные привлекательные характеристики секьюритизации ипотечных активов, проводится анализ рынков недвижимости и ипотечного кредитования, раскрываются аспекты влияния сделок секьюритизации на эти рынки. Данная тема особенно актуальна в России в наши дни, постольку, поскольку сложные внешние экономические условия заставляют банки искать новые пути привлечения ликвидности, обладающие приемлемой стоимостью. А секьюритизация это как раз тот инструмент, который поможет пережить сложные времена не только участникам рынка ипотечных кредитов, но и девелоперскому рынку.

ABSTRACT

The article is devoted to the main advantages of securitization of mortgage assets, the authors analyze the property and mortgage markets in Russia, taking into account the influence of securitization on these markets.In times of unstable economic situation, banks have to seek new ways to attract liquidity of an acceptable cost.The conclusion that securitization is the instrument of overcoming of the crisis situation in Russia for participants property markets.

Ключевые слова: секьюритизация ипотеки; ликвидность; рынок жилья; ипотечный рынок

Keywords: securitization of mortgage credit; liquidity; property markets; mortgage markets

Секьюритизация – это новейший способ привлечения ликвидности, который представляет собой процесс выделения и агрегирования активов в отдельный пул и передачу его специальной организации (SPV). Эта организация впоследствии выпускает ценные бумаги, обеспеченные этими активами, с целью преобразования таких активов в ликвидные инструменты финансового рынка

Для банков интерес к секьюритизации состоит в том, что кредиты, объединяемые в пул и отчуждаемые в пользу SPV, не учитываются на балансе оригинатора и при расчете нормативов достаточности собственного капитала, ликвидности, максимального риска на одного заемщика. Это особенно актуально для банка, когда размер собственного капитала приближается к пределу нормативов, ведь в этом случае организация должна либо отказаться от выдачи новых кредитов, либо увеличивать собственный капитал. Однако оперативно увеличить собственный капитал не всегда возможно, а нормативы ликвидности предполагают соблюдение соотношения между группами активов и обязательствами. В случае с секьюритизацией, мы с одной стороны избавляемся от части кредитного портфеля, с другой стороны привлекаем самые ликвидные активы – денежные средства, поэтому показатели мгновенной и текущей ликвидности значительно возрастают. Таким образом, организация приобретает дополнительную свободу действий за счет преодоления ограничения по нормативам.

Благодаря возможностям секьюритизации достигается еще одна цель: повышение рентабельности и снижение рисков путем появления возможности по управлению структурой баланса и оптимизации деятельности банка. Секьюритизация активов позволяет изменять такие показатели, как среднюю срочность обязательств (дюрация), ликвидность, структуру рисков. При ограниченности собственных средств и возможностей кредитования сложнее управлять сложившейся ситуацией. Секьюритизация, являясь альтернативой традиционному кредитованию, позволяет высвободить часть собственных средств и таким образом оригинатор получает дополнительную свободу действий, увеличить кредитный потенциал, независимость руководства.

В макроэкономике секьюритизация является механизмом стимулирования приоритетных отраслей. Особенно это актуально на рынке недвижимости, где данный инструмент должен привлекать в первую очередь долгосрочные ресурсы и обеспечивать стабильность привлечения ресурсов при заданной стоимости. На настоящий момент вопрос о секьюритизации ипотечных кредитов остается актуальным, так как воздействие внешнеэкономических факторов привело к серьезному росту ставок, что привело к заметному сокращению объемов ипотечного кредитования и, как можно отметить, так же причиной являлось падение реального дохода населения. В таких сложных условиях участники рынка ипотечного кредитования, должны искать новые пути привлечения активов, при адекватной стоимости привлечения, так как в конечном итоге это повлияет и на ставку по ипотечному кредиту.

В I-ом квартале 2015 года Правительство приняло программу субсидирования процентной ставки по ипотечным кредитам, в размере 400 млрд. рублей по ставки 12 %, с целью поддержки строительства недвижимости стимулирования спроса на ипотеку. Однако надо заметить, что в прошлые годы темпы развития рынка секьюритизации были выше. В прошедшем году было секьюритизировано активов объемом около 250 млрд. руб., что на 100 млрд. больше, чем годом ранее.

Стоить обратить внимание на то, в каких условия в нашей стране протекает развитие рынка секьюритизации. А условия таковы, что прошедший 2014 год был переломным для экономики России. В конце года произошло резкое падение курса рубля по отношению к мировым валютам, обвал произошел в первую очередь по причине внешнеэкономических санкций, введенных ЕС и США, а также в результате значительного снижения цен на нефть. С целью минимизации инфляционных и девальвационных рисков Банк России повысил ключевую ставку с 10,5 % до 17 %.

Данные обстоятельства привели к увеличению кризиса ликвидности в банковском секторе и в экономике в целом, росту объема риска на балансе банков. В прошедшем году ипотека сменила необеспеченное потребительское кредитование в качестве основного драйвера роста банковской системы. Темпы роста потребкредитования упали с 28 % в 2013 году до 8 % в 2014 году, в то время как ипотечное кредитование показало рекордный результат. Банки выдали более 1,6 трлн. руб. ипотечных кредитов, а общий прирост портфеля составил около 34 %. Ипотека, без сомнения, стала двигателем строительства нового жилья. На рынке новостроек более 40% сделок совершалось с использованием кредитных средств, а в некоторых проектах Московского региона эта доля достигала 80 %.

Все это говорит о том, что ипотечное кредитование стало одним из немногих факторов внутренних факторов экономического роста, так как оно не только обеспечивало потребительский спрос на недвижимость, но и являлось источником финансирования на этапе жилищного строительства. В условиях отсутствия перспектив привлечения новых инвесторов, или при их неспособности обеспечить достаточный объем финансирования, использование секьюритизации позволяет находить новых инвесторов, которые по тем или иным причинам не могли или не хотели производить инвестирование с помощью иных инструментов.

Для инвесторов открываются новые интересные возможности вложения собственных средств. Поскольку эмитентом ценных бумаг выступает спецюрлицо, а не оригинатор, речь может идти о новых компаниях, не представленных на рынке капитала, сегментах, в которых есть запрет на инвестиции. Для инвесторов важна такая составляющая как доходность-риск. В случае секьюритизированных ценных бумаг, доходность их весьма привлекательна по сравнению с традиционными объектами финансирования, а риск и затраты на получение информации обеспечиваются за счет рейтингов.

Инвестор в свою очередь заинтересован в секьюритизации, так как она имеет ряд привлекательных характеристик. Среди них инвестирование в широкий спектр видов активов с различной градацией риска и показателями доходности, которые он не мог пользоваться в отсутствие секьюритизации. Зарубежный опыт показывает нам, обеспеченные активы посредством ценных бумаг имеют меньшую волатильность на рынке и обладают большим показателем дохода, к примеру, чем государственные облигации, которые имеют схожий рейтинг. Так же стоит отметить, что данные бумаги не содержат в себе риска, так как в их основе лежит единый «пул» активов. Однако стоит сказать, что в качестве минуса в механизме секьюритизации стоит отметить сложный правовой аспект.

Однако надо понимать, что инструмент секьюритизации несет и системный риск. Практика показала, что достоинства секьюритизации опасно переоценивать. Слишком низкое качество секьюритизированных активов не может быть компенсировано никакими мерами кредитной поддержки, предусмотренными в структуре выпуска (гарантии, страховка, кредитные линии и т. п.). В июле 2007 года рейтинговое агентство Standart & Poor’s переоценило ряд ипотечных облигаций в США. Совокупная оценка их стоимости упала с $ 12,1 млрд. до $ 7,3 млрд. – «в связи с ошибкой из-за человеческого фактора» (из доклада S&P). Все это спровоцировало обвал американского ипотечного рынка. Обанкротились десятки кредитных организаций, более 110 компаний в США сократили число ипотечных операций или вовсе вышли из бизнеса.

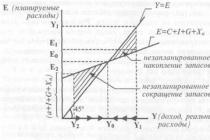

Экономический эффект секьюритизации возникает из-за минимизации различных рисков, связанных в основном с активами и их владельцем. «Двигателем» процесса, является взаимодействие двух факторов: пулирования и диверсификации с одной стороны, и эффекта масштаба, с другой. Эти факторы приводят к повышению ликвидности и росту кредитного рейтинга. Приведем для наглядности простейшую модель секьюритизации с точки зрения управления рисками: должники – инициатор – SPV – ценные бумаги – инвесторы.

Данная простейшая модель включает в себя большое количество рисков, связанных с должниками, инициатором, SPV, ценными бумагами, передачей активов от инициатора в SPV, налогообложением и изменениями в законодательстве и правоприменительной практике.

Это подкрепляется, повышением требований к надежности сделок на ипотечном рынке, благодаря чему, тот не только успешно существует, но и развивается. В настоящее время сложилась благоприятная ситуация для развития секьюритизационных сделок в Российской Федерации. Это связано как с потребностью российских коммерческих банков в новом финансовом инструменте, так и с инициативами Правительства РФ, способствующими развитию секьюритизации.

На наш взгляд, привлекательность секьюритизационных сделок для российских банков в настоящее время заключается в следующем:

- Российские банки испытывают дефицит ликвидности. Благодаря секьюритизации появляется возможность привлечь долгосрочный и относительно дешевый капитал. В частности, средства Пенсионного фонда.

- В процессе управления ликвидностью и процентным риском важное значение имеет возможность коммерческих банков диверсифицировать источники финансирования (акции, кредиты, облигации, секьюритизацию, вклады, векселя и пр.).

- Секьюритизация является удобным способом управления риском ликвидности баланса (ценные бумаги ликвиднее долгосрочных кредитов).

- Существует спрос на ипотечные ценные бумаги со стороны инвесторов.

Чтобы сконструировать секьюритизированный продукт и в дальнейшем обеспечить его обслуживание, необходима проработанная законодательная база, развитая инфраструктура рынка ценных бумаг. В России грамотно построенная система секьюритизации ипотечных активов имеет большое значение. Техника секьюритизации, во-первых, позволит обеспечить рост национального фондового рынка за счет эмиссии и обращения ипотечных ценных бумаг. Во-вторых, сами бумаги, сконструированные с учетом всех возможных рисков, могут стать объектом инвестирования со стороны институциональных инвесторов – профессиональных финансовых посредников.

Список литературы:

- Дамбраускас С.Г. Секьюритизация в современных экономических условиях// Энциклопедия Российской секьюритизации. – 2015. – С. 10–18.

- Разумова И.А. Современные тенденции развития секьюритизационных сделок// Сборник докладов СПбГУ. – 2014. – С. 103–108.

- Ронова Г.Н., Ронова Л.А. Финансовый менеджмент// М.: МЭСИ. – 2008. – C. 45–50.

- Сучков А.Ю. Секьюритизация ипотечных активов. Опыт и перспективы// Энциклопедия Российской секьюритизации. – 2015. – С. 40–41.

Секьюритизация ипотечных кредитов стала применяться российскими банками сравнительно недавно. Это специальный инструмент, который используют финучреждения с целью снижения собственных рисков. Рассмотрим подробнее, что означает эта процедура и как она применяется на практике.

Секьюритизация: определение и виды

Простыми словами, секьюритизация ипотечных кредитов – это продажа долговых обязательств. Когда банк выдает средства на покупку жилой или коммерческой недвижимости, часто присутствует риск, что заемщик не вернет долг или выплатит, но частично. Для снижения таких рисков финансовые компании выпускают ипотечные ценные бумаги и перепродают инвесторам. Вторые приобретают их зачастую по меньшей стоимости и в будущем получают доход.

Кредитный портфель, как правило, включает пакет долговых обязательств с низкой корреляцией. То есть каждый ипотечный заем не зависит от другого и снижение доходности одного не влияет на прибыль «соседнего» займа. Таким образом, даже если портфель содержит сравнительно рискованные кредиты (или со средней ликвидностью), общая доходность будет выше, чем реализация всех долгов по отдельности. Цена продажи при этом формируется с учетом различных рисков. Также на размер прибыли инвестора может повлиять общая экономическая обстановка в стране.

Выгода банка от секьюритизации активов очевидна: он быстро возвращает переданные клиентам средства, что дает возможность повторно финансировать заемщиков, и защищает себя от рисков невозврата задолженности, то есть от потенциальной потери прибыли.

Секьюритизация делится на два основных вида:

- С участием банковских активов – выполняется с использованием выпуска ценных бумаг или за счет привлеченных кредитов.

- С участием посторонних активов (небанковских) – осуществляется благодаря кредитным средствам или финансам, поступающим с фондового рынка.

Процедура секьюритизации предусматривает участие:

- Банка-оригинатора – предоставляет ипотечные займы и занимается их обслуживанием.

- Специальной инвестиционной организации – выкупает активы у кредитора-оригинатора, накапливает их, занимается ценных бумаг.

- Резервного сервисного агента – приступает к выполнению обязанностей только после того, как основной банк теряет способность по обслуживанию данных кредитов.

- Гаранта – поддерживает процесс секьюритизации на кредитном уровне. Это может быть крупный банк или страховая компания.

- Платежного (ипотечного) агента – проводит операции с ценными бумагами.

- Андеррайтера – структурирует сделку, оценивает и поддерживает стоимость ценных бумаг.

- Консалтинговой компании (решает юридические и бухгалтерские вопросы) – консультирует в области налогообложения и юриспруденции.

- Рейтингового агентства – присваивает рейтинг выпущенным ипотечным ценным бумагам с учетом изученной характеристики пула (кредитного портфеля) и уровня финансовой независимости участников сделки.

- Инвесторов – занимаются вложением денег в эмитированные ипотечные ценные бумаги.

Это классическая схема. Некоторые участники могут не фигурировать в сделке, например, при использовании такого вида как синтетическая секьюритизация . В этом случае банк-оригинатор переуступает права требования по долговым обязательствам напрямую покупателю (инвестору). При этом отпадает необходимость создавать специальную инвестиционную компанию, в качестве которой, как правило, выступает акционерное общество.

Как происходит процесс

В простом понимании процесс выглядит следующим образом:

- выдача ипотечного кредита заемщикам;

- формирование кредитного пула;

- выпуск ценных бумаг;

- продажа долговых обязательств инвестору;

- получение прибыли.

Изначально банк-оригинатор формирует и накапливает кредитный пул для эмиссии ценных бумаг. Учитывая, что фактическая стоимость такой сделки для банка весьма ощутима, портфель должен содержать не один и не два обязательства, они могут исчисляться тысячами. Есть определенные требования и к самим активам, как правило, это схожие по риску, срокам и ликвидности ипотечные кредиты. Схема секьюритизации может быть любой.

Накапливание активов (ипотечных долговых обязательств) производится разными способами. Банк может делать это в пределах своей организации, что не всегда выгодно. Альтернативный вариант – аккумулирование таких активов вне баланса – для этого создаются акционерные общества (специальные инвестиционные организации – один из участников сделки).

Специальные инвестиционные компании (именуемые в сокращении SPV) совместно с платежным агентом выпускают ценные бумаги для их дальнейшей реализации. На основании анализа рейтингового агентства производится оценка ликвидности «товара». На этом же этапе привлекаются андеррайтер и консалтинговое агентство, контролирующие процесс и оказывающие необходимую поддержку в части отладки бухгалтерии, выплаты налогов и юридической стороны сделки.

Впоследствии банк-оригинатор, изначально выдававший ипотеку населению или юридическим лицам, обслуживает эти кредиты, то есть принимает от заемщиков оплату по ним. Если он теряет лицензию или возможность и дальше выполнять функции агента, привлекается резервный сервисный центр, он продолжает обслуживать займы.

Ценная бумага, которую банк выпустил с целью подтверждения долговых обязательств, в дальнейшем может перезакладываться или несколько раз продаваться.

Заемщик, который приобрел недвижимость, продолжает выплачивать ипотечный кредит в установленном договором порядке. Секьюритизация никак не влияет на этот процесс. Исключением может стать только изменение реквизитов получателя денежных средств, в случае прекращения деятельности первоначального банка-оригинатора.

Как внедрялась секьюритизация в РФ

Процедура секьюритизации появилась в России сравнительно недавно. В процессе ее развития важную роль сыграло образование АИЖК. Банковские компании выдавали кредиты, которые в дальнейшем выкупались этим агентством, созданным под началом государства.

Старт секьюритизации был положен коммерческими кредитными учреждениями в 2005 году, в момент, когда такие банковские структуры как «Русский Стандарт», «Союз» и «Хоум Кредит» совершили сделки, направленные на рефинансирование портфелей, включающих потребительские займы и автокредиты. Первопроходцем процедуры секьюритизации ипотечного кредита стал «Газпромбанк» в 2007 году, подав пример другим банкам.

В течение следующих трех лет, после того как был заключен ряд первоначальных сделок на территории РФ, их количество начало усиленно расти. Активами для выпуска ценных бумаг стали выступать не только портфели потребительских займов. К ним присоединилось автомобильное и ипотечное кредитование, а также факторинговые платежи. Все осуществленные сделки имели трансграничную форму , то есть отечественные банки продавали свои портфели заграничным предприятиям.

В 2008 году, в связи с обострившимся финансовым кризисом, проведение трансграничных сделок стало невозможным. Возобновить их получилось только спустя 4 года. Одновременно с этим российская банковская практика получила первый опыт реализации секьюритизации на отечественном рынке. Именно этот момент положил начало разработке схемы рефинансирования активов разных форм с использованием облигаций, выпущенных внутри страны.

В 2017 году «Агентство ипотечного жилищного кредитования» и Сбербанк провели масштабную сделку по секьюритизации жилищных займов. Были выпущены однотраншевые ипотечные облигации с участием «Фабрики ИБЦ», созданной с целью привлечения финансовых вливаний на ипотечный рынок России, а также для увеличения числа состоявшихся кредитных сделок по более низким ставкам.

В 2019 году ценные бумаги присутствуют и на вторичном рынке, что в будущем, вероятнее всего, повлечет уменьшение риска и мобилизацию доступных денежных резервов с помощью рефинансирования. Как в дальнейшем проявит себя секьюритизация активов в банковском сегменте напрямую зависит от изменений в юридической законодательной базе и от ее будущего развития. К сдерживающим факторам может быть отнесена недостаточность спроса, то есть числа инвесторов, готовых вложить средства в ценные бумаги.

Но стоит отметить, что сама по себе процедура достаточно выгодна для всех сторон сделки. Участие принимают различные компании, получающие прибыль от деятельности, процесс ипотечного кредитования имеет меньше рисков для банковских структур, увеличивая объем выданных займов. Последнее несет выгоду для населения и юридических лиц, так как открывается возможность приобрести собственную недвижимость для проживания или ведения коммерческой деятельности.

Секьюритизация — англ. Securitization , является процессом объединения или комбинирования различных типов долговых инструментов в один пул с целью их последующей продажи за наличные средства. Как часть процесса, общая стоимость всех долговых инструментов используется, чтобы преобразовать их в эмиссию облигаций, которые, в свою очередь, могут быть куплены инвесторами. Обычно доверительный управляющий осуществляет первоначальную покупку всего пула долговых инструментов, а затем продает облигации одному или нескольким инвесторам.

Тип долговых инструментов, связанных с секьюритизацией, не обязательно должен быть одинаковым, чтобы они могли быть включены в пул. Например, пул долговых обязательств при секъюритизации может включать такие различные категории, как ипотеки, автокредиты задолженность по кредитной карте. Фактически, главным условием для включения определенного долгового инструмента в пул является способность производить последовательный поток доходов, который возникает в результате погашения принципала по долговому инструменту, а также в виде процентов, начисляемых на непогашенный остаток задолженности.

Стратегия ипотечного пула такого типа является относительно распространенной. Банки, финансовые компании и консорциумы инвесторов часто участвуют в процессе секьюритизации. Для отдельных заемщиков, чьи долговые обязательства вошли в пул, передача прав владения долгом происходит абсолютно прозрачно. Они либо продолжают вносить платежи своему прежнему кредитору, который, в свою очередь, переводит их новым инвесторам, либо будут продолжать осуществлять платежи, но уже на новых владельцев их долгового обязательства. При этом проект секьюритизации обычно не приводит к увеличению существующих процентных ставок.

Главным преимуществом процесса секьюритизации при создании ипотечных ценных бумаг (англ.

Mortgage-Backed Security, MBS) является то, что такие инвестиции будут производить регулярный поток доходов в течение длительного периода времени. Инвесторы получают этот денежный поток от платежей заемщиков, осуществленных в счет погашения основной суммы их кредита (принципала) и начисленных процентов. Ипотечная секьюритизация может объединять в пул ипотеки как на приобретение жилой, так коммерческой недвижимости.

Как и в случае с любой другой обеспеченной активами ценной бумагой (англ. Asset-Backed Security, ABS ), для инвестора существует определенная степень риска. Поскольку эмиссия облигаций обеспечивается долговыми инструментами, всегда существует вероятность, что один или несколько заемщиков не выполнят своих обязательств по кредитам, ипотекам или кредитным картам. Однако инвесторы, которые регулярно включают секьюритизированные инвестиции в свои портфели, обычно предпринимают меры, чтобы минимизировать возможные потери от потенциальных неплатежей. Для этого в условия продажи иногда включаются своего рода гарантии со стороны доверенного лица. Это может помочь минимизировать вероятность возникновения неликвидных активов и снизить потенциальный убыток.

Ипотечная секьюритизация

Одно из новых понятий на рынке финансовых услуг, которое затрагивает деятельность банкиров и инвесторов – ипотечная секьюритизация. Простые граждане нашего государства еще далеки от понимания этого термина. И еще дальше – от участия в процессе. Но секьюритизация выгодна банкам и вполне может быть внедрена в жизнь общества, ведь за рубежом ипотека давно уже проходит этот процесс и довольно успешно. Тем более, что наша АИЖК примерно этим и занимается последние 6-7 лет, рефинансируя ипотеку коммерческих банков.

Что такое секьюритизация в ипотеке

Финансовое учреждение (банк) выдает кредит заемщику на покупку жилья. Это стандартная схема ипотеки. При этом банк берет на себя все риски по кредиту, он является единоличным держателем обязательств по долгу. Если заемщик по каким-либо причинам не выплачивает кредит, то банк самостоятельно пытается исправить ситуацию или смиряется с убытками.

Секьюритизация предполагает рефинансирование ипотеки, то есть в игру вступает третья сторона. Это та организация, которая пожелает купить кредитные обязательства. Сначала банк выдает кредит на жилье частному лицу (заемщику), а потом перепродает этот кредит третьей стороне, которая будет иметь свою процентную выгоду от сделки, и, конечно же, риски она также возьмет на себя. Для передачи третьему лицу ипотеки выпускаются ипотечные ценные бумаги. Они и являются предметом сделки.

То есть банк аккумулирует несколько тысяч кредитных обязательств в единый ипотечный пул, со средними рисками и доходностью, и перепродаёт этот пул обязательств (рефинансирует) в другое финансовое учреждение.

У нас это как раз агентство по ипотечному жилищному кредитованию (АИЖК)

Финансовый дом

Если ипотечная секьюритизация становится основным видом деятельности определенной компании, то она открывает ипотечный дом. Примеры такие уже есть в разных странах мира. Частное лицо для кредитования на приобретение жилья уже не обращается в различные банки, не сравнивает ставки, объем пакетов документов, гражданин просто приходит в ипотечный дом и узнает единые условия участия в ипотеке. Он только потом увидит название банка, который выступит финансистом его сделки, а может этого и не произойти, все зависит от уровня договора между финансовым учреждением и ипотечным домом.

Преимущество банков в этом случае очевидно: они не должны долго ждать возврата средств, они не озадачены невозвратами. При этом у них даже появляется большое желание выдавать больше кредитов по ипотеке. К секьюритизированной ипотеке можно привлекать и инвесторов, которые вполне уже оценили выгоду от вложения активов в ипотечные дома. Причем роль инвесторов-владельцев ипотечных акций, проводящих рефинансирование ипотеки, берут на себя как частные инвестиционные компании, так и корпорации. Муниципалитеты предпочитают секьюритизацию ипотеки на нежилые помещения, которые можно превратить в коммерческие.

Полная версия статьи в PDF

Ни в коей мере не оспаривая приоритетность вопросов юридического сопровождения и при этом признавая безусловную взаимосвязь между двумя упомянутыми группами вопросов, автор статьи хотел бы остановится именно на вопросах оценки факторов, влияющих на экономическую целесообразность сделки секьюритизации пулов ипотечных кредитов.

Экономическая целесообразность секьюритизации для оригинатора (банка, в данном случае предоставляющего ипотечные кредиты, номинированные в долларах США) в конечном счете зависит от двух взаимосвязанных факторов, помимо объема выпуска, который в основном компенсирует значительные фиксированные транзакционные издержки (оплата услуг юридической компании, рейтинговых агентств, аудиторской компании и андеррайтера сделки):

С учетом целого ряда юридических и экономических аспектов наиболее привлекательной и реализуемой может выглядеть секьюритизация ипотечных кредитов по следующей упрощенной схеме:

1. Оригинатор заключает соглашение об обслуживании проданного пула кредитов с организацией, выполняющей функции оперативного управления активами SPV (Trustee) и платежного агента (Paying Agent) по платежам, относящимся к проданному пулу кредитов. Таким образом, оригинатор становится сервисным агентом по данному пулу (Primary Servicer). При этом оригинатор может выполнять и функции агента по урегулированию проблемных кредитов (Special Servicer).

В соответствии с заключенными соглашениями оригинатор обеспечивает прием платежей заемщиков по пулу проданных кредитов и направляет эти платежи на счет SPV.

2. Оригинатор, платежный агент и Trustee (если это не одно и то же лицо, что платежный агент) заключают соглашение с третьим банком об условиях выполнения последним функций резервного сервисного агента (Backup Servicer). Резервный сервисный агент должен приступить к обслуживанию пула в случае неспособности Primary Servicer (он же — Оригинатор) продолжать по какой бы то ни было причине выполнять свои функции. Очевидно, что банк, являющийся Backup Servicer, должен обладать соответствующими финансовыми и операционными ресурсами, иметь безупречную репутацию, высокий кредитный рейтинг, а также технические возможности для принятия и последующей обработки базы данных, полученной от Primary Servicer.

3. Оригинатор (Originator — банк, первоначально выдавший кредит) продает пул ипотечных кредитов компании-нерезиденту. Компания-нерезидент имеет статус SPV и создана в юрисдикции, имеющей соглашение о двойном налогообложении с Россией.

4. SPV выступает эмитентом выпуска ипотечных ценных бумаг, наиболее важной характеристикой которых с экономической точки зрения является разделение всего выпуска на старшие и младшие транши. Основное различие между старшим и младшим траншами заключается в очередности исполнения обязательств по ним. Старшие транши, обязательства по которым исполняются в первую очередь, менее рискованные по сравнению с младшими траншами.

Разные транши ипотечных ценных бумаг продаются андеррайтерами сделки различным классам и типам инвесторов по цене (с доходностью), отражающей уровень риска данных бумаг.

Важно понимать, что (pass through) ипотечные ценные бумаги не имеют фиксированной даты погашения в связи с возможностью досрочного погашения заемщиками своих обязательств по ипотечным кредитам. Данное обстоятельство чрезвычайно важно при разработке структуры и определении основных параметров разных траншей ценных бумаг.

Определение уровня субординации (транширование) секьюритизируемого пула ипотечных кредитов осуществляется рейтинговым агентством. При этом задача может быть поставлена двояко:

Для решения любой из этих задач (а именно это является краеугольным камнем при оценке экономической целесообразности всей сделки для, в частности, Оригинатора) рейтинговое агентство проведет скрупулезный анализ 4 основных компонентов:

1. Анализ юридической структуры сделки (вне рамок настоящей статьи, но одним из наиболее важных условий здесь является признание операции продажи ипотечных активов Оригинатором на SPV).

2. Анализ операционных, технических и финансовых ресурсов сервисного агента и присвоение ему так называемого рейтинга сервисного агента (Servicer Rating). Данный рейтинг дает некоторое представление о предполагаемом качестве исполнения сервисным агентом своих функций по обслуживанию пула, а также используется при определении окончательного уровня субординации.

3. Анализ платежных потоков по сделке, включающий в себя построение финансовой модели платежных потоков, ассоциированных с пулом кредитов, с учетом установленной очередности платежей по погашению основного долга и начисленных процентов, а также с учетом ежемесячных транзакционных издержек. Ежемесячные транзакционные издержки включают в себя оплату услуг:

Результаты анализа платежных потоков по сделке также используются при определении окончательного уровня субординации.

4. Анализ кредитного качества пула ипотечных кредитов, предлагаемых к секьюритизации. Это наиболее важный компонент комплексного анализа, от результатов которого во многом зависит окончательный уровень субординации. Анализ кредитного качества производится в разрезе каждого кредита и включает в себя целый ряд параметров. Методология анализа кредитного качества портфеля может включать в себя следующие компоненты:

Расчет характеристики величины потерь может производиться на основании следующих вводных:

Расчет вероятности дефолта может осуществляться на основании статистических данных, в соответствии с которыми различные вероятности дефолтов могут кредитам с разными уровнями LTV.

Параметры ипотечного кредита, по которым проводится анализ кредитного качества и которые могут быть особенно актуальны для ипотечных кредитов, выданных в России, могут включать в себя, в частности:

Очевидно, что коэффициент LTV (loan to value) присутствует при расчете как вероятности дефолта, так и величины потерь и является одним из основных показателей степени риска ипотечного кредита.

Для определения окончательного уровня субординации по пулу ипотечных кредитов производится необходимого размера кредитного покрытия, полученного в результате анализа кредитного качества пула. Компонентами такого на портфельном уровне могут являться:

Таким образом, уровень субординации и, соответственно, доля старших траншей с заданным рейтингом в пуле определена.

Младшие транши также могут быть разделены, например, на мезонин-транш (second loss position) и equity-транш (first loss position). Мезонин-транш, имеющий более высокую доходность по сравнению со старшими траншами, может быть продан инвесторам, для которых риск, связанный с second loss position, является приемлемым. Как правило, еquity-транш, имеющий самый высокий купон в сделке, выкупается самим оригинатором. С течением времени по мере ускоренной амортизации старших траншей (если это предусмотрено структурой) кредитное качество младших траншей возрастает.

Сервисный агент на регулярной основе принимает платежи заемщиков и направляет их платежному агенту по сделке. Последний распределяет полученные средства между различными классами инвесторов, но сначала производит оплату услуг сервисного агента, резервного сервисного агента и, собственно, самого платежного агента и trustee.

С учетом того что оригинатор, как правило, является сервисным агентом, его доходы состоят из купона по equity-траншу и комиссионных за выполнение функций сервисного агента по пулу.

Несомненно, чем меньше уровень субординации, тем меньше средневзвешенная процентная ставка, необходимая для исполнения обязательств перед инвесторами по сделке, и больше комиссионные за выполнение функции сервисного агента.

Более того, чем меньше уровень субординации, тем меньше уровень собственных средств, отвлекаемых оригинатором на приобретение equity-транша.

Следовательно, чем меньше уровень субординации и, очевидно, чем выше средневзвешенная процентная ставка по пулу кредитов, тем рентабельнее вся сделка для оригинатора.

Секьюритизация банковских активов является для российских банков достаточно новым и привлекательным источником долгосрочного финансирования. Однако законодательная база не позволяет в полной мере развивать данное направление. Так называемая внутренняя секьюритизация (внутри страны) проводится исключительно под обеспечение ипотечных активов, причиной тому является наличие хоть и минимальной, но достаточной для осуществления данных операций правовой основы. Без существенных юридических рисков можно секьюритизировать только права по ипотечным кредитам, тогда как секьюритизация прав по потребительским кредитам, банковским картам и т.д. либо невозможна, либо связана с серьезными юридическими рисками . При этом к основным проблемам развития секьюритизации в России относят:

- неполноценное регулирование залога прав;

- строго формальные процедуры уступки прав;

- невозможность уступки неиндивидуализированных прав;

-невозможность уступки прав в отношении еще не существующего права, которое не оспаривается и не обусловлено встречными предложениями.

Наиболее востребованным активом для привлечения финансирования через секьюритизацию выступают ипотечные кредиты. Данные активы имеют долгосрочный характер, надежное и ликвидное обеспечение. При этом на текущий момент наблюдается посткризисный рост объемов ипотечного кредитования. Рейтинговые агентства в момент кризиса не понижали рейтинги ценных бумаг из-за обеспечивающих активов; таким образом, можно сделать вывод о том, что стабильность данных активов протестирована на практике. Основными инвесторами в России являются АИЖК и ВЭБ (к примеру, в США основной инвестор - ФРС), и данная тенденция будет меняться только в случае проведения пенсионной реформы в части возможности вложения накоплений в ценные бумаги, выпущенные путем секьюритизации.

Отсутствие российской судебной практики как фактор, повышающий риски

Инвесторы относят к фактору, повышающему риски, то, что сделки секьюритизации еще не получили надлежащей проверки в российских судах. Нет уверенности в подходах при принятии решений по подобным сделкам, что может негативно повлиять на получение обозначенного дохода. В случае банкротства и принудительного исполнения обязательств держатели облигаций не принимают активного участия и совместно не защищают свои права в связи с тем, что данные функции берет на себя арбитражный управляющий. Поэтому последствия данной процедуры заранее спрогнозировать не представляется возможным. При этом существуют риски непродажи обеспечения или продажи по заниженной цене, что приведет к сокращению объема возвращаемых инвесторам средств. Ликвидатор, арбитражный управляющий или кредиторы могут попытаться оспорить законность купли-продажи закладных эмитенту. Если суд решит, что продажа закладных была незаконной, возможно расторжение сделки и вынесение предписания эмитенту вернуть активы банку.

Опасность ликвидации ипотечного агента

Ипотечные агенты не вправе заключать возмездные договоры с физическими лицами и осуществлять виды предпринимательской деятельности, не предусмотренные федеральным законом «Об ипотечных ценных бумагах». Нарушение указанного требования является основанием для обращения федерального органа исполнительной власти по рынку ценных бумаг в суд с требованием о ликвидации ипотечного агента. Также в случае снижения уставного капитала ниже установленных границ общество может быть ликвидировано по заявлению регистрационных органов. В случае грубых нарушений при регистрации организации впоследствии данная организация может быть ликвидирована по решению суда. Юридическое лицо, которое в течение последних двенадцати месяцев, предшествующих моменту принятия регистрирующим органом соответствующего решения, не представляло документы отчетности, предусмотренные законодательством Российской Федерации о налогах и сборах, и не осуществляло операций хотя бы по одному банковскому счету, признается фактически прекратившим свою деятельность. Такое юридическое лицо может быть исключено из ЕГРЮЛ. Все вышеперечисленные риски ликвидации ипотечного агента негативно влияют на инвестиционную привлекательность ценных бумаг, выпущенных путем секьюритизации активов по российскому законодательству.

Развитие законодательной основы внутренней секьюритизации

Секьюритизация прав по потребительским кредитам, банковским картам и т.д. либо невозможна, либо связана с серьезными юридическими рисками

Ассоциация региональных банков России, принимая во внимание потребности банковской сферы по привлечению дополнительной ликвидности, подготовила проект ФЗ «О секьюритизации», дающий надежду на скорое развитие необходимой законодательной базы по как никогда актуальному вопросу секьюритизации. Основываясь на зарубежной практике, закон выделяет специализированное финансовое сообщество, исключительной деятельностью которого является эмиссия ценных бумаг, исполнение обязательств по которым осуществляется за счет денежных поступлений по правам требования. При этом управлять данным сообществом (без создания коллегиальных органов) будет единоличный исполнительный орган в лице управляющей компании. Реорганизация и выплата дивидендов будет запрещена до момента исполнения всех обязательств перед инвесторами. При этом эмиссию облигаций планируется осуществлять без государственной регистрации их выпуска и отчета об итогах их выпуска. В случае банкротства общества в первую очередь должны быть произведены расчеты по требованиям кредиторов в соответствии с решением о выпуске облигаций. ФСФР также разрабатывает проект закона «О секьюритизации финансовых активов», однако на текущий момент в свободном доступе имеется лишь концепция проекта данного закона, а точные сроки формирования и утверждения законопроекта отсутствуют. В связи с этим внутренняя секьюритизация без существенных юридических рисков возможна только применительно к ипотечным активам.

Схема привлечения финансирования путем секьюритизации кредитов

В текущих рыночных условиях банки любого уровня могут привлечь дополнительное финансирование путем секьюритизации портфеля ипотечных кредитов. И если крупные банки при высоком уровне достаточности капитала в состоянии выпустить ценные бумаги со своего баланса, через SPV с поддержкой оригинатора либо в рамках программ институтов развития, то средние и мелкие банки при недостаточном объеме удовлетворяющих требованиям активов способны проводить совместные выпуски ипотечных ценных бумаг несколькими оригинаторами либо совместные выпуски в рамках программ институтов развития.

Общая схема секьюритизации банковских активов (возможно дополнительное привлечение контрагентов в зависимости от системы проводимой сделки) показана на рисунке 2.

Рисунок 2. Общая схема секьюритизации банковских активов

|

|

Банк-кредитор, выдавая кредиты заемщикам и формируя на балансе достаточный объем ссудной задолженности, продает данную ссудную задолженность специальному юридическому лицу (SPV), привлекая таким образом дополнительное финансирование. SPV получает необходимый для размещения ценных бумаг рейтинг.

Если рассматривать опыт крупнейшего участника рынка российских облигаций с ипотечным покрытием, то схема проведения секьюритизации выглядит следующим образом (рисунок 3):

Рисунок 3. Схема проведения секьюритизации

|

|

При этом стоит отметить важность полученного рейтинга, так как для институциональных инвесторов отсеивание ценных бумаг происходит через анализ рисков, в том числе и через рейтинговые оценки. При выставлении рейтинга учитываются следующие факторы:

- правовая структура сделки (особенно в части действительности продажи);

- качество пула активов, используемых в секьюритизации;

- способность оригинатора обслуживать активы.

При секьюритизации ценные бумаги обычно выпускаются траншами. Каждый транш тестируется рейтинговым агентством на возможность бездефолтного существования при стресс-тестировании. При выпуске двух траншей Транш A будет «старше» Транша B. Таким образом, платежи по Траншу B будут производиться во вторую очередь после платежей по Траншу A (платежи, как правило, делятся на сумму основного долга и проценты; при этом субординируются оба типа платежей) в силу очередности платежей. Соответственно, по Траншу B не может быть произведено каких-либо платежей до тех пор, пока не будут полностью произведены платежи, причитающиеся по Траншу A. Транширование облигационного выпуска является формой повышения кредитного качества (т.е. транширование повышает кредитное качество «старших» ценных бумаг - в приведенном примере - Транш А - и позволяет им получить более высокий рейтинг). Также анализируется страновой риск в части наличия возможности внедрения ограничения на конвертируемость национальной валюты в случае достаточно серьезного экономического стресса, а также риск прямого вмешательства государства в сделку. Например, в некоторых странах в ситуации экономического кризиса, который не обязательно связан с дефолтом суверенного государства, были введены меры, не позволявшие банкам взыскивать задолженности по ипотечным кредитам.

После этого SPV проводит эмиссию, реализуя выпущенные ценные бумаги среди инвесторов. В процессе погашения кредитов заемщиками банка-оригинатора SPV получает ресурсы для исполнения требований перед кредиторами. Причем стоит отметить, что использование SPV при секьюритизации является важным фактором, сокращающим риски инвесторов и увеличивающим инвестиционную привлекательность ценных бумаг. Причиной этому являются ограничения по функционированию данной структуры:

Специальный предмет деятельности;

- ограничение возникновения новых обязательств;

- отсутствие сотрудников в SPV;

- преимущественное право инвесторов относительно активов SPV;

- ограничения при ликвидации и реорганизации.

По большому счету любой банковский актив, имеющий стабильные и заранее определенные денежные потоки, получаемые банком в процессе работы с данным активом, может быть базисным активом секьюритизации. Но, отталкиваясь от высокой стоимости и трудозатратности процесса секьюритизации, можно предположить, что интерес вызывают преимущественно долгосрочные активы, в частности долгосрочные ипотечные кредиты.

Повышение рейтинговой оценки как способ увеличения инвестиционной привлекательности выпущенных путем секьюритизации ценных бумаг

Высокий рейтинг выпущенных путем секьюритизации ценных бумаг, а также наличие дополнительных гарантий являются положительными факторами увеличения инвестиционной привлекательности ценных бумаг, что повышает вероятность удачного размещения облигаций на рынке. Достижения минимально установленной рейтинговой оценки, дающей возможность провести размещение, по выпускаемым ценным бумагам можно добиться, увеличивая объем обеспечения и отбирая высококачественные активы. В данном случае рейтинг бумаг может быть выше рейтинга самого оригинатора, так как риски по ценным бумагам сполна закрываются обеспечением, а риски эмитента становятся вторичным фактором.

Внешняя секьюритизация - актуальный способ секьюритизации долгосрочных кредитов

Внешняя секьюритизация дает больше возможностей для привлечения финансирования, так как существуют правовые основы проведения данных операций, опыт проведения операций и компании, способные структурировать сделку. Но стоит отметить, что реализация ценных бумаг, номинированных в валюте, под обеспечение рублевых активов (а рублевых активов у банков больше, нежели валютных) приводит к возникновению существенных валютных рисков, имеющих долгосрочный характер. В связи с этим в обязательном порядке осуществляется хеджирование валютных рисков, приводящее к удорожанию секьюритизации.

Для проведения внешней секьюритизации привлекаются либо создаются SPV чаще в Люксембурге, Ирландии, Голландии по местному законодательству. Ограничения по секьюритизированным активам, по виду выпускаемых ценных бумаг (долговые инструменты, инструменты участия в организации, гибридные инструменты) отсутствуют.

Дорогое удовольствие

В связи с высокой стоимостью (независимо от того внутренняя это либо внешняя секьюритизация) необходимо рассчитать эффект от проводимой секьюритизации, так как, привлекая ресурсы под относительно низкую ставку, дополнительные расходы могут сделать сделку непривлекательной. Дополнительные расходы связаны с привлечением обслуживающих институтов, таких, как ипотечные агенты, расчетные агенты, платежные агенты, аудиторские компании, бухгалтерские компании, депозитарии и т.д. (см. таблицу). Объем дополнительных расходов в итоге может достигать 1 млн долларов. В связи с этим необходимо провести расчет минимального объема проводимой секьюритизации. Чаще приемлемым минимумом является 100 млн долларов. Поэтому мелким и средним банкам можно рассмотреть вариант объединения сформированных пулов и совместную реализацию секьюритизации.

Участники процедуры секьюритизации

|

Участник |

Характеристика |

|

Оригинатор |

Банк, формирующий пул активов и продающий их специальному юридическому лицу |

|

Специальное юридическое лицо (при секьюритизации ипотеки - ипотечный агент) / SPV |

Проводит эмиссию облигаций под обеспечение ссудной задолженности |

|

Расчетный агент (банк) |

Банк, в котором открыты счет эмитента и счет покрытия на имя эмитента. |

|

Платежный агент |

Банк, проводящий платежи между специальным юридическим лицом и инвесторами (оплата приобретенных ценных бумаг, выплата купонов, погашение) |

|

Аудиторская компания |

Проводит аудиторскую проверку модели секьюритизации |

|

Бухгалтерская компания |

Осуществляет бухгалтерский и налоговый учет ипотечного агента |

|

Депозитарий |

Осуществляет централизованное хранение облигаций |

|

Спецдепозитарий |

Осуществляет хранение закладных, ассоциированных с кредитами, которые являются покрытием по облигациям. |

|

Сервисный агент |

Оказывает услуги по обслуживанию ссудной задолженности |

Одна из форм теневого банкинга

Совет по финансовой стабильности (FSB) относит секьюритизацию к одной из форм теневого банкинга. Секьюритизация позволяет провести рефинансирование банков путем привлечения ресурсов через эмиссию ценных бумаг под обеспечение уже выданных кредитов. Перед кризисом некоторые банки, вроде немецкого IKB, набрали на миллиарды евро таких инструментов, используя внебалансовые механизмы, которые позже развалились. Учитывая опасения политиков в отношении того, что теневой банкинг процветает, высока вероятность ужесточения контроля и регулирования процедур секьюритизации.

Таким образом, в текущих реалиях банковский сектор может привлекать долгосрочное финансирование путем выпуска ценных бумаг под обеспечение долгосрочной ссудной задолженности как в России (под обеспечение ипотечных кредитов), так и за рубежом (без ограничений по типу обеспечения).

Секьюритизация активов – относительно новое явление для российской экономики, и потому многим кажется сложным и непонятным. На деле же это всего лишь превращение неликвидных финансовых активов в ликвидные, путём выпуска и продажи ценных бумаг, подкреплённых данными активами.

Что такое секьюритизация активов

Проще всего объяснить данную сделку на примере. В качестве образца мы возьмём гипотетический банк, однако, сразу оговоримся, что секьюритизация может проводиться не только банковскими структурами, но и, например, предприятиями в отношении дебиторской задолженности.

Возьмём абстрактный банк «Солнышко». При создании, в соответствии с требованиями Центробанка России, учредители собрали некоторый объём собственных средств, который впоследствии был направлен на выдачу ипотечных кредитов. Банк «Солнышко» предлагал выгодные условия, поэтому клиенты охотно оформляли у него жилищные займы, и объем свободных денежных средств, имеющихся у банка, быстро подошёл к концу.

Поэтому перед банком «Солнышко» быстро встал вопрос о привлечении денежных средств. Он может взять заём у Центробанка под ставку рефинансирования, но это не самый удачный выбор для ипотеки. Можно активно привлекать деньги на накопительные и зарплатные счета, однако, и это довольно длительный процесс, не гарантирующий оперативного поступления денег в достаточном объёме.

Именно здесь на помощь банку приходит процедура секьюритизации. Фактически у банка есть деньги, только в виде банковских активов – уже выданных займов, которые висят на балансе банка. Когда-нибудь заёмщики полностью выплатят задолженность (или она будет погашена за счёт продажи залоговой квартиры), но банку не нужно «когда-нибудь», деньги нужны ему сейчас, чтобы выдавать ещё больше займов и успешно конкурировать с другими займами.

С другой стороны, у нас есть инвесторы, которые не прочь вложиться в активы банка «Солнышко», но по каким-то причинам этого не делают. В таком случае и прибегают к процедуре секьюритизации.

Виды и процесс секьюритизации активов

Секьюритизация возможна в двух вариантах – со списанием активов с баланса и без списания. В первом случае активы, подлежащие секьюритизации, переводятся на баланс или дочерней компании, или финансового посредника (SPV – от англ. Special Purpose Vehicle), тем самым ликвидность банка повышается. Хотя для ипотечных должников здесь ничего не изменится – банк обычно продолжает обслуживать кредит для SPV, ещё и получая комиссию за обслуживание кредита от SPV.

Во втором варианте активы остаются на балансе организации, но за счёт выпуска ценных бумаг, обеспеченных данными активами, привлекаются необходимые денежные средства. Как правило, их стоимость ниже, чем у кредитных средств или средств, привлечённых за счёт выпуска облигаций.

Рассмотрим пошаговый алгоритм секьюритизации, при которой активы списываются с баланса и продаются финансовому посреднику.

- Банк выдаёт кредиты (или предприятие формирует дебиторскую задолженность) – т.е. образуются финансовые активы для секьюритизации.

- Формируется портфель активов и отчуждается в пользу дочерней компании или финансового посредника (SPV);

- SPV переводит банку деньги за выкупленные активы и выпускает ценные бумаги, подкреплённые данными активами;

- Инвесторы покупают ценные бумаги и получают по ним прибыль по мере того, как заёмщики через банк выплачивают SPV свой долг.

Данная схема с некоторыми изменениями применима и к другим вариантам секьюритизации. Если мы говорим о дочерней компании, а не SPV, то часть прибыли она будет перечислять материнской организации – банку или предприятию. Если же активы не списывались с баланса банка/предприятия, то пропускается этап отчуждения, а все последующие поступления сразу зачисляются на баланс банка/предприятия.

Зачем нужна секьюритизация

Как видно из примера выше, секьюритизация активов обеспечивает такую ситуацию, где «и волки сыты, и овцы целы». При грамотной организации процесса все его участники получают желаемое.

Во-первых, банк или предприятие избавляется от неликвидных активов на балансе, списывая их на баланс посредника, дочерней организации или как минимум превращая эти активы в ликвидные. Во-вторых, секьюритизация приносит денежные средства, необходимые для финансирования дальнейшего развития – и стоимость этих средств ниже по сравнению с кредитными средствами или выпуском облигаций.

В-третьих, инвесторы получают возможность вложиться в организацию, не покупая долевых ценных бумаг, но при этом, получая хорошие проценты.

В-четвертых, клиенты тоже довольны – с одной стороны, они продолжают спокойно выплачивать свои кредиты (или дебиторскую задолженность), с другой стороны, поскольку банк получает нужный ему капитал, он продолжает предлагать клиентам займы на хороших условиях.

Как уже говорилось выше, для нашей страны - это относительно новое явление, однако, многие банки уже им воспользовались. Секьюритизацию ипотечных кредитов в России проводили «Газпромбанк», «Альфа-Банк», «ДельтаКредит», «ММБ» и ряд других крупных банковских структур. Кроме того, существует АИЖК, «Агентство Ипотечного Жилищного Кредитования», которое выкупает ипотечные займы у кредиторов и выплачивает им вознаграждение – т.е. фактически осуществляет процедуру секьюритизации.