Вопрос о будущей пенсии волнует всех. Пенсионная реформа, проводимая государством, заставляет каждого гражданина интересоваться перечислениями на его индивидуальный счет в Пенсионном фонде.

Чем больше будет размер перечислений, тем выше будет пенсия. Так как не все работодатели добросовестно относятся к данному виду отчислений , то лучше держать ситуацию под контролем и суметь отстоять свои права на получение будущей пенсии. Как посмотреть и узнать пенсионные отчисления в пенсионный фонд?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам бесплатной консультации :

О размерах штрафа за несвоевременную замену паспорта вы можете узнать из нашей .

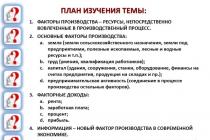

Какова сумма налога?

Отчисления в пенсионный фонд – сколько это?

На сегодняшний момент налог в Пенсионный фонд составляет со всех работающих граждан 22% .

Причем отчисляет его работодатель за каждого своего сотрудника.

Данное отчисление в размере 22% подразделяется на следующие виды:

- 16% составляет страховая часть;

- 6% идет на создание накопительной части, которой вправе каждый распоряжаться самостоятельно.

Для некоторых категорий работников действует понижающий коэффициент в соответствии с ФЗ №212 статьей 58. Так для организаций, находящихся на упрощенной системе налогообложения, отчисления составляют 20%.

Такие же перечисления за каждого сотрудника производят и индивидуальные предприниматели. Для сотрудников, работающих во вредных и опасных условиях труда, существует дополнительный тариф страхового взноса (ФЗ №212 статья 58.3). Наивысший тариф принят для опасных условий труда, он составляет 4%.

Способы контроля работодателя

Как проверить, отчисляет ли ваш работодатель страховые взносы?

Для того, чтобы быть уверенным в своей старости, стоит контролировать процесс отчислений в Пенсионный фонд на индивидуальный счет.

Сделать это можно любым из способов. Одним из наиболее простых является уточнение суммы отчислений в бухгалтерии своего предприятия.

Портал Госуслуги

Для получения информации онлайн на портале Госуслуги (www.gosuslugi.ru) необходимо войти в личный кабинет. Если входить приходится впервые, то совершить это достаточно легко. Нужно ввести некоторые данные о себе: фамилию, имя, отчество, мобильный телефон или адрес e-mail.

Затем нажать Зарегистрироваться. После совершенной операции на ваш телефон или e-mail придет уведомление о подтверждении вашего входа.

Выбираем из каталога услугу Пенсия, пособия и льготы, внутри этой услуги нужно выбрать пункт меню Извещение о состоянии лицевого счета . Запрос обрабатывается несколько минут, затем предоставляется выписка обо всех отчислениях. Информация выдается в виде файла в формате pdf.

Данная услуга предоставляется только при подтверждении учетной записи одним из предложенных способов:

- через клиентскую службу Пенсионного фонда;

- почтой России;

- воспользовавшись электронной подписью.

Сайт Пенсионного фонда РФ

Определяем, как идут отчисления в пенсионный фонд на сайте ПФР. Необходимо произвести вход в личный кабинет гражданина на сайте www.pfrf.ru . Создается кабинет автоматически при регистрации на сайте Госуслуги .

Нужно выбрать из каталога услуг пункт меню Министерство здравоохранения и социального развития РФ . Далее нажимаем на подпункт меню Пенсионный фонд. Будет предложен выбор различных услуг.

Отбираем услугу Информация о состоянии индивидуальных лицевых счетов. Здесь можно получить Расширенное извещение , в котором имеется информация о перечислении средств на накопительную и социальную части пенсии, или Простое извещение.

В простом извещении в его нижней половине предоставляется информация о суммах страховой части пенсии по годам, а также указывается итоговая сумма накоплений.

Клиентская служба территориальных органов

Необходимо обратиться в клиентский отдел Пенсионного фонда по месту своего жительства. С собой нужно захватить паспорт и СНИЛС.

Там предложат написать заявление , в котором указывается способ предоставления информации: лично или заказным письмом. Через 10 дней можно получить выписку со своего индивидуального счета на почте.

МФЦ

Данная услуга по аналогии с клиентской службой Пенсионного фонда оказывается в службе МФЦ («Единое окно» ). Документы необходимые для заказа данной услуги: паспорт, СНИЛС и заявление.

Кредитные организации

Денежные средства, перечисляемые работодателем, хранятся в банковских организациях.

На сегодняшний день у Пенсионного фонда заключен договор с такими банками как :

- ВТБ Банк Москвы;

- ВТБ 24;

- Газпромбанк;

- банк Уралсиб.

Проще всего обратиться в Сбербанк, отделения которого располагаются в шаговой доступности для населения . Необходимо иметь паспорт и СНИЛС. В отделении предложат написать заявление об оказании услуги.

Сотрудник Сбербанка произведет регистрацию ваших сведений и откроет доступ в вашем личном кабинете банка к данной услуге. Через личный кабинет можно будет отправлять запросы на предоставление информации о состоянии пенсионного счета.

Для предоставления услуги в кредитных организациях необходимо быть клиентом этого банка.

Все услуги по предоставлению информации об индивидуальном пенсионном счете предоставляются при наличии СНИЛС .

По ИНН

Если неизвестен СНИЛС, его легко можно узнать по ИНН, отправив online запрос на сайт Федеральной налоговой службы (www.nalog.ru).

На сайте нужно выбрать раздел в Электронном сервисе, который называется Риски бизнеса : проверь себя и контрагента – поиск по ИНН или ОГРН.

После ввода ИНН и проверочных цифр с картинки при нажатии кнопки Найти получаем результат в виде pdf файла . В нем содержится информация с регистрационным номером Пенсионного фонда.

Также можно узнать свой номер на сайте Пенсионного фонда. Для этого предварительно следует определить код вашего региона по классификатору ПФ.

Код состоит из трех цифр, например, для Москвы он является 087 . Затем, войдя в личный кабинет ПФ, вносим в специальное окно код региона.

После этого выбираем кнопку Забыли регистрационный номер ПФР и в следующем окне вводим ИНН. На экране отобразится информация с 12-значным регистрационным номером .

Негосударственные пенсионные фонды

Главной особенностью является добровольность перечисляемых средств . Возможны два варианта:

- дополнительное пенсионное обеспечение;

- обязательное пенсионное страхование.

И в том, и в другом случае заключается договор .

Для первого случая он может оформлен с самим гражданином или с его работодателем. Это позволит при наступлении пенсионного возраста получать дополнительную выплату к основной части пенсии.

Данная часть, получаемая от негосударственного пенсионного фонда, может выплачиваться в течение конкретного пенсионного периода или пожизненно .

Все зависит от условий, указанных в договоре, который в любой момент можно расторгнуть и получить все свои денежные средства обратно с учетом начисленного инвестиционного дохода.

Эти средства также передаются по наследству в случае смерти их владельца. Отчисления могут производиться с разной периодичностью и различными способами внесения: через почту, в кассу фонда или банковским переводом.

Во втором случае договор должен быть заключен с самим работником на накопительную часть пенсии . На эти средства также будет начисляться инвестиционный доход.

Всегда можно отказаться от этого договора. В этом случае все средства накопительной части пенсии будут идти в Пенсионный фонд. Стоит учесть, что на данный момент государство эту часть средств не индексирует .

Для граждан, имеющих дату рождения до 1967 года, накопительная часть пенсии не положена.

Узнать об отчислениях, производимых в негосударственный пенсионный фонд, можно непосредственно обратившись в него . Подать заявку можно, предъявив паспорт и СНИЛС.

Также каждый негосударственный пенсионный фонд имеет свой официальный сайт , например Сбербанк. Следует зарегистрироваться на нем и в личном кабинете узнавать информацию о суммах накоплений.

Информацию о перечислениях в негосударственный пенсионный фонд должны предоставлять по запросу в бухгалтерии предприятия , где вы работаете, и в территориальном отделении Пенсионного фонда.

Что делать, если средства не поступают?

При обнаружении недобросовестности работодателя в перечислении средств в Пенсионный фонд необходимо обратиться в суд .

В соответствии с ФЗ №167 статьей 15 любой гражданин может беспрепятственно получать информацию о перечислениях в Пенсионный фонд, а также отстаивать в судебном порядке свои права .

Для судебного разбирательства нужно предоставить трудовую книжку, трудовой договор и расчетные листочки по оплате . Для обеспечения старости государство производит накопления на индивидуальных счетах граждан в Пенсионном фонде.

Эти отчисления должны производить работодатели, но не все они являются добросовестными. Именно поэтому стоит проверять самостоятельно суммы перечисляемых средств.

Для этого существует большое разнообразие способов проверки . Можно сделать это личным посещением отделений Пенсионного фонда, заказать запрос по почте или по интернету. При обнаружении того, что перечисления не производятся, стоит обратиться в суд.

Смотрите видео о том, как узнать размер пенсионных накоплений:

«Ваш ОРЕОЛ» разбирался, что какие изменения произошли с накопительной частью пенсии.

Татьяна Белоусова

Сегодняшние пенсионеры в среднем получают пенсию по 10-11 тысяч рублей. Понятно, что на эту сумму сильно шиковать не будешь, поэтому тем, кому до пенсии далеко, хоть раз, но задумывались о том — а не накопить ли на старость? Тем более, что пенсионное законодательство позволяет это делать. В одном их прошлых номеров «Вашего ОРЕОЛА» мы рассказали о том, какие изменения в новом году произошли со страховой частью пенсии, в этом — расскажем о накопительной.

Блок первый

Пенсионный ликбез (в виде схемы)

22 процента от «белой» зарплаты сотрудника работодатель перечисляет в Пенсионный фонд.

6 процентов — идут на фиксированную выплату, которую в составе пенсии получает каждый пенсионер.

10 процентов перечисляются на страховую часть пенсии, которая с 1 января 2015 года стала отдельным видом пенсии.

6 процентов (у лиц 1967 года рождения и моложе) — это накопительная часть пенсии, которая теперь также стала отдельным видом пенсии.

У лиц старше 1967 года рождения все 16 процентов идут на страховую часть.

Исторический экскурс

С 2004 года россияне 1967 года рождения и моложе имели право самостоятельно распоряжаться своей накопительной частью, то есть перевести её в любой негосударственный пенсионный фонд (НПФ) или в управляющую компанию (УК). Деньги тех, кто не желал играть в денежные игры, оставались в Пенсионном фонде РФ, и Государственная управляющая компания «Внешэкономбанк» сама занималась приращением этой части пенсионных накоплений граждан.

Что поменялось?

С 1 января 2014 года будущим пенсионерам предоставили право определиться — хотят ли они сохранить накопительную пенсию или же перевести все взносы работодателя на страховую. Выбор нужно сделать до 31 декабря 2015 года.

Если так называемые «молчуны», то есть те, кто ни разу не переводил деньги в НПФ, будут молчать и дальше, то с 2014 года взносы с их накопительной части автоматически будут переведены в страховую. И более того — после 2015 года у них не будет возможности перевести в НПФ накопительную часть.

При этом все ранее сформированные пенсионные накопления у «молчунов» сохраняются, продолжают «работать», и будут выплачены по выходу на пенсию.

У тех же, кто хоть один раз переводил деньги в НПФ или УК, также есть выбор — оставить всё, как есть, или отказаться от формирования накопительной части пенсии в пользу страховой, написав соответствующее заявление. В этом закон их не ограничивает — такой переход можно сделать в любой момент.

Блок второй

Выбор есть...

Осенью 2013 года Правительство РФ приняло решение о так называемой «заморозке» накопительной части граждан. Проще говоря, взносы на накопительную часть за 2014 и 2015 год тех россиян, которые выбрали НПФ и УК, были направлены в Пенсионный фонд РФ для формирования страховой части.

Два года якобы даются НПФ на то, чтобы они по-другому построили свою работу — прошли процедуру акционирования и вступили в систему гарантирования пенсионных прав граждан. Очень похоже на банальный грабёж, однако по словам управляющего омским отделением Пенсионного фонда РФ Сергея Тодорова, правительство пошло на такой шаг не от хорошей жизни: «15 лет НПФ копили деньги россиян, но сейчас когда пришло время платить реальные пенсии, финансов у некоторых из них не оказалось. Нужно было наводить в этой сфере порядок».

Процедуру акционирования на данный момент прошли не все НПФ — по неофициальным данным, всего девять.

Конечно, у тех, кто хранил деньги в НПФ, может возникнуть вопрос: а что делать, если моя компания так и не пройдёт процедуру акционирования? Придётся переводить деньги в ту, которая сделает это, либо вернуться в Пенсионный фонд.

Правда, есть одно «но» - в российском правительстве всё активнее ведутся разговоры о том, что «заморозка» продлится как минимум до 2018 года. Есть сомнение, что акционировавшиеся НПФ и УК доживут до этого года, и вся накопительная система не потеряет свою актуальность.

Выгодный процент

Сегодня как НПФ, так и «Внешэкономбанк» управляют только теми пенсионными накоплениями, которые они получили от россиян до 2014 года. Однако доходность оставляет желать лучшего.

Например, у того же ВЭБа доходность в четвёртом квартале 2014 года ушла в минус, убыток составил 19 миллиардов рублей. Данных по НПФ пока нет. В любом случае их можно найти на сайте Национальной ассоциации НПФ.

Женщин обидели?

В министерстве труда и социальной защиты РФ разработали новые правила расчёта срока выплаты и размера накопительной части пенсии. Они будут применяться, как Пенсионным фондом РФ, так и НПФ с 2016 года. Самое главное — женщины ежемесячно будут получать меньше мужчин. Это связано с тем, что первые живут дольше вторых, да и на пенсию выходят раньше. Объём накоплений делится на то время, которое в среднем живёт мужчина или женщина после выхода на пенсию. По данным официального сайта минтруда РФ, для мужчин это период равняется 227 месяцам, а для женщин — 270 месяцам.

По данным федеральной прессы, накопительная пенсия у россиянок будет на 20 процентов (или примерно на 100 рублей) меньше, чем у мужчин.

Производя денежные выплаты сотрудникам, работодатель обязан вести расчеты и с государством — с зарплат в обязательном порядке должны уплачиваться налоги, которые, к слову, являются довольно тяжелой ношей. А вы можете точно сказать, в какую сумму обходитесь работодателю? Портал Rabota.ru и эксперты рынка труда посчитали, сколько стоит работник, и оценили величину налога.

Непростая арифметика

Налоги — головная боль практически для каждого работодателя, но деться от нее никуда нельзя. Однако некоторые компании все-таки стараются минимизировать участие закона в процессе уплаты налоговых отчислений российскому правительству, идут в обход и выводят зарплаты в «тень». Между тем более законопослушные работодатели так или иначе стараются нести на своих плечах тяжкое бремя под названием «налог».

Мы решили выяснить, сколько стоит официально нанятый работник, какие налоги уплачивает работодатель за сотрудника и какие суммы уходят на это из бюджета компании.

Во сколько организации обойдется работник, получающий за свой труд вознаграждение, например, в 30 и 60 тысяч рублей? Бесспорно, не каждый работодатель может с абсолютной точностью дать ответ на этот вопрос. Разобраться в этом деле нам помогли эксперты — Мария Останина, ведущий консультант по налоговому учету, и Анна Макарова, специалист по бухгалтерскому учету, ГК «РУСКОНСАЛТ» .

Каждому из нас известно, что заработная плата облагается 13%-ным налогом на доходы физических лиц.

«Данный налог удерживается из начисленной заработной платы работника. Таким образом, затраты на уплатуэтого налога несет сам сотрудник. Например, при окладах в 30 тысяч рублей и в 60 тысяч рублей сотрудник получит:

Компания же уплачивает за сотрудника взносы в фонды, образованные в соответствии с законодательством Российской Федерации», — рассказывают эксперты компании ГК «РУСКОНСАЛТ» .

По их словам, с суммы начисленной заработной платы сотрудника компания обязана уплатить взносы:

— в Пенсионный фонд РФ — 26%;

— в Фонд социального страхования РФ (ФСС) — 2,9%;

— в Фонды обязательного медицинского страхования (ФОМС)— 5,1%.

В итоге компания должна уплатить сумму, равную 34% зарплаты работника.

«Кроме того, компания уплачивает взносы на страхование от несчастных случаев в соответствии с присвоенным ФСС тарифом. У большинства компаний (деятельность которых не связана с повышенным риском) тариф составляет 0,2%. Расчеты приведены с использованием такого тарифа», — поясняют эксперты.| ОКЛАД | Страховые взносы | ИТОГО |

| 30 000 руб. | 10 260 руб. | 40 260 руб. |

| 60 000 руб. | 20 520 руб. | 80 520 руб. |

Между тем специалисты отметили, что некоторые компании уплачивают взносы в фонды по пониженным ставкам — например, организации, применяющие единый сельскохозяйственный налог; организации, осуществляющие деятельность в области информационных технологий. Но большинство организаций уплачивают взносы по вышеприведенным ставкам, то есть из расчета 0,2%.

«Кроме этого, — говорят эксперты, — если компания находится на общей системе налогообложения, то чтобы выплатить работнику заработную плату и оплатить налоги, компания должна получить доход, в который включен НДС».

«Если компания применяет упрощенную систему налогообложения с налогообложением “доходы”, то надо учитывать налог в 6%, который заплатит компания», — отмечают эксперты.

Как рассказали специалисты, таким образом, для того чтобы заплатить работнику заработную плату, компания должна заработать:

Получите, распишитесь!Итак, вместе с экспертами мы рассчитали и выяснили реальную величину налоговой нагрузки. Как видим, суммы впечатляют. К примеру, специалист, претендующий на зарплату в размере 30 тысяч рублей (до вычета 13%-ного налога), в реальности обойдется компании, находящейся на ОСН (общей системе налогообложения), практически в 50 тысяч рублей. Если работодатель выплачивает своему сотруднику заработную плату в 60 тысяч рублей, то в этом случае компании придется заложить «под специалиста» бюджет практически в 100 тысяч рублей. Кроме того, необходимо отметить, что в приведенных нами расчетах не были учтены расходы, например, на коммуникации и прочие траты.

Конечно, в каждой компании расчеты происходят по-своему. Кроме того, кто-то действует в соответствии с законом и выплачивает своим работникам официальную «белую» зарплату, а кто-то прибегает к «серому» механизму выплаты денежных средств. Есть и такие работодатели, среди которых особой популярностью пользуется практика выплаты работникам их кровно заработанных целиком в конверте. Но так или иначе, по проведении соответствующих расчетов вывод о величине налогового бремени напрашивается сам собой.

Кстати...

С 1 января 2011 года размер страховых взносов, отчисляемых работодателями в соответствующие фонды, был увеличен российским правительством с 26% до 34%. Естественно, это вызвало протест среди представителей бизнеса. Однако спустя некоторое время правительство РФ все-таки осознало негативный эффект от данной меры. И весной этого года президент РФ Дмитрий Медведев поручил чиновникам разработать проект по снижению страховой ставки до 30%. Но вот незадача — снижение страховой ставки приведет к дефициту и так давно «дырявого» бюджета Пенсионного фонда. Решение проблемы нашло Министерство финансов — ввести дополнительный 10%-ный налог на высокие зарплаты. Столь радикальное предложение Минфина вызвало множество споров. Но в конце августа вышеупомянутое ведомство опубликовало утвержденный премьер-министром Владимиром Путиным документ «Основные направления налоговой политики РФ на 2012-2014 годы».

Со следующего года отчисления по 30%-ной ставке будут производиться с годовых зарплат на сумму до 512 тысяч рублей, в 2013 году эта сумма увеличится до значения в 567 тысяч рублей. Однако вместе со снижением размера страховых взносов будет введен дополнительный тариф для работников-«богачей». Если их заработок будет превышать установленную планку, то с зарплат будет взиматься дополнительный сбор в 10% с так называемого «хвоста», превышающего установленный предел. К слову, ведомство поспешило «обрадовать» трудящихся и сообщило, что снижение максимального тарифа страховых взносов является всего лишь временной мерой — на период с 2012 по 2013 гг.

Если работник «не дотягивает» до статуса «богача», то выгода от снижения ставки страховых взносов будет очевидна — работодатели будут производить отчисления по 30%-ной ставке. Но если сотруднику за его труд выплачивается достойное финансовое вознаграждение, которое будет превышать установленный порог? Ответ очевиден — налоговая нагрузка будет снова увеличена.

Действительно ли увеличение налогов — единственный выход из положения? Ведь ситуация складывается двояко — экономике и ее росту в нашей стране не позавидуешь, а налоги продолжают увеличиваться. И кто пострадает от этого в первую очередь — сами компании или непосредственно работники? Очевидно, что обе стороны...

Post scriptum

Произведя соответствующие расчеты, можно понять, какие суммы затрачивает компания на «содержание» одного работника. Вывод о тяжести налогового бремени напрашивается сам собой. К слову, совсем скоро налоговая нагрузка на бизнес будет увеличена еще больше, что может повлечь за собой самые негативные последствия.

28.08.2019

Страховые взносы подразделяются на несколько видов и имеют свои индивидуальные ставки в процентах.

Отчисления выплачиваются за счет работодателя и не накладывают никаких обязательств на самих работников.

Базой для расчета выступает заработная плата официально трудоустроенных сотрудников до удержания из нее подоходного налога. При этом расчет проводится индивидуально по каждому работнику.

Ставки в процентах в 2019 году — таблица

Размеры ставок страховых взносов с зарплаты утверждены ст. 425 НК РФ.

Для удобства восприятия представим их в форме таблицы:

| Назначение платежа | Сколько процентов от начисленной заработной платы |

| Пенсионные в пределах максимальной суммы зарплаты, установленной законом | 22% |

| Пенсионные свыше максимальной суммы | 10% |

| ВНиМ (нетрудоспособность и материнство) на начисления в пределах максимального ограничения | 2,9% |

| ФСС в отношении иностранцев и лиц без гражданства в установленных законом пределах | 1, 8% |

| ВНиМ свыше максимального ограничения | 0% |

| Медицинские со всей начисленной суммы зарплаты | 5,1% |

Платежи по указанным ставкам платятся в ФНС. Дополнительно работодатель перечисляет в ФСС взносы по травматизму.

Размер его зависит от присвоенного организации класса профессионального риска: от 0,2% до 8,5%.

Максимальная сумма, с которой уплачиваются налоги в ПФР, ФСС

В 2019 году предельная величина для начисления страховых взносов с зарплаты работников:

- 865 000 рубля — для взносов в ФСС;

- 1 150 000 рубля – для взносов в ПФР.

На практике это работает довольно просто. Каждый месяц работнику начисляется зарплата, с которой работодатель платит страховые взносы.

Когда суммарно доход с начала года превышает 865 тыс. руб., отчисления на ВНиМ организация платить перестает.

Они возобновляются со следующего года.

По платежам на пенсионное страхование ситуация немного отличается.

Когда суммарная заработная плата работника превышает 1 млн. 150 тыс. рублей, процент отчислений снижается до 10%.

Взносы медицинские и травматизм выплачиваются постоянно независимо от сумм заработной платы персонала.

Когда платить — сроки

Если допущено грубое нарушение и не доплачена сумма взносов более десяти процентов, работодателя ждет штраф от 5 до 10 тыс. рублей. Если проверяющие докажут, что задержка произошла по причине преступления, виновных лиц могут приговорить к уголовной ответственности.

Можно ли перечислить раньше?

Закон не вводит ограничения по поводу сроков оплаты взносов авансом. Поэтому перечислить их до выплаты зарплаты вполне допускается.

Закон не вводит ограничения по поводу сроков оплаты взносов авансом. Поэтому перечислить их до выплаты зарплаты вполне допускается.

Однако, если нужно будет произвести перерасчет по заработной плате в текущем месяце, страховые отчисления тоже придется пересчитывать.

Переплата по страховым суммам не страшна, но, когда есть недоплата, работодателю придется платить пени.

Как рассчитать отчисления от заработной платы?

Страховые взносы рассчитываются работодателем с начисленной зарплаты.

При определении базы для расчета нужно учесть моменты:

- Взносы рассчитываются отдельно по каждому сотруднику. Оплатить их можно общими платежками в зависимости от вида.

- База рассчитывается ежемесячно нарастающим итогом с начала года.

- Ст. 420 НК РФ устанавливает облагаемые суммы вознаграждений. Если говорить о плате за труд, то, опираясь на этот нормативный акт, можно сказать, все начисления облагаются страховыми взносами.

- Ст. 422 НК РФ устанавливает суммы, не подлежащие обложению взносами. Самые распространенные выплаты, начисляемые совместно с зарплатой:

- пособия по соцстраху;

- суммы возмещения вреда;

- выходные пособия при увольнении;

- суточные;

- единовременная материальная помощь.

Другими словами, бухгалтер берет начисления работника, убирает из них суммы, не подлежащие обложению, и умножает на процент взноса.

Такая процедура проводится по каждому сотруднику.

В итоге полученные данные суммируются в зависимости от вида страхового отчисления, и производится платеж в бюджет.

Важно! Начисленные страховые суммы работодатель платит за свой счет, вычет из заработной платы не производится.

Пример расчета

Исходные данные:

Предприятие содержит 5 человек сотрудников.

Предприятие содержит 5 человек сотрудников.

Весь месяц все они работали полностью и получили: 15000, 17000, 19000, 21000, 23000 рублей.

Предположим, организации присвоен 1 класс профессионального риска.

Поэтому за травматизм она ежемесячно обязана платить 0,2%.

Бухгалтер должен сделать расчет по каждому страховому взносу и каждому сотруднику в отдельности:

| Сотрудник | ПФ | ФСС | ФОМС | Травматизм |

| 1 | 15000 * 22% = 3300 | 15000 * 2,9% = 435 | 15000 * 5,1% = 765 | 15000 * 0,2% = 30 |

| 2 | 17000 * 22% = 3740 | 17000 * 2,9% = 493 | 17000 * 5,1% = 867 | 17000 * 0,2% = 34 |

| 3 | 19000 * 22% = 4180 | 19000 * 2,9% = 551 | 19000 * 5,1% = 969 | 19000 * 0,2% = 38 |

| 4 | 21000 * 22% = 4620 | 21000 * 2,9% = 609 | 21000 * 5,1% = 1071 | 21000 * 0,2% = 42 |

| 5 | 23000 * 22% = 5060 | 23000 * 2,9% = 667 | 23000 * 5,1% = 1173 | 23000 * 0,2% = 46 |

| Итого взносы | 20900 р. | 2755 р. | 4845 р. | 190 р. |

Получается, бухгалтер составит 4 платежных поручения на оплату взносов на суммы:

- 20900 р. – пенсионные отчисления;

- 2755 р. – нетрудоспособность и материнство;

- 4845 р. – медицинские;

- 190 р. – травматизм.

Такая схема расчетов действует каждый месяц, до момента превышения пределов.

На практике, вручную бухгалтера уже давно ничего не высчитывают, программа производит эти расчеты автоматически.

Главное, проверить правильность ее работы и настройки.

Сотрудник же на руки получит сумму в полном объеме, вычтут только НДФЛ 13%:

Оплата взносов производится за счет предприятия-работодателя.

Облагается ли заработок умершего сотрудника?

Это быстро и бесплатно!

Действующим законодательством установлены обязательные страховые платежи в различные фонды – пенсионный, социального и медицинского страхования. Это непреложная обязанность для всех компаний и предпринимателей. Иными словами, взносы уплачивают все – и ИП без нанятого персонала, и ООО со средними доходами, и огромная корпорация с немалым штатом сотрудников. Кроме того, даже по каким-то причинам не функционирующие организации, т. е. не получающие доход, но не заявившие о прекращении своей деятельности в официальном порядке, также производят эти платежи. Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий. Попробуем разобраться в тонкостях начислений для разных категорий организаций, работников и узнаем порядок расчета страховых взносов для предприятий разных форм собственности.

Чем отличаются налоги работодателя и его сотрудников?

Сначала рассмотрим отличия в уплате налогов персоналом и работодателем, поскольку их часто путают, хотя понятия эти полярно противоположные. Расчет страховых взносов осуществляется на основе размера оплаты труда. Нельзя смешивать такие разные понятия, как платежи работодателя и сотрудника. Работник уплачивает НДФЛ с суммы начисленной ему лично зарплаты, а работодатель платит 30% от размера всего фонда зарплаты персонала в различные фонды. Кстати, выступая налоговым агентом, компания или ИП удерживает и перечисляет в бюджет полную сумму НДФЛ с ее работников. Такова разница между налогами, которые уплачивают наемные работники и руководители предприятий.

Страховые взносы: что это такое?

Взносы, уплачиваемые работодателем в социальные фонды, называются страховыми, или социальными отчислениями. Все платежи в них рассчитываются и перечисляются помесячно в установленные законодательным порядком сроки.  Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, территориальный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся:

- материальные компенсации;

- помощь от компании для восстановления здоровья или приобретения лекарственных средств на основании коллективного договора или отраслевых тарифных соглашений;

- пособия, начисленные при увольнении сотрудников, вызванном сокращением производства и ликвидацией рабочих мест;

- затраты на командировки, носящие производственный характер, но не имеющие отношения к начислению заработной платы.

Итак, все начисления производятся на сумму начисленной зарплаты. Узнаем, в какие фонды перечисляют взносы предприятия, применяющие ОСНО, их размеры и особенности расчета, а также для каких компаний и в каких случаях применяются сниженные тарифы.

ФСС

Один из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами.  В связи с этим взносы в ФСС исчисляются по следующим тарифам:

В связи с этим взносы в ФСС исчисляются по следующим тарифам:

▪ 1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2015 год установлен предельный уровень оплаты труда, с которого насчитываются взносы, в сумме 670 тыс. руб. На полученный свыше этого уровня доход тариф не начисляется.

▪ 2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы, отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. Только для бюджетных предприятий профессиональный риск ограничен первым классом.

ФФОМС

Отчисления по медицинскому страхованию составляют в 2015 году 5,1% от суммы оплаты труда. Максимальный уровень зарплаты, свыше которого взносы не насчитываются, равен 624 тыс. рублей.

ПФР

Для предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО.

1. Пример расчета страховых взносов

Сотруднику предприятия за январь начислена зарплата – 68 тыс. руб. В нее входят выплаты:

- оклад - 40 000 руб.;

- отпускные - 15 000 руб.;

- оплачен больничный лист - 13 000 руб.

Всего начислено: 68 000 руб.

Оплата листа нетрудоспособности не входят в базу для расчета, понижая сумму дохода для начисления взносов.

68 – 13 = 55 тыс. руб.

Начислено взносов за январь:

в ПФР:

55 000 * 22% = 12 100 руб.

в ФСС:

55 000 * 2,9% = 1595 руб.

В ФСС (от несч. сл.):

55 000 * 0,2% = 110 руб.

в ФФОМС:

55 000 * 5,1% = 2805 руб.

Всего начислено взносов за месяц - 16 610 руб.

Продолжим пример:

Зарплата этого сотрудника за 10 месяцев года составила 856 000 рублей. Размер начисленных за это время взносов:

В ПФР:

711 000 * 22% + (856 000 – 711 000) * 10% = 156 420 + 31 900 = 188 320 руб.

в ФСС:

670 000 * 2,9% = 19 430 руб.

ФСС (от несч/сл.):

856 000 * 0,2% = 1712 руб.

ФФОМС:

624 000 * 5,1% = 31 824 руб.

Начислено за 10 месяцев - 241 286 руб.

Страховые взносы: расчет для ИП

Часто предприниматели, организуя собственный бизнес, работают в единственном числе, не набирая штат персонала. Сам себе ИП зарплату не платит, он получает доход от предпринимательской деятельности. К этой категории относится и так называемое самозанятое население - частнопрактикующие юристы, врачи и другие специалисты, организовавшие собственный бизнес.

Для таких предпринимателей законодательно утвержден особый порядок начисления подобных платежей – фиксированные (обязательные) страховые взносы.

Осуществляется расчет обязательных страховых взносов исходя из размера МРОТ, индексирующегося ежегодно. Поэтому с каждым годом увеличивается и сумма фиксированных взносов, не считая эксперимента законодателей в 2013 году, когда за основу для расчета отчислений брали не один МРОТ, а два.

Эта сумма четко определена и рассчитывается как произведение 12-кратного МРОТ на тарифы, установленные для ПФР в размере 26 % и ФФОМС - 5,1%:

В текущем году обязательный взнос составил 18 610,80 руб. и 3650,58 руб. соответственно. Всего подлежит перечислению за год 22 261,38 руб.

Расчет страховых взносов в ФСС индивидуальные предприниматели не делают, поскольку для них не предусмотрены расчеты с фондом ни по оплате листов нетрудоспособности, ни по производственным травмам.

Законодательно установлена предельная планка получения дохода для возможности уплаты отчислений в фиксированной сумме – 300 тыс. руб. Превышение этого уровня доходов потребует доначисления размера взносов: на сумму, полученную сверх этого норматива, начисляется 1 %. Такое правило действует только для начисления взносов в ПФР. Оно не относится к отчислениям в ФФОМС. На размер взноса в этот фонд не влияет сумма доходов, он стабилен.

Порядок перечисления и расчет страховых взносов в ПФР предпринимателями

Алгоритм расчетов с пенсионным фондом следующий:

До окончания текущего года в обязательном порядке уплачивается фиксированный взнос. Это обязанность всех предпринимателей. Как уже упоминалось, при уплате этого взноса не играет роли ни финансовый результат деятельности, ни режим налогообложения, ни размеры дохода, ни его полное отсутствие. Этот взнос уплачивается, поскольку является обязательным.

До 1 апреля будущего года перечисляется полученная расчетным путем часть взносов – 1% от размера дохода, превысившего трехсоттысячный предел.

3. Рассмотрим пример расчета страховых взносов для ИП, работающего без персонала:

Годовой доход практикующего врача составил 278 тыс. руб. Составим расчет страховых взносов:

в ПФР = 5965 * 12 * 26 % = 18 610,80 руб.

в ФФОМС= 5965 * 12 * 5,1% = 3650,58 руб.

Платежи осуществляются одинаковыми долями поквартально или сразу полной суммой. Главное, чтобы они были внесены до конца года.

4. Рассмотрим следующий пример:

Доход ИП за год – 2 560 000 руб.

Взнос в ПФР = 18 610,80 + 1 % * (2 560 000 – 300 000)= 18 610,80 + 22600 = 41 210,80 руб.

В ФФОМС – 3650,58 руб.

Важно! Фиксированная сумма 22 261,38 руб. должна быть перечислена до конца налогового года, взнос с разницы 18 949,42 руб. уплачивается до 1 апреля.

Предельная сумма взноса в текущем году - 148 886,40 руб. Рассчитывается она по формуле: 8-кратный размер МРОТ за год, помноженный на установленный тариф ПФР.

Особенности расчета взносов ИП: как правильно рассчитать размер дохода ИП

Расчет страховых взносов ИП изменен радикально. И если раньше все расчеты строились на размере прибыли, сегодня за основу для их начисления берется размер полученного дохода. И следует различать эти понятия, поскольку неправильно подсчитанная сумма дохода и, следовательно, платежа может повлечь наложение штрафных санкций.

При совмещении нескольких налоговых режимов доходы от деятельности на каждом из них должны суммироваться. Если доход предпринимателя за год - не больше 300 тыс. рублей или отсутствует, то ИП обязан перечислить лишь фиксированный взнос.

Применение пониженных тарифов: кто может рассчитывать на льготы?

Российским законодательством регламентирована возможность применения сниженных тарифов для некоторых категорий предприятий-работодателей. Величины этих тарифов различны для разных компаний и зависят от деятельности, которой они занимаются. Размеры тарифов перечислены в 1-й части ст. 58 З-на № 212-ФЗ. Это весьма пространный реестр, который вмещает целый ряд плательщиков, имеющих право использования льгот. В таблице представлен список предприятий, деятельность которых позволяет применять льготные тарифы при расчете социальных отчислений.

| Компании, имеющие право на применение льготных тарифов | ПФР | ФСС | ФФОМ |

| Предприятия, работающие на ЕСХН, сельхозпроизводители, общественные представительства инвалидов | 21 | 2,4 | 3,7 |

| Партнерства, организованные бюджетными, некоммерческими учреждениями, IT-компании, др. | 8 | 4 | 2 |

| Компании и ИП, работающие на патенте и УСН по видам деятельности, перечисленным в законе, предприниматели-фармацевты на ЕНВД, некоммерческие организации на УСН, предприятия, работающие в сфере социального обеспечения, разработок НИОКР, здравоохранения, культуры, благотворительного направления | 20 | 0 | 0 |

| Предприятия-участники проекта "Сколково" | 14 | 0 | 0 |

В пункте 8, ч. 1 ст. 58 опубликован список видов деятельности, по которым установлено применение льготных тарифов. Организациям и ИП, работающим с любым из них, дано право не насчитывать отчисления по социальному и медицинскому страхованию, а для взносов в ПФР установлена ставка 20%. Предельный доход для расчета отчислений – 711 тыс. руб. На полученные доходы, сверх этого размера, взносы не насчитываются. Законодателями установлены и некие ограничительные барьеры, которые должны быть применены для реализации предприятиями права на использование льготных тарифов.

Рассмотрим расчет страховых взносов по льготным тарифам на нескольких следующих примерах.

1. С годового дохода работника предприятия – сельхозтоваропроизводителя, имеющего право на льготный расчет в сумме 264 000 руб. отчисления составили:

В ПФР:

264 000 * 21% = 55 440 руб.

в ФСС:

264 000 * 2,4% = 6336 руб.

В ФФОМС:

264 000 * 3,7% = 9768 руб.

Итого: 71 544 руб.

2. С зарплаты работника предприятия сферы соцобеспечения, ведущего деятельность, подпадающую под применение льгот в сумме 210000 руб., должны быть насчитаны взносы:

В ПФР:

210 000 * 20% = 40 500 руб.

Итого: 40 500 руб.

3. С годового дохода сотрудника IT-компании в сумме 547 000 руб. сделаны отчисления:

В ПФР:

547 000 * 8% = 43 760 руб.

в ФСС:

547 000 * 4% = 21 880 руб.

В ФФОМС:

547 000 * 2% = 10 940 руб.

Итого: 76 580 руб.

Еще одно нововведение с начала текущего года – суммы взносов при уплате не округляются до рублей, как было принято раньше, а насчитываются и уплачиваются в рублях и копейках, не создавая при расчетах с фондами мизерных переплат.

Учет расчетов по страховым взносам: начисление, проводки, особенности

Начисление страховых взносов осуществляется предприятиями-работодателями в том же месяце, за который начисляется зарплата. Важно! Начисление-расчет страховых взносов на отпускные производится сразу же при расчете отпускных, причем на всю сумму, независимо от продолжительности периода отпуска. Зачастую начинается он в одном месяце, а заканчивается в другом. Тем не менее расчет по начисленным страховым взносам производится на всю сумму сразу.

Бухгалтерский учет страховых взносов осуществляется на счете № 69 «Расчеты по социальному страхованию» и его субсчетах для отдельного выделения видов отчислений и фондов. Корреспондируется он со счетами учета затрат производства, сумма начисленных взносов отражается по кредиту 69-го счета :

Д-т 20 (23, 26, 44 …) К-т 69 - начислены взносы в ПФР, ФСС и ФФОМС на соответствующие субсчета, утвержденные в компании.

Уплаченные взносы дебетуют субсчета 69 и отражаются в кредите счета 51 «Расчетный счет», подтверждая произведенный платеж и расчет по уплаченным страховым взносам.

Особенности применения льгот при уплате взносов для «упрощенцев»

Законодательно установлена возможность уменьшения налогооблагаемой базы предприятий, применяющих спецрежимы. Уплаченные страховые взносы в полном объеме рассчитанной суммы уменьшают базу по начисленному налогу, предусмотренному спецрежимом, в следующих случаях:

ИП применяет УСН и/или ЕНВД и функционирует без нанятого персонала;

Компания работает на упрощенном режиме «Доходы за минусом расходов».

1/2 суммы отчислений уменьшает базу для расчета налога, когда применяются следующие режимы:

УСН «Доходы * 6%»;

Обладателям патентов страховые взносы не уменьшают их стоимость.

Надо отметить, что право на применение указанных льгот осуществимо только в том периоде, за который начисляется налог, и уменьшена база может быть исключительно на сумму уплаченных (не начисленных!) в этом же отчетном периоде взносов.

Штрафные санкции

Страховые взносы, расчет по которым произведен, должны быть уплачены в фонды в установленные сроки. По закону при несвоевременном перечислении ежемесячных платежей контролирующие ведомства вправе предъявить организации пени за каждый день просрочки.

Неустойки, не предусмотренные законодательно, не могут быть применены в качестве санкций, но штрафы бывают весьма внушительными. Существует немало причин, которые могут вызвать неудовольствие внебюджетных фондов. Они вправе оштрафовать компанию за несвоевременную регистрацию в фондах либо за опоздание с предоставлением отчетности по взносам, а также за использование бланков неустановленной формы. Это далеко не полный перечень нарушений, внебюджетный фонд располагает немалой властью и лучше заранее готовить и представлять все необходимые отчетные формы, чтобы иметь возможность что-либо изменить и вовремя отчитаться.